【No344】年収の壁について

令和6年10月より、従業員数51人以上の企業を対象に社会保険の適用範囲が拡大されました。年末に近づくと収入を制限するために勤務調整を考える方がおられます。今回の医業経営FPNewsでは、本改正が社会保険の適用事業所になっている医療機関にも関係するため、本改正の概要及び税法上、社会保険上の年収の壁についてご案内いたします。

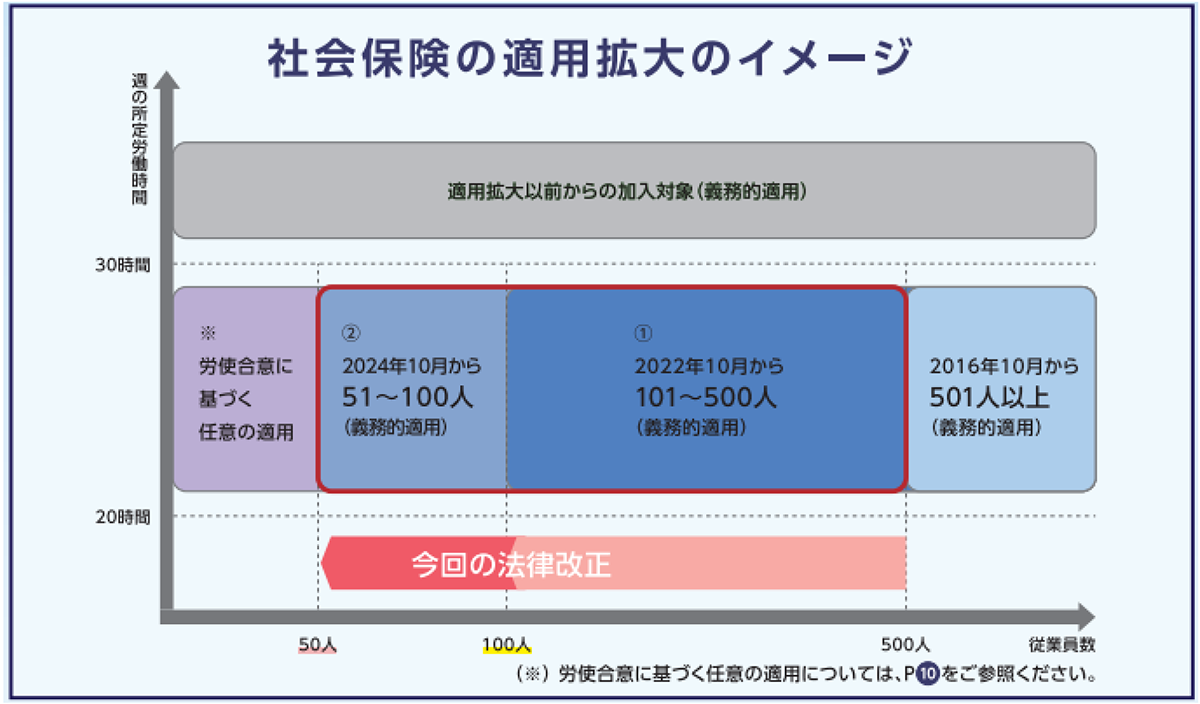

1.令和6年10月改正の概要

(1)対象企業

令和6年10月から従業員数※が51人以上雇用する企業等を対象として新たに社会保険の適用範囲が拡大されます。

※従業員数のカウント方法は「フルタイムの従業員数」+「パート・アルバイトを含む週労働時間がフルタイムの3/4以上の従業員」です。すなわち、厚生年金の被保険者数となります。

(2)対象者

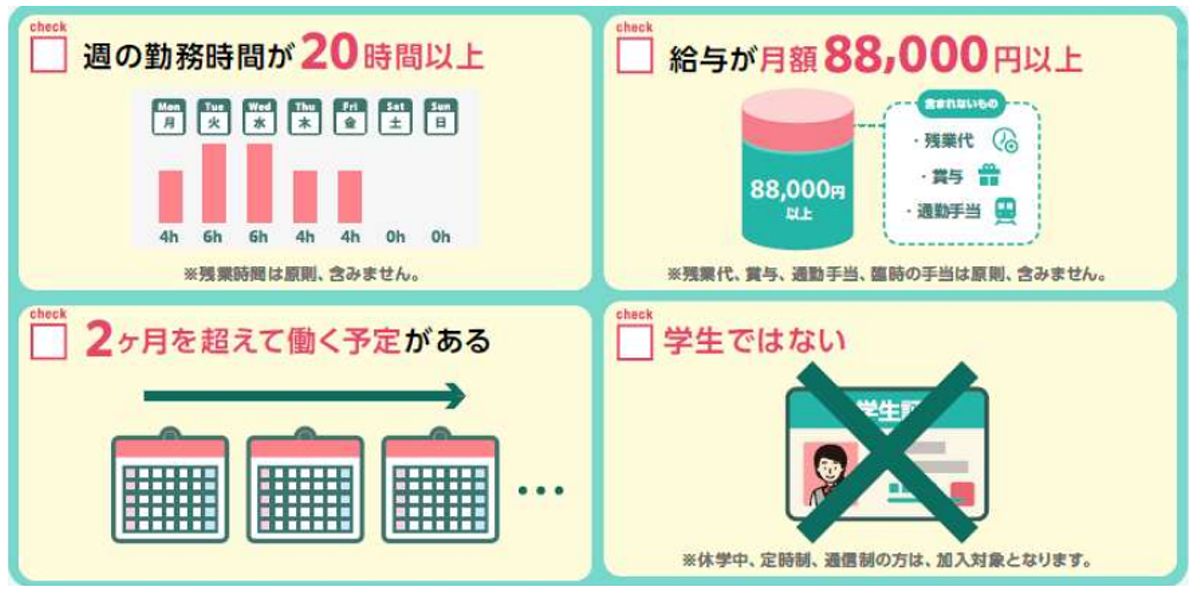

以下の①から④の全てを満たす場合には社会保険加入の対象となります。

①週の所定労働時間が20時間以上30時間未満

②所定内賃金が月額8.8万円以上

③2ヶ月を超える雇用の見込みがある

④学生ではない

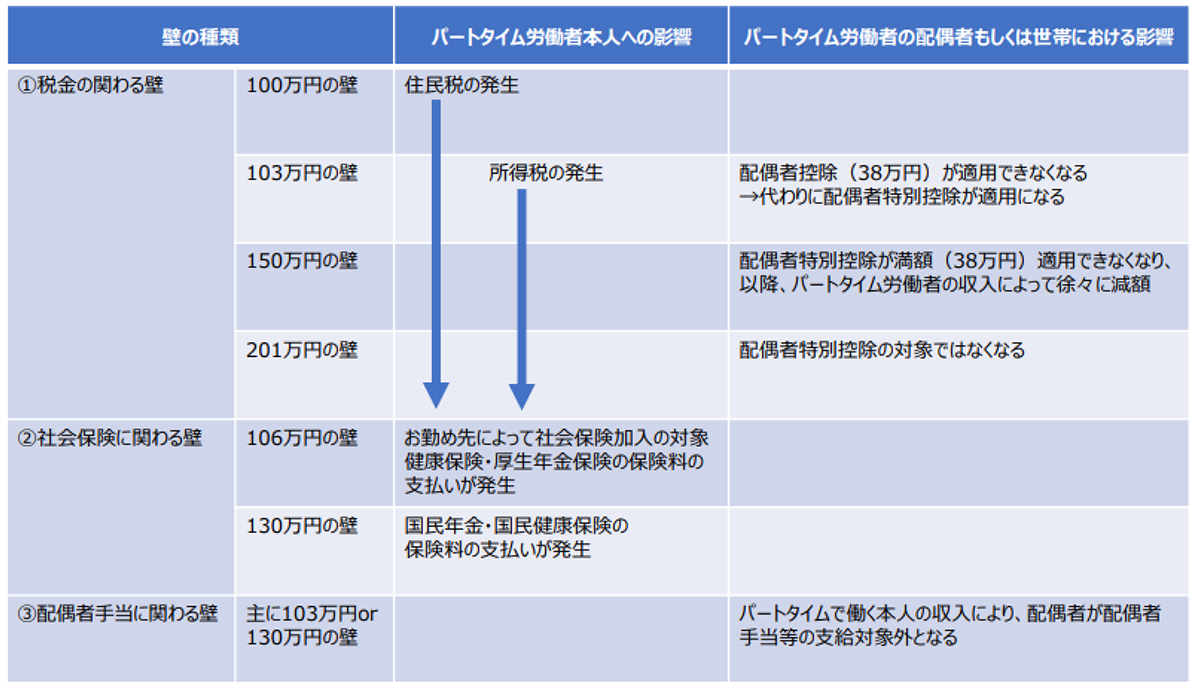

2.年収の壁

現在、被扶養者の年収に応じて、被扶養者は税金や社会保険料を負担する必要がありません。しかし、被扶養者の収入が年収の壁を越えた場合、扶養から外れて税金や社会保険料をご自身で負担する必要があります。そこで、それぞれの年収の壁についてご案内いたします。

(1)税金に関係する壁

①年収100万円の壁

住民税の支払いが発生する年収(自治体によって基準が異なります)

②年収103万円の壁

所得税の支払いが発生する年収

③年収150万円~年収201万円の壁

配偶者の所得控除(配偶者控除・配偶者特別控除)に関係する年収

※年収103万円を超える場合、配偶者控除が適用されず配偶者特別控除が適用されます。

※控除を受ける配偶者本人の合計所得金額が一定額以上の場合、適用はありません。

(2)社会保険に関係する壁

①年収106万円の壁

上記1.(1)(2)に記載の条件を満たした医療機関に勤務する場合には社会保険に加入することとなります。

②年収130万円の壁

上記1.(1)(2)に記載の条件を満たした医療機関以外に勤務する場合で年収130万円以上となるときは、ご自身で国民健康保険や国民年金の保険料を支払う必要があります。

※③配偶者手当に関わる壁について本稿では触れておりません。

3.社会保険の年収の壁を超えた場合の対応策

(1)医療機関によっては繁忙期や人手不足により勤務時間が想定よりも増えることがあります。一時的に年収が130万円以上となってしまった場合であっても、事業主の証明があれば年収130万円以上でも被扶養者認定を受け、社会保険の被扶養者を継続することができます。こちらの内容については、医業経営FPNewsNo305において詳しくご案内しておりますので併せてご確認ください。

(2)新たに従業員を社会保険に加入させ、一定の要件を満たした場合にはキャリアアップ助成金の対象となります。厚生労働省よりリーフレットが公表されておりますので併せてご確認ください。

(文責:税理士法人FP総合研究所)