【No330】棚卸資産の評価方法について

医療機関において、棚卸資産の評価方法について検討することは少ないと思われます。しかしながら、棚卸資産の評価方法によって、所得税・法人税の課税所得は変動しますので、基本的な事項をご案内致します。

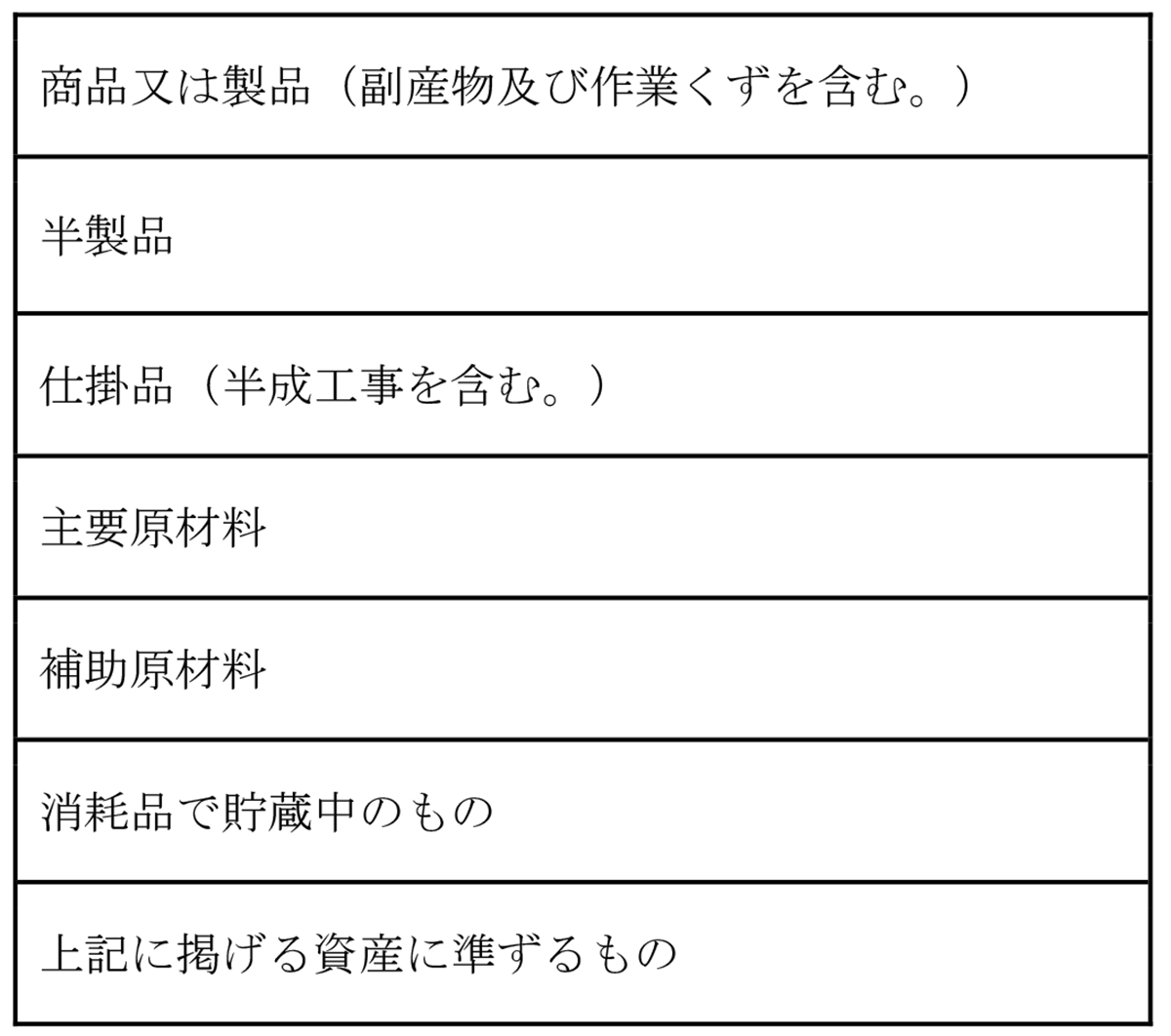

1.棚卸資産とは(所得税法施行令第3条・法人税法施行令第10条)

棚卸資産とは、医療機関が保有している医薬品などをいいます。個人事業主の場合には12月31日、法人の場合には事業年度末に棚卸を行うことで、適正な医業原価を求めることが可能になります。

2.棚卸資産の評価方法

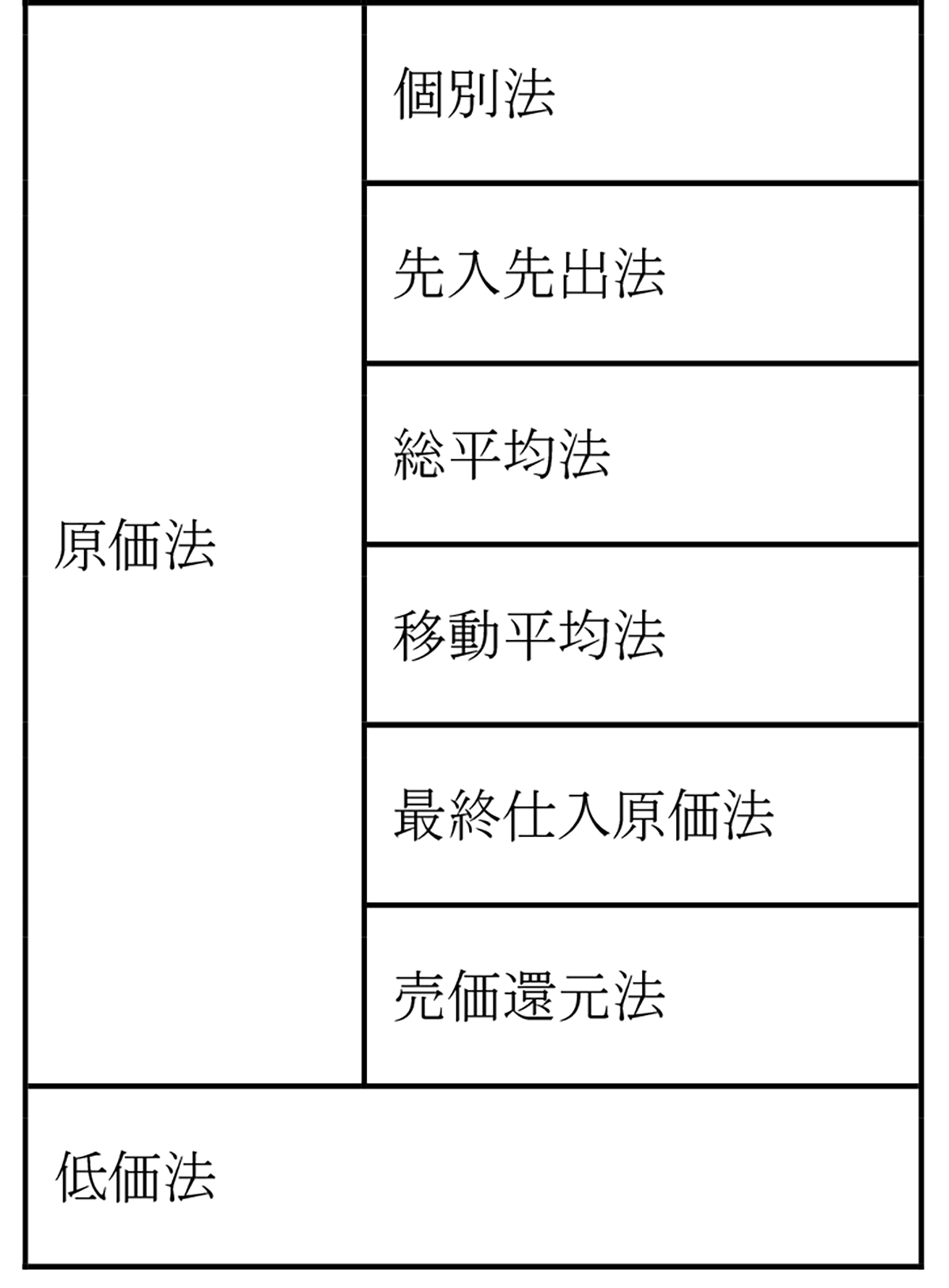

(1)原則的評価方法(所得税法施行令第99条・法人税法施行令第28条)

棚卸資産の原則的評価方法は以下のとおりになります。後入先出法や単純平均法の評価方法は平成21年度税制改正により除外されています。

(2)特別な評価方法(所得税法施行令第99条の2・法人税法施行令第28条の2)

棚卸資産を原則的評価方法である原価法又は低価法以外の評価方法により計算しようとする場合には、納税地の所轄税務署長の承認を受ける必要があります。

(3)法定評価方法(所得税法施行令第102条・法人税法施行令第30条)

評価方法の選定及び届出を行わなかった場合には、最終仕入原価法が評価方法になります。

3.棚卸資産に関する注意点

(1)棚卸を行うべき資産

医療機関において棚卸を行うべき資産は、医薬品、診療材料の他、切手や診察券、患者用の駐車券などの貯蔵品が挙げられます。

(2)期限切れの医薬品など

期限切れの医薬品などは棚卸資産に含める必要はありません。棚卸資産に含めないことで医業原価が増加し、課税所得を減額することが可能です。なお、期限切れの医薬品に関して廃棄した事実を記録することをお勧めします。

(3)棚卸資産の計上漏れ

開封済みのシリンジなどを棚卸資産として計上していない場合には、棚卸資産の計上漏れに該当します。

(4)輸入した医薬品などの評価

輸入の際に生じた関税や通関料などの仕入諸掛を期末棚卸の金額を算定する際に考慮しなければなりません。

(5)棚卸の実施時期

個人事業主の場合には12月31日、法人の場合には事業年度末に棚卸を行います。棚卸の時期がこれらと異なる場合には、税務調査で指摘を受ける可能性があります。

(6)棚卸資産の金額

薬価で評価することは認められませんので、取得価額(仕入対価のほか、荷造費など一定の費用を含みます。)で評価する必要があります。

また、消費税の経理方法(税込経理又は税抜経理)に準じた金額によって評価する必要があります。

(7)棚卸資産の管理

ドクターズコスメなど販売用の棚卸資産を有している医療機関は、棚卸資産の管理を行うことが重要になります。管理を怠ることで、従業員による横領などが発生することが考えられます。

(8)評価方法の届出を行わなかった場合や届け出ていない方法で評価を行った場合

法定評価方法である最終仕入原価法により評価を行うことになります。

(9)消費税の納税義務に変更がある場合

消費税の納税義務に変更がある場合には、棚卸資産に係る消費税額について一定の調整が必要になります。

(文責:税理士法人FP総合研究所)