【No217】措置法第26条による概算経費率の適用について

今回の医業経営FPNewsでは、医師の優遇税制と呼ばれる租税特別措置法第26条(以下、「措置法26条」といいます。)及びコロナ禍における措置法26条の適用の注意点を解説します。なお、今回は個人について適用される措置法26条について解説しますが、法人の場合であっても一定の要件を満たした場合には措置法26条と同趣旨である租税特別措置法第67条の適用が可能です。

1.措置法26条とは

措置法26条とは、医業又は歯科医業を営む個人が適用できる税制になります。この税制を適用することで、事業所得の必要経費を計算する際に、実額経費ではなく、概算経費率を利用して申告することが可能です。この特例は、期限内申告書のみならず、期限後申告書の場合でも適用することが可能です。

(1)要件

次に掲げる①から④までの要件をすべて満たす必要があります。

① 医業又は歯科医業を営む個人であること

医業又は歯科医業を営む個人とは、医療法に定める許可を受け、又は届出をしている医師又は歯科医師をいいます。よって、助産師、あん摩師、はり師、きゅう師、柔道整復師等による助産師業、あん摩業、はり業、きゅう業、柔道整復業等は措置法26条を適用することはできません。

② 社会保険診療報酬が5,000万円以下であること

③ 事業所得に係る総収入金額に算入すべき金額の合計額が7,000万円以下であること

なお、「事業所得に係る総収入金額に算入すべき金額の合計額」は、「平成25年6月27日付の法人税基本通達等の一部改正について」により、医療法人における総収入金額の7,000万円以下の判定と同様に、次の金額は含まれないことが明示されています。

・国庫補助金、補償金、保険金その他これらに準ずるものの収入金額

・固定資産又は有価証券の譲渡に係る収益の額

・受取配当金、受取利子、固定資産の賃貸料等営業外収益の額

・貸与寝具、貸与テレビ、洗濯代等の収入金額

・医薬品の仕入れ割戻しの金額

・電話使用料、自動販売機等の手数料に係る収入金額

・マスク、歯ブラシ等の物品販売収入の額

また、「事業所得に係る総収入金額に算入すべき金額の合計額」は、社会保険診療報酬といわゆる自由診療収入等の合計額となり、「病院会計準則の改正について」(平成16年8月19日医政発第0819001号)による全面改正後の病院会計準則の医業収益に該当するものの合計額とされています。

④ 確定申告書に措置法26条を適用して所得金額を計算した旨の記載があること

実務では、「令和 年分収支内訳書(一般用)付表《医師及び歯科医師用》」又は「令和 年分所得税青色申告決算書(一般用)付表《医師及び歯科医師用》」を確定申告書に添付することにより、当該記載があることとして取り扱われます。

なお、措置法26条は青色申告の特典には該当しないため、いわゆる白色申告者であっても適用することが可能です。

(2)必要経費に算入する金額

措置法26条の適用を受ける場合には、所得税法第37条などの規定による実額経費によらず、概算経費率により算出することが可能です。概算経費額の速算表は、以下のとおりになります。

(3)有利不利の判定

措置法26条の適用にあたっては、有利不利の判定が不可欠になります。過去に措置法26条を適用することが有利であった場合でも、収入金額や必要経費の増減により実額経費が有利になる場合があります。そのため、確定申告書を提出する前にしっかりと有利不利の判定を行う必要があります。

(4)修正申告又は更正の請求の可否

① 修正申告(概算経費から実額経費への変更)

実額経費と概算経費の選択が錯誤に基づく場合には、修正申告が認められた事案があります(平成2年6月5日最高三小判・昭和63年(行ツ)152号)。従って、単に選択を誤ったような場合には、修正申告は認められないものと思われます。

② 更正の請求(概算経費から実額経費への変更)

更正の請求をすることはできません(昭和62年11月10日最高三小判・昭和60年(行ツ)81号)。

③ 修正申告又は更正の請求(実額経費から概算経費への変更)

1.(1)④に掲げる申告要件があるため、修正申告又は更正の請求をすることはできません。

2.コロナ禍における措置法26条の適用の注意点

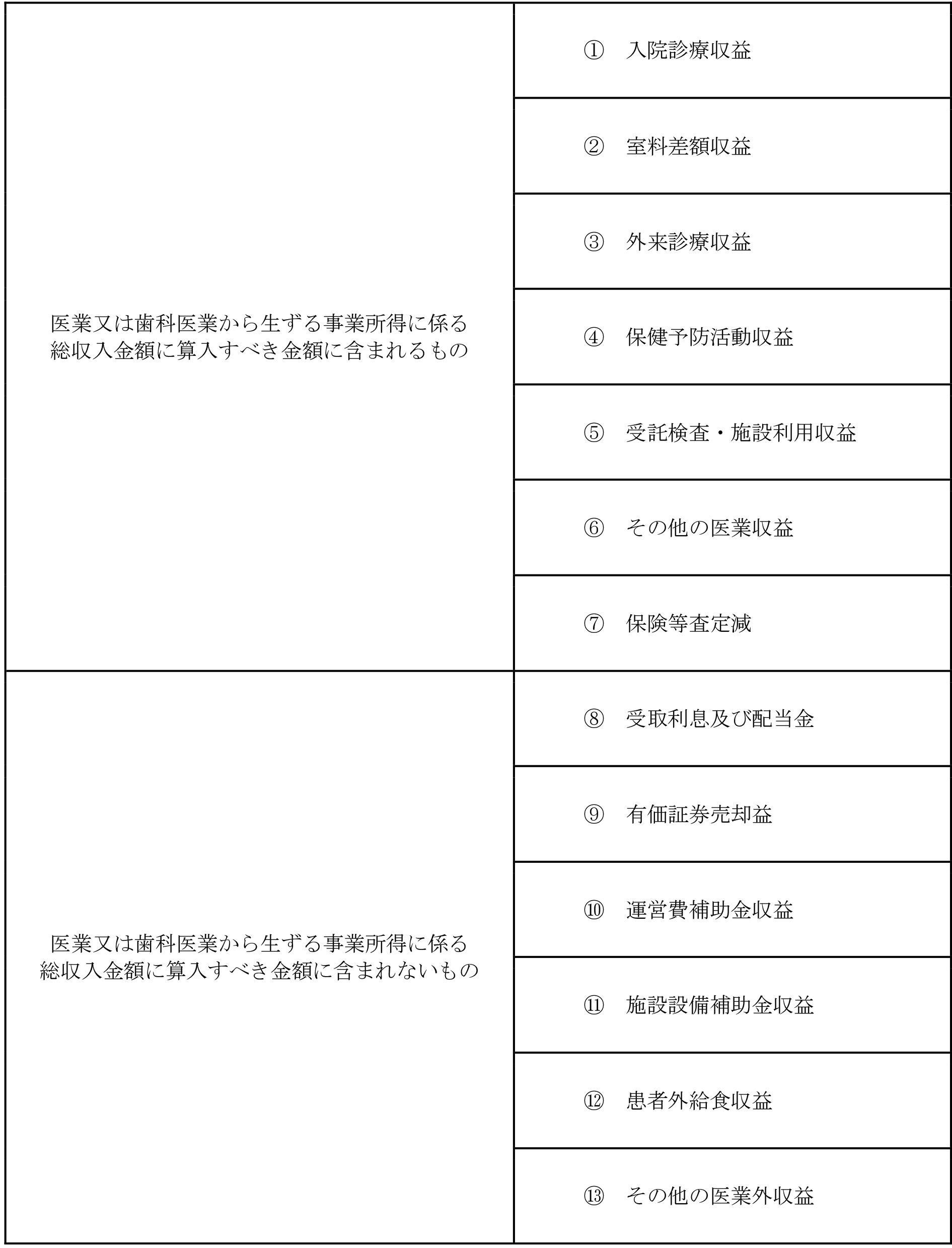

病院会計準則における勘定科目のうち、7,000万円の判定に含まれるものと含まれないものは以下の表のとおりに区分されます。

コロナ禍における医療機関の特別な収入の例として以下のものがあります。措置法26条の適用に際して、7,000万円の判定に含めるかどうかはそれぞれ以下のとおりになります。

① 新型コロナウイルスワクチンの接種費用(1回あたり2,070円の接種費用)

上記の表のうち④保健予防活動収益に該当します。そのため、7,000万円の判定に含める必要があります。

② 新型コロナウイルスワクチンの時間外・給仕の接種に対する加算

上記の表のうち④保健予防活動収益に該当します。そのため、7,000万円の判定に含める必要があります。

③ 新型コロナウイルスワクチンの個別接種促進のための追加支援費用

上記の表のうち⑬その他の医業外収益に該当すると考えられるため、7,000万円の判定に含める必要はありません。

④ 「医療機関・薬局等における感染拡大防止等支援事業」

上記の表のうち⑬その他の医業外収益に該当すると考えられるため、7,000万円の判定に含める必要はありません。

厚生労働省「別表 勘定科目の説明(改正案)」を参照

(文責:税理士法人FP総合研究所)