【No507】退職所得控除の調整規定の対象拡大について 令和7年度税制改正大綱より

退職に際して、企業から受取る退職金以外に、確定拠出年金から退職金を受取る場合の調整規定の対象が拡大されます。合わせて確定拠出年金制度についても拡充されます。

1.退職所得控除の調整規定の対象拡大(増税)

(1)退職所得控除の調整規定

退職手当等を受け取った年の前年以前4年内に他の退職手当等を受け取った場合には、退職所得控除の計算上、勤続年数の重複を排除して計算を行います。また、確定拠出年金に係る老齢一時金(DC一時金)を受け取った年の前年以前19年内に他の退職手当等を受け取った場合にも、退職所得控除の調整規定が適用されます。

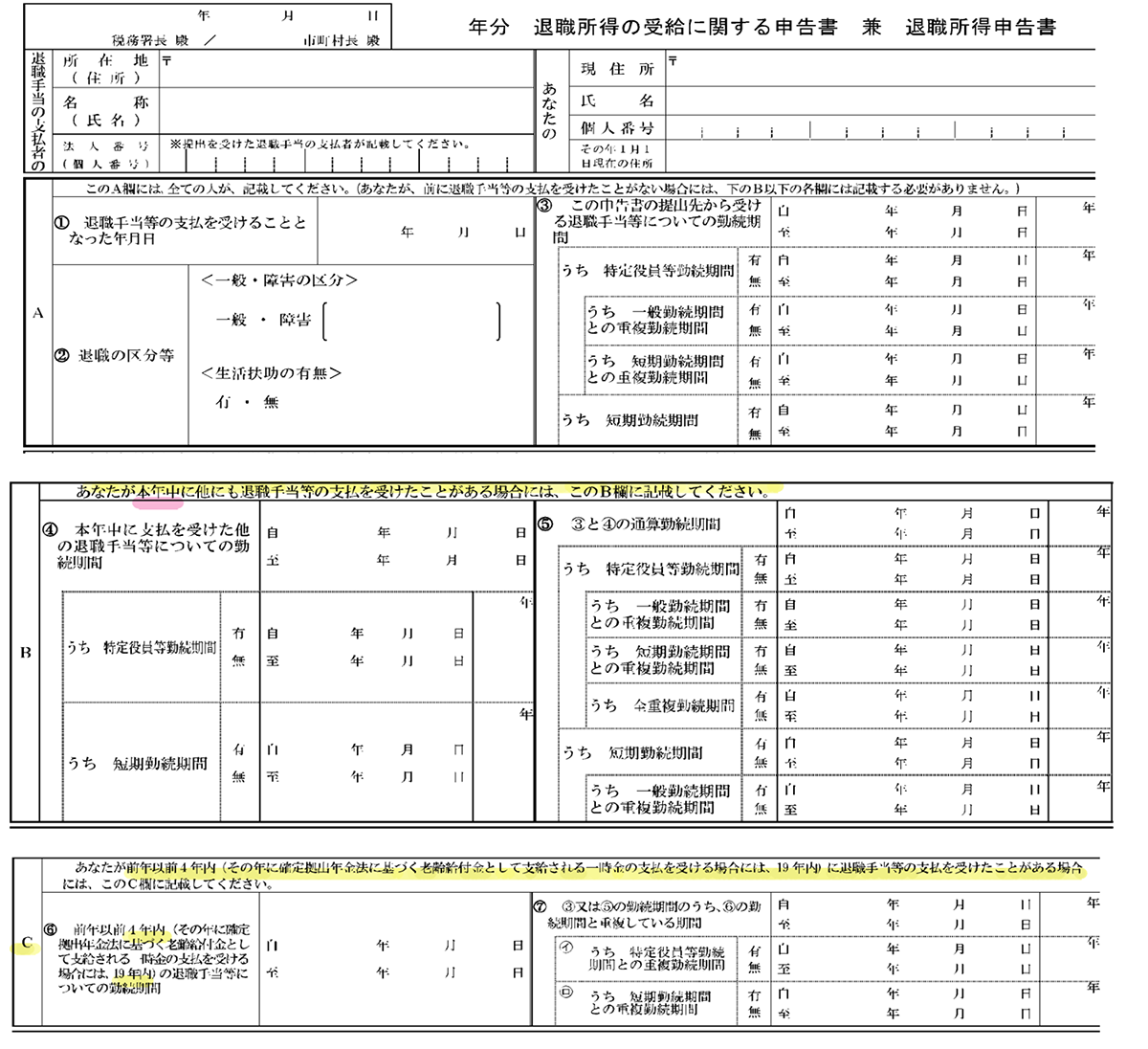

(2)退職所得の受給に関する申告書 兼 退職所得申告書

「退職所得の受給に関する申告書」を提出していない場合には、退職金等の支払金額の20.42パーセントの所得税額および復興特別所得税額が源泉徴収されます。

退職所得控除後の金額を課税所得として、支払者が退職金等を計算するには、退職者が「退職所得の受給に関する申告書 兼 退職所得申告書」を提出することが重要です。

支払者は、①他の退職金を受取っていないか、②当年、または、前年以前に受け取っている場合には、支払先や何年前に受け取っているかについて、当該申告書から確認し、源泉徴収事務をします。

(3)「退職所得控除」の金額の調整が必要な場合

調整期間内に複数の退職金がある場合、退職所得控除の調整(減額)が必要になります。

当年中に他にも退職手当等の支払を受けたことがある場合には、B欄に記載します。

前年以前4年内(その年に確定拠出年金法に基づく老齢給付金として支給される一時金の支払いを受ける場合には、19年内)に他の退職金がある場合には、C欄に記載していることを確認します。

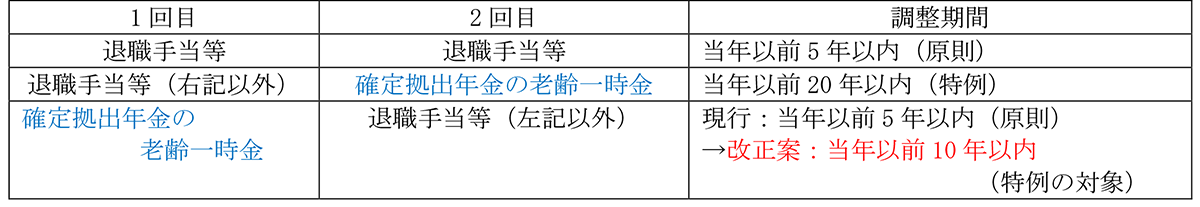

(4)確定拠出年金からの退職金が先の場合の調整規定の改正

調整期間内に複数の退職金を受取る場合、勤続年数の重複を排除して計算され、退職所得控除が減額されます。その場合、1回目の退職金が確定拠出年金である場合には、調整期間が異なります。

先に確定拠出年金、後で退職手当等を受取る場合の調整期間が支払を受けた年以前10年内(現行5年内)に拡大されます。

2.確定拠出年金制度の拡充(減税)

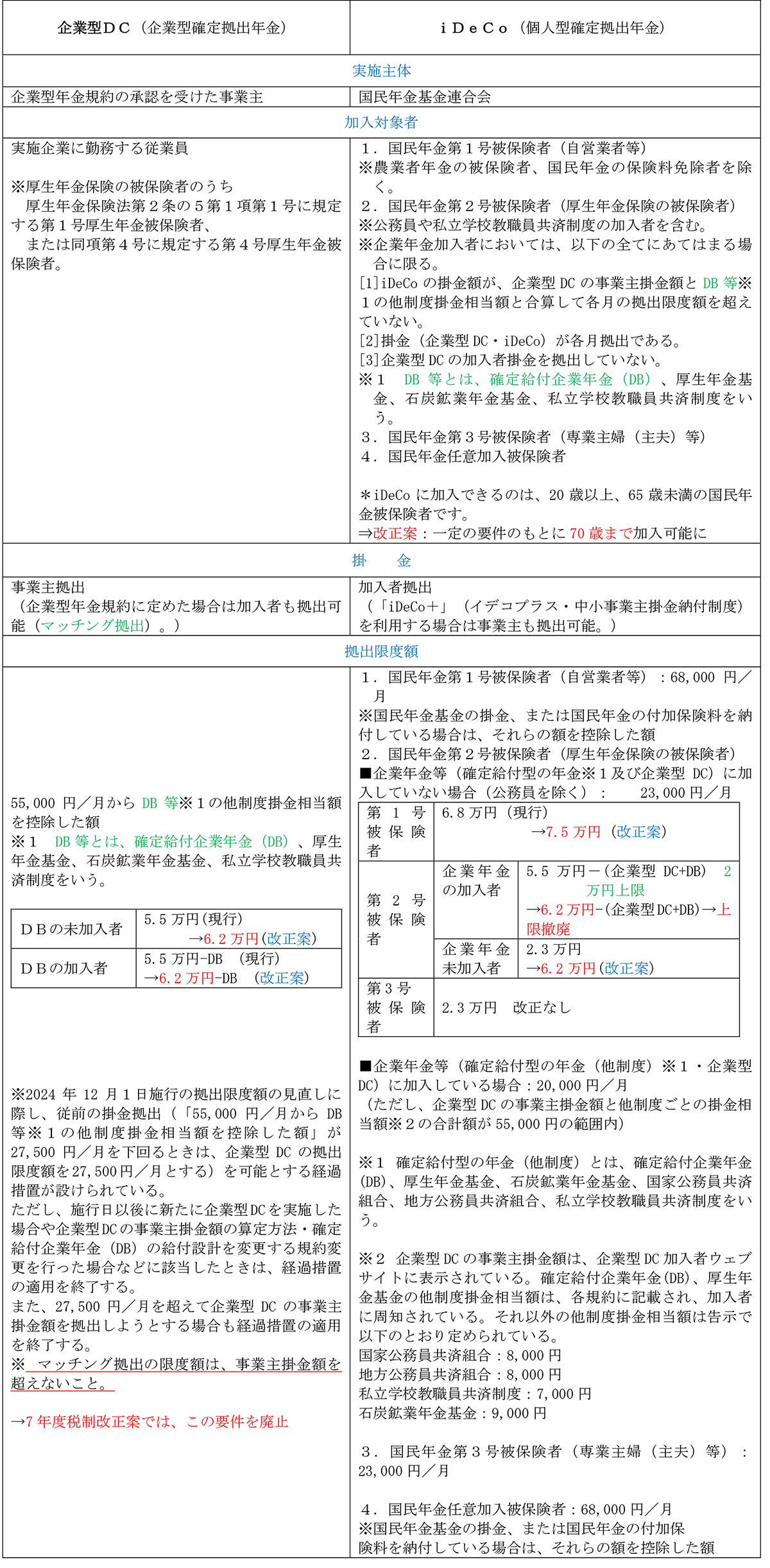

(1)確定拠出年金とは

確定拠出年金は、拠出された掛金とその運用益との合計額をもとに、将来の給付額が決定する年金制度です。

掛金を事業主が拠出する企業型DC(企業型確定拠出年金)と、加入者自身が拠出するiDeCo(イデコ・個人型確定拠出年金)があります。

(2)令和7年度税制改正による拡充

①勤務先の企業年金の有無による掛金上限の差異を解消するため、第2号被保険者の掛金上限が統一されます。

②賃金上昇率を勘案し、掛金上限が7,000円引き上げられ、第2号被保険者は月62,000円、第1号被保険者は、月75,000円となります。

(出典:厚生労働省)

(3)第1号被保険者とは

日本国内にお住まいの20歳以上60歳未満の自営業者、農業者、学生および無職の方とその配偶者の方(厚生年金保険や共済組合等に加入しておらず、第3号被保険者でない方)。

(4)第2号被保険者とは

厚生年金保険や共済組合等に加入している会社員や公務員の方。

ただし、65歳以上の老齢基礎年金などを受ける権利を有している方は除きます。

(5)第3号被保険者とは

第2号被保険者(※)に扶養されている配偶者の方で、原則として年収が130万円未満の20歳以上60歳未満の方(年収130万円未満であっても、厚生年金保険の加入要件にあてはまる方は、厚生年金保険および健康保険に加入することになるため、第3号被保険者には該当しません)。

(出典:厚生労働省の資料を基に編集しています)

*大綱段階であり、最終的には3月に発表される法案をもとに国会を通過して初めて法律となりますので、現段階が確定ではないことをご了解下さい。

(文責:税理士法人FP総合研究所)