【No496】金融所得課税について~「1億円の壁」への対応策が開始~

令和7年分所得税から、「1億円の壁」への対応策が開始されます。富裕層ほど実質的な所得税負担率が低くなる現象の是正のために、令和5年の税制改正で創設され、令和7年分の所得税から開始されます。

対象は、申告不要制度や分離課税制度の対象となる所得を多く有する納税者(おおむね平均的な水準として30億円超の高額所得者)を想定しています。

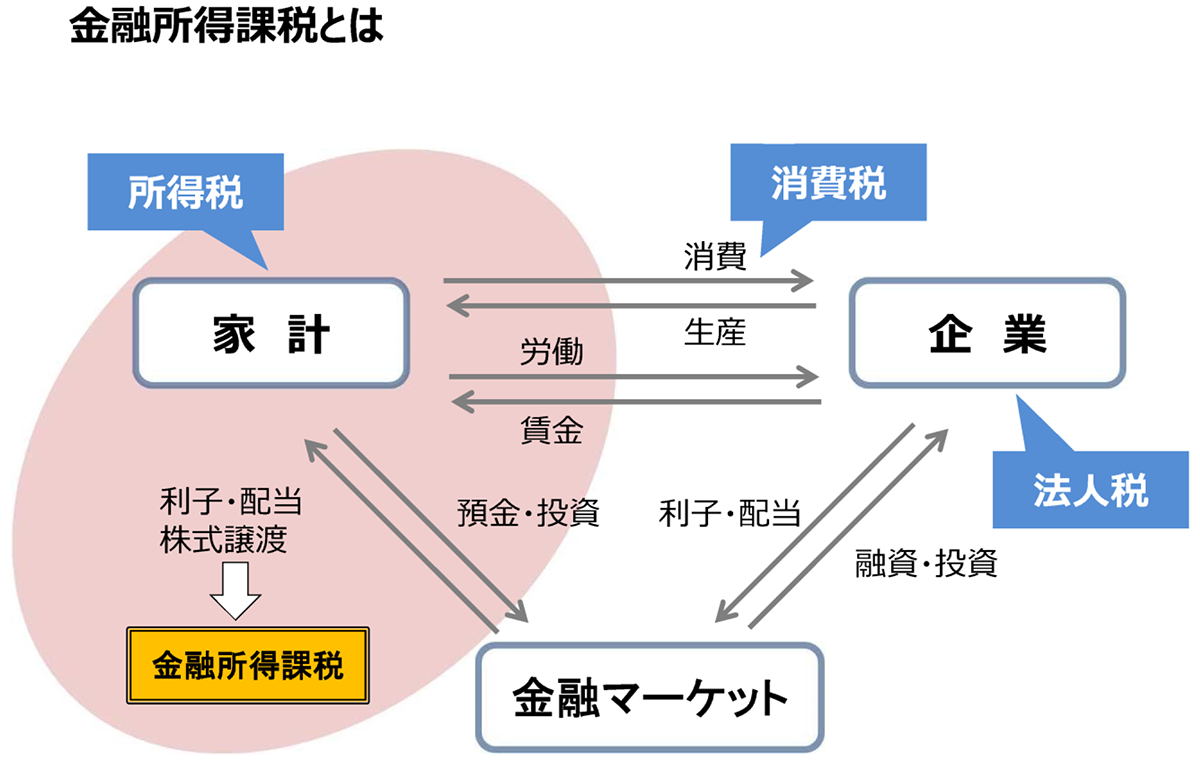

1.金融所得課税とは

金融所得課税とは、預貯金の利子や株式・投資信託の配当金など、金融商品から得らえる収入に対して課される税金のことで、それらの投資の利益には、所得税15%+住民税5%+復興特別所得税0.315%、合わせて20.315%の税金がかかっています。

出典:総務省「金融所得課税について」

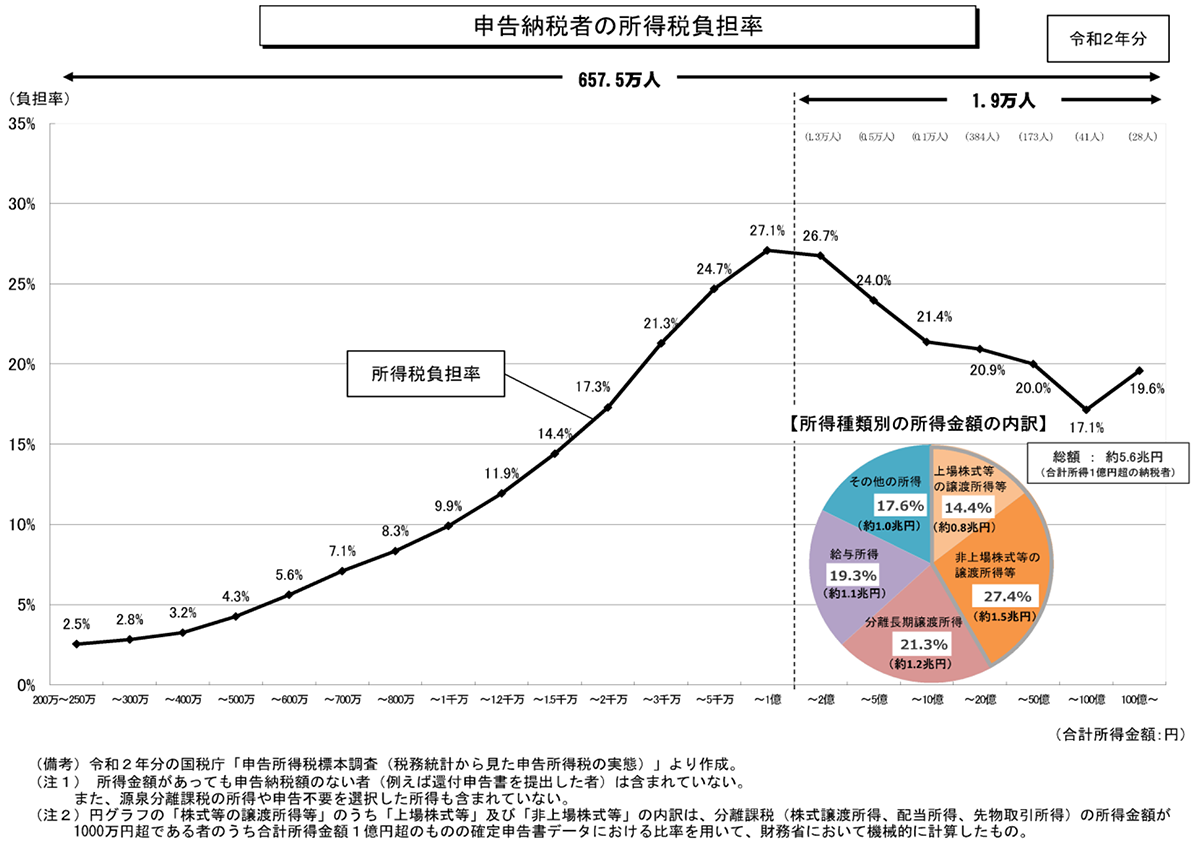

2.1億円の壁とは

「1億円の壁」とは、日本の税制において、所得が年間で1億円を超えると所得税の実効税率が低下する傾向にあることから生まれた言葉です。

令和4年10月に財務省が発表した「申告納税者の所得税負担率」によると、所得が1億円を超えるあたりで所得税負担率が低下しています。

出典:財務省「参考資料〔個人所得課税〕」

3.具体的に措置の対象となる場合の計算について

①令和6年分の所得が事業所得3億円、上場株式の事業所得(申告不要)が30億円ある場合の所得税額

※所得控除等の適用は一切なし、復興特別所得税を考慮しないと仮定

(3億円×45%-479万6千円)+(30億円×15%)=5億8,020万4千円

②令和7年分の所得が事業所得3億円、上場株式の事業所得(申告不要)が30億円ある場合の所得税額

※所得控除等の適用は一切なし、復興特別所得税を考慮しないと仮定

(3億円+30億円-3億3千万円)×22.5%=6億6,825万円

6億6,825万円―5億8,020万4千円=8,804万6千円(追加納税額)

追加納税額の計算式は次のとおりです。

【計算式】

イ 基準所得税額 ※1

ロ (基準所得金額 ※2 ―3億3,000万円)×22.5%

ロがイを超える場合、超過部分相当の所得税を追加納税となります。

※1 外国税額控除を適用しないで計算した所得税額(申告不要制度適用分にかかる源泉所得税を含む)

※2 申告不要制度を適用しないで計算した合計所得金額で、分離課税対象の所得も含まれる

(文責:税理士法人FP総合研究所)