【No487】複数年をまたぐ取引に係る適格請求書の交付

国税庁では、「消費税の仕入税額控除制度における適格請求書等保存方式(インボイス制度)に関するQ&A」の公表後、多く寄せられる質問や新たに示すべき事項について整理し集約したものを公表しています。その中でもお問い合わせの多い質問として追加された項目についてご紹介します。

【質問】

当社は、1年を超える期間にわたって毎月保守を行う役務を提供しています。このように課税期間をまたぐような長期間にわたる課税資産の譲渡等について、対価の前受け時にまとめて適格請求書を交付しても良いのでしょうか。

【回答】

適格請求書発行事業者である売手は、国内において課税資産の譲渡等を行った場合、取引の相手方(課税事業者に限ります。)の求めに応じ、適格請求書を交付する義務が課されています。

この適格請求書の記載事項である「課税資産の譲渡等を行った年月日」については、課税期間の範囲内で一定の期間内に行った課税資産の譲渡等につきまとめて適格請求書を作成する場合には、当該一定の期間を記載することになります。

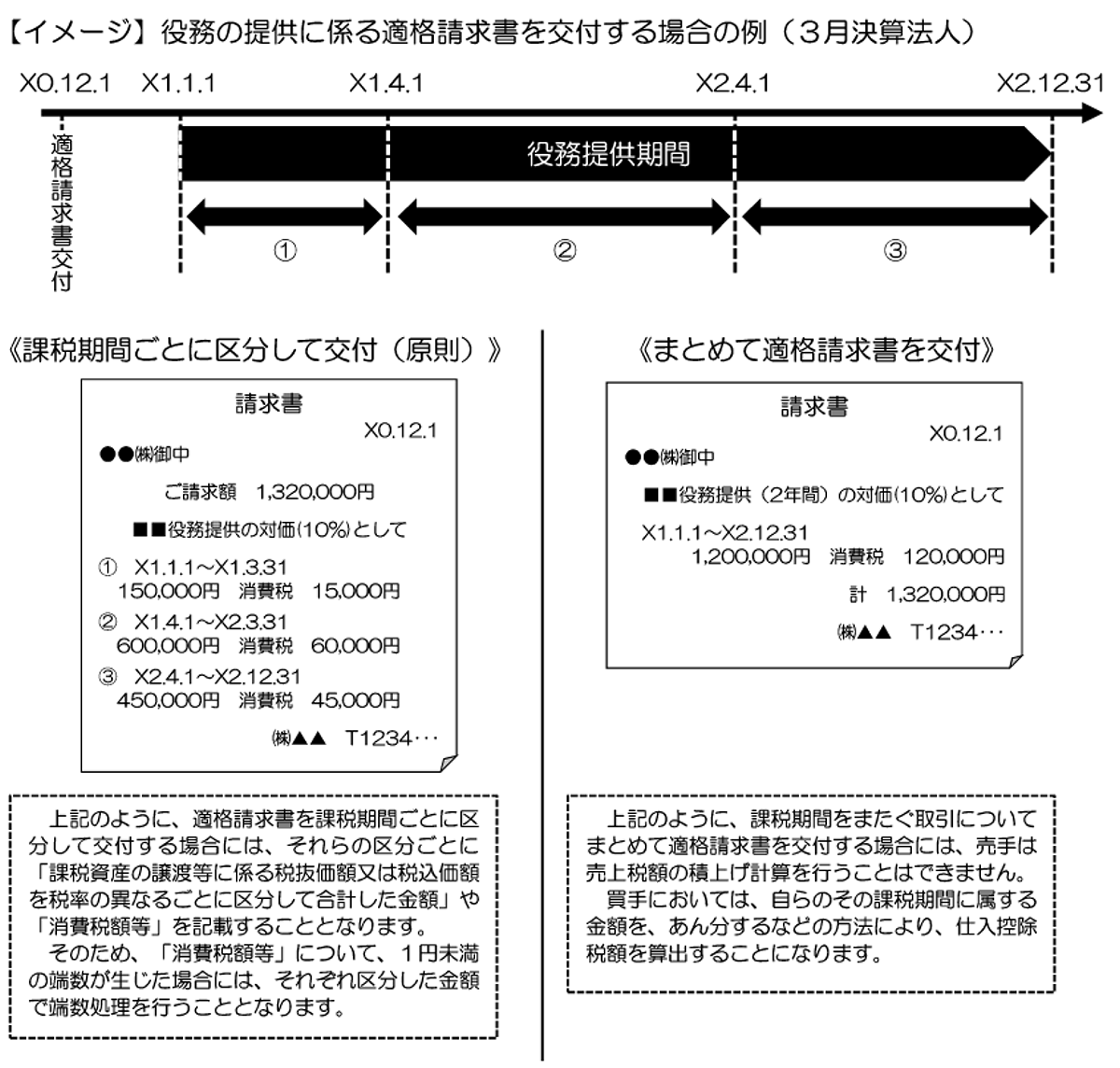

ただし、「課税期間の範囲内で」とあるとおり、一定の期間をまとめて適格請求書を交付するとしても、取引の期間が売手の課税期間をまたぐ場合には、適格請求書は課税期間ごとに区分し交付することが原則となります。

他方、課税期間をまたぐ期間に係る取引をまとめて一の適格請求書に記載することも妨げられるものではなく、また、課税資産の譲渡等を行う前に適格請求書を交付することも可能です。

そうした点と請求書交付実務の簡便性という観点から、例えば、毎月の保守契約のように一定期間継続して同一の課税資産の譲渡等を行うものについては、売手である事業者が適格請求書の交付対象となる期間、継続して適格請求書発行事業者である限りにおいて、課税期間の範囲を超える期間をまとめて適格請求書を交付することとして差し支えありません。

(参考) 課税期間をまたぐ期間に係る適格請求書の交付については「消費税の仕入税額控除制度における適格請求書等保存方式に関する Q&A の問 125」を、対価を前受けした場合の適格請求書の交付時期については「消費税の仕入税額控除制度における適格請求書等保存方式に関する Q&A の問 39」をご参照ください。

(注)1 課税期間とは、原則として、個人事業者であればその年の1月1日から 12月 31 日までの期間、法人であれば事業年度とされ、その期間は最長1年となります。課税期間の範囲を超える期間をまとめて適格請求書を交付した場合において、当期の課税期間に係る消費税額等の記載が明確に区分されていない場合には、売上税額の積上げ計算を行うことはできない点にご留意ください。

(注)2 課税期間の範囲を超える期間をまとめて適格請求書を交付した後に、交付した適格請求書の記載事項に変更が生じることとなった場合には、修正した適格請求書を交付する必要があり、また、当該期間の中途で適格請求書発行事業者でなくなった場合には、既に交付した適格請求書について、適格請求書発行事業者でなくなった期間部分を区分して区分記載請求書等として再交付するなどの対応が必要となる点にご留意ください。

(まとめ)

○原則は課税期間ごとに区分し交付しますが、課税期間をまたぐ期間の取引をまとめて一の適格請求書に記載することも可能です。

○課税期間ごとに区分して交付する際の消費税額等に端数が生じた場合には、それぞれ区分した金額で端数処理を行います。

●課税期間をまたぐ取引についてまとめて適格請求書を交付する場合には、売手は売上税額の積上げ計算を行うことができないので注意します。

(文責:税理士法人FP総合研究所)