【No438】インボイス制度における免税事業者との取引に係る下請法等について

令和5年10月から複数税率に対応した消費税の仕入税額控除の方式として、適格請求書等保存方式(インボイス制度)が開始されます。インボイス制度の導入に向けて「免税事業者をはじめとした事業者の取引環境の整備」が必要です。

今回は、インボイス制度の免税事業者との取引に係る下請法等について、ご説明致します。

(1)下請法の概要

親事業者と下請事業者との間で行われる下請取引では、仕事を発注する側の親事業者の方が、下請事業者よりも優位な立場になりがちです。そのため、親事業者の都合によって、下請代金の支払が遅延したり、代金を不当に引き下げられたりするなどして、下請事業者が不利な扱いを受けてしまう場合が少なくありません。

そこで、発注者である親事業者とその下請事業者との間の取引を公正なものとし、下請事業者の利益を保護するために定められているのが、下請法(正式名称:下請代金支払遅延等防止法)です。

(2)下請法の対象となる条件

下請法の対象となる取引は、事業者の資本金規模と取引の内容で定義されます。

[物品の製造委託や修理委託を行う場合]

イ.製造委託

製造業者が規格、品質、形状などを指定して他の事業者に製造・加工を委託するものが該当します。

ロ.修理委託

修理業者が他の事業者に修理を委託したり、修理の一部を委託したりするものが該当します。

[情報成果物作成委託・役務提供委託を行う場合]

(政令で定められる一定の取引は、物品の製造委託や修理委託の場合と同様です)

ハ.情報成果物作成委託

下請法ではプログラムやデザイン、コンテンツなどを「情報成果物」と呼び、これらの提供・作成を行う事業者が、他の事業者に作成作業を委託するものが該当します。さらに情報成果物の作成委託については「TVゲームソフトや会計ソフトなどのプログラム」の作成委託とそれ以外の「映像コンテンツ、商品デザインや設計図面など」の作成委託に分けてルールが定められています。

ニ.役務提供委託

各種サービスの提供を行う事業者が、役務の提供を他の事業者に委託するものが該当します。さらに役務提供委託については、「運送・物品の倉庫保管と情報処理」と、それ以外の「ビル・機械メンテナンス、コールセンター業務など」の役務提供委託に分けてルールが定められています。

(資料:政府広報オンライン)

(3)インボイス制度における実施と取引条件の見直しに伴う独占禁止法

事業者がどのような条件で取引するかについては、基本的に、取引当事者間の自主的な判断に委ねられ、免税事業者等の小規模事業者は、売上先の事業者との間で取引条件について情報量や交渉力の面で格差があり、取引条件が一方的に不利になりやすい場合も想定されます。

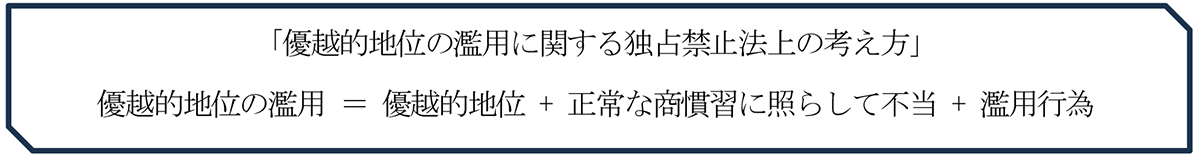

自己の取引上の地位が相手方に優越している一方の当事者が、取引の相手方に対し、その地位を利用して、正常な商慣習に照らして不当に不利益を与えることは、「優越的地位の濫用」として、独占禁止法上問題となるおそれがあります。

仕入先である免税事業者との取引について、インボイス制度の実施を契機として取引条件を見直すことそれ自体が、直ちに問題となるものではありませんが、見直しに当たっては、「優越的地位の濫用」に該当する行為を行わないよう注意が必要です。

(4)インボイス制度における免税事業者との取引に係る事例

<事例1>

「報酬総額11万円」で契約を行った場合に、取引完了後インボイス発行事業者でなかったことが、請求段階で判明したため、下請事業者が提出してきた請求書に記載された金額にかかわらず、消費税相当額の1万円の一部又は全部を支払わないことにした。発注者(買手)が請負事業者に対して、免税事業者であることを理由にして、消費税相当額の一部又は全部を支払わない行為は、下請法第4条第1項第3号で禁止されている「下請代金の減額」として問題になります。

下請代金の減額とは、下請事業者に責任がないのに、発注時に決定した下請代金を発注後に減額することで、名目や方法、金額にかかわらず、あらゆる減額行為が禁止されています。

<事例2>

継続的に取引関係のある下請事業者と、免税事業者であることを前提に「単価10万円」で発注を行った。その後、今後の取引があることを踏まえ、下請事業者に課税転換を求めた。結果、下請事業者が課税事業者となったにもかかわらず、その後の価格交渉に応じず、一方的に単価を据え置くこととした。

下請法違反となるおそれがあります! 下請事業者が課税事業者になったにもかかわらず、免税事業者であることを前提に行われた単価からの交渉に応じず、一方的に従来どおりに単価を据え置いて発注する行為は、下請法第4条第1項第5号で禁止されている「買いたたき」として問題になるおそれがあります。

買いたたきに該当するか否かは,下記を参照してください。

① 著しく低いかどうかという価格水準(「通常支払われる対価」と「下請事業者の給付に対して支払われる対価」との乖離状況や必要に応じその給付に必要な原材料等の価格動向など)

② 不当に定めていないかどうかという下請代金の額の決定方法(下請事業者と十分な協議が行われたかどうかなど対価の決定方法)や対価が差別的であるかどうか等の決定内容を勘案してケースバイケースで当不当を総合的に判断します。このため、どのような手続を経て取り決めたのか決定方法)などにポイントを置いて行為の外形から下請法違反のおそれがあるかを判断することとしています。具体的には、下請代金の額の決定に当たって、下請事業者の事情を十分考慮し、協議を尽くすことが重要です。

<事例3>

課税事業者が、取引先である免税事業者に対して、課税転換を求めた。 その際、「インボイス事業者にならなければ、消費税分はお支払いできません。承諾いただけなければ今後のお取引は考えさせていただきます。」という文言を用いて要請を行った。また、要請に当たっての価格交渉にも応じなかった。

独占禁止法上問題となるおそれがあります! 課税事業者になるよう要請すること自体は独占禁止法上問題になりませんが、課税事業者にならなければ取引価格を引き下げる、それにも応じなければ取引を打ち切るなどと一方的に通告することは、独占禁止法上問題となるおそれがあります。

(資料:公正取引委員会)

(5)その他

令和5年10月までに、適格請求書発行事業者登録の意向や登録状況を確認し、合わせて登録番号も確認しましょう。また、免税事業者等から仕入れ等の対応も検討しましょう。

(参考)

【下請法に関する相談窓口】

公正取引委員会 近畿中国四国事務所 下請課

〒540-0008 大阪市中央区大手前4-1-76 大阪合同庁舎第4号館 (TEL) 06-6941-2176(直)

中小企業庁 近畿経済産業局 産業部中小企業課 下請取引適正化推進室

〒540-8535 大阪市中央区大手前1-5-44 大阪合同庁舎第1号館 (TEL) 06-6966-6037

【優越的地位の濫用規制に関する相談窓口】

公正取引委員会 近畿中国四国事務所 取引課

〒540-0008 大阪市中央区大手前4-1-76 大阪合同庁舎第4号館 (TEL) 06-6941-2175

(文責:税理士法人FP総合研究所)