【No420】消費税の納税義務の免除の特例

消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されますが、一定の場合には納税義務が免除されません。

1.納税義務の免除の特例

その課税期間の基準期間における課税売上高が1,000万円以下の事業者(課税事業者選択届出書を提出したことにより課税事業者となっている事業者は除きます。)であっても、次の①~⑧に掲げる特例に該当する場合には、納税義務が免除されません( 消基通1-4-6 )。

① 特定期間における課税売上高による納税義務の免除の特例( 消法9の2 )

② 相続があった場合の納税義務の免除の特例( 消法10 )

③ 合併があった場合の納税義務の免除の特例( 消法11 )

④ 分割等があった場合の納税義務の免除の特例( 消法12 )

⑤ 新設法人の納税義務の免除の特例( 消法12の2 )

⑥ 特定新規設立法人の納税義務の免除の特例( 消法12の3 )

⑦ 高額特定資産※3を取得した場合の納税義務の免除の特例( 消法12の4 )

⑧ 調整対象固定資産※2を取得した場合等の特例( 消法9 ⑦、 12の2 ②、 12の3 ③)

2.特定期間における課税売上高による納税義務の免除の特例

基準期間における課税売上高が1,000万円以下である場合において、その個人事業者のその年又は法人のその事業年度に係る特定期間における課税売上高が1,000万円を超えるときは、その個人事業者のその年又は法人のその事業年度については、納税義務は免除されません( 消法9の2 ①)。

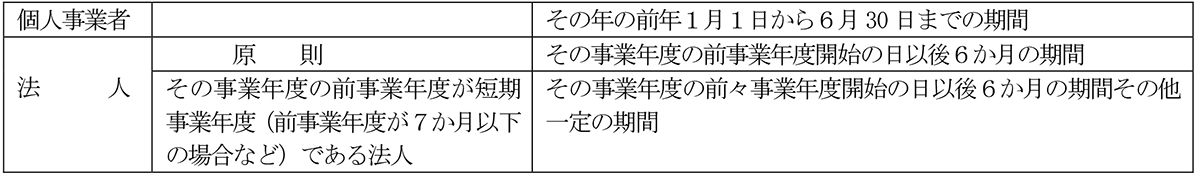

(1) 特定期間

特定期間とは、次に掲げる事業者の区分に応じ、それぞれ次の期間となります( 消法9の2 ④)。

なお、新たに設立した法人で決算期変更を行った法人等は、その法人の設立日や決算期変更の時期がいつであるかにより特定期間が異なる場合があります。そのような場合における特定期間については、国税庁の「消費税法第9条の2事業者免税点の判定について(新たに設立した法人等の特定期間)(平成23年9月)(PDF/344KB)」をご参照ください。

(2) 特定期間における課税売上高

特定期間における課税売上高とは、特定期間中に国内において行った課税資産の譲渡等(課税売上げ及び免税売上げ)の対価の額の合計額(税抜き)から、売上げに係る対価の返還等(売上返品、売上値引、売上割戻し等)の金額(税抜き)を控除した金額をいいます( 消法9の2 ②)。

なお、特定期間における課税売上高に代えて、個人事業者又は法人が特定期間中に支払った所得税法に規定する支払明細書に記載すべき給与等の金額に相当するものの合計額により納税義務を判定することもできます( 法9の2 ③)。

3.相続があった場合の納税義務の免除の特例

個人事業者(事業を営んでいなかった個人を含みます。)が相続により被相続人の事業を承継した場合の納税義務は、次のとおりとなります( 消法10 、 消基通1-5-4 )。

(1) 相続があった年

相続人又は被相続人の基準期間における課税売上高のうちいずれかが1,000万円を超える場合には、その相続人の相続のあった日の翌日から12月31日までの間は納税義務が免除されません( 消法10 ①)。

(2) 相続があった年の翌年又は翌々年

その相続人の基準期間における課税売上高と被相続人の基準期間における課税売上高との合計額が1,000万円を超える場合は、その相続人のその年における納税義務は免除されません( 消法10 ②)。

4.合併があった場合の納税義務の免除の特例

法人が合併により被合併法人の事業を承継した場合(吸収合併)や合併により新たに法人を設立した場合(新設合併)の納税義務は、次のとおりとなります( 消法11 、 消基通1-5-6 )。

(1) 合併があった日の属する事業年度

合併法人の基準期間における課税売上高又は各被合併法人のその基準期間に対応する期間における課税売上高(被合併法人が2以上ある場合には、いずれかの被合併法人に係る金額)のうちいずれかが1,000万円を超える場合は、その合併法人のその事業年度の合併があつた日から事業年度終了の日までの間は納税義務が免除されません( 消法11 ①③)。

(2) 合併があった事業年度の翌事業年度及び翌々事業年度

合併法人の基準期間における課税売上高と各被合併法人のその基準期間に対応する期間における課税売上高との合計額が1,000万円を超える場合は、その合併法人のその事業年度については、納税義務が免除されません( 消法11 ②④)。

5.分割等があった場合の納税義務の免除の特例

法人が分割等(新設分割、現物出資、事後設立)をした場合における新設分割子法人(分割等により設立された、又は資産の譲渡を受けた法人)及び新設分割親法人(分割等を行った法人)の納税義務、吸収分割により事業を承継した分割承継法人及び吸収分割をした分割法人の納税義務は、次のとおりとなります( 消法12 、 消基通1-5-6の2 )。

(1) 分割等があった日の属する事業年度及び翌事業年度

イ 新設分割子法人の納税義務

新設分割子法人の基準期間に対応する期間における各新設分割親法人の課税売上高のうちいずれかが1,000万円を超える場合は、納税義務が免除されません。

ロ 新設分割親法人の納税義務

新設分割親法人の基準期間における課税売上高によって納税義務の有無を判定します。

(2) 分割等(新設分割親法人が一の場合に限ります。)があった日の属する事業年度の翌々事業年度以後

イ 新設分割子法人の納税義務

新設分割子法人が特定要件※1に該当し、かつ、新設分割子法人の基準期間における課税売上高とその新設分割子法人の基準期間に対応する期間における新設分割親法人の課税売上高との合計額が1,000万円を超える場合は、納税義務が免除されません。

ロ 新設分割親法人の納税義務

新設分割子法人が特定要件に該当し、かつ、新設分割親法人の基準期間における課税売上高とその新設分割親法人の基準期間に対応する期間における新設分割子法人の課税売上高との合計額が1,000万円を超える場合は、納税義務が免除されません。

(3) 吸収分割があった日の属する事業年度及び翌事業年度

イ 分割承継法人の納税義務

分割承継法人の基準期間における課税売上高又はその分割承継法人の基準期間に対応する期間における各分割法人の課税売上高のうちいずれかが1,000万円を超える場合は、納税義務が免除されません。

ロ 分割法人の納税義務

分割法人の基準期間における課税売上高によって納税義務の有無を判定します。

(4) 吸収分割があった日の属する事業年度の翌々事業年度以後

イ 分割承継法人

分割承継法人の基準期間における課税売上高によって納税義務の有無を判定します。

ロ 分割法人

分割法人の基準期間における課税売上高によって納税義務の有無を判定します。

※1「特定要件」とは、新設分割子法人の発行済株式又は出資(その新設分割子法人が有する自己の株式又は出資を除きます。)の総数又は総額の50/100を超える数又は金額の株式又は出資が、新設分割親法人及びその新設分割親法人と特殊な関係にある者の所有に属する場合のことをいいます( 消法12 ③、 消令24 )。

6.新設法人の納税義務の免除の特例

その事業年度の基準期間がない法人(社会福祉法人を除きます。)のうち、その事業年度開始の日における資本金の額又は出資の金額が1,000万円以上である法人(新設法人)については、その基準期間がない事業年度(課税期間)の納税義務は免除されません( 法12の2 )。

(1) 新設法人の3年目以後の取扱い

基準期間ができた以後の課税期間における納税義務の有無の判定は、原則どおり、基準期間における課税売上高により納税義務の有無を判定します( 消基通1-5-18 )。

(2) 調整対象固定資産の仕入れ等を行った場合

新設法人が、基準期間がない各課税期間(簡易課税制度の適用を受ける課税期間を除きます。)中に※2調整対象固定資産の仕入れ等を行った場合には、その調整対象固定資産の仕入れ等の日の属する課税期間の初日から3年を経過する日の属する課税期間までの各課税期間については、納税義務が免除されません( 消法12の2 ②)。

※2「調整対象固定資産」とは、建物、構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品、無形固定資産等で、一の取引の単位(一組、一式など)につき税抜価額が100万円以上のものをいいます( 消法2 ①十六、 消令5 )。

7. 特定新規設立法人の納税義務の免除の特例

その事業年度の基準期間がない法人(新設法人及び社会福祉法人等一定のものを除きます。これを「新規設立法人」といいます。)のうち、その基準期間がない事業年度開始の日において、次のいずれにも該当するもの(「特定新規設立法人」といいます。)は、その特定新規設立法人の基準期間がない事業年度に含まれる各課税期間については納税義務が免除されません( 消法12の3 ①)。

① 特定要件(他の者により新規設立法人の発行済株式又は出資の総数又は総額の50/100を超える数又は金額の株式又は出資が直接又は間接に保有される場合その他の他の者により新規設立法人が支配される一定の場合)に該当すること

② 新規設立法人が特定要件に該当するかどうかの判定の基礎となった他の者及びその他の者と特殊な関係にある法人のうちいずれかの者のその新規設立法人のその事業年度の基準期間に相当する期間における課税売上高が5億円を超えるもの

8. 高額特定資産を取得した場合等の納税義務の免除の特例

課税事業者が、簡易課税制度の適用を受けない課税期間中に国内における高額特定資産の仕入れ等を行った場合(「自己建設高額特定資産」にあっては、自己建設高額特定資産の建設等に要した費用の額が1,000万円以上となった場合)には、その高額特定資産の仕入れ等の日の属する課税期間の翌課税期間から高額特定資産の仕入れ等の日の属する課税期間(自己建設高額特定資産にあっては、自己建設高額特定資産の建設等が完了した日の属する課税期間)の初日以後3年を経過する日の属する課税期間までの各課税期間については、納税義務が免除されません( 消法12の4 ①)。

※3 「高額特定資産」及び「自己建設高額特定資産」とは、次のものをいいます( 消法12の4 ①、 消令25の5 )。

(1) 高額特定資産

棚卸資産及び調整対象固定資産(建物、構築物、機械及び装置、船舶、航空機、車両及び運搬具、工具、器具及び備品、無形固定資産等で、一の取引の単位(一組、一式など)につき税抜価額が100万円以上のもの)のうち、税抜価額が1,000万円以上のもの

(2) 自己建設高額特定資産

棚卸資産及び調整対象固定資産のうち、他の者との契約に基づき、又は事業者の棚卸資産若しくは調整対象固定資産として自ら建設等をしたもので、これらの建設等に要した仕入れ等に係る支払対価の額(税抜き)の合計額が1,000万円以上のもの

(文責:税理士法人FP総合研究所)