【No414】宗教法人の税務Part2「消費税」

消費税は、消費一般に広く公平に課税する間接税です。宗教法人における消費税の取扱いについてご説明します。

1.宗教法人と消費税

国内で課税資産の譲渡等を行った事業者は、納税義務者になります。したがって、宗教法人も免税事業者に該当する場合を除き、課税資産の譲渡等を行えば納税義務を負うことになります。

免税事業者とは、基準期間(前々事業年度)の課税売上高が1,000万円以下の事業者で、特定期間(その事業年度の前事業年度開始の日以後6か月の期間)における課税売上高が1,000万円以下の事業者をいいます。なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払い額の合計額により判定することもできます。

通常、宗教法人の収入は布施収入などの不課税取引が多いため、課税売上高が1,000万円以下の免税事業者となり納税義務者となることは少ないかもしれませんが、課税区分の判定については注意が必要です。

2.消費税の課税・不課税(非課税)の具体的判定

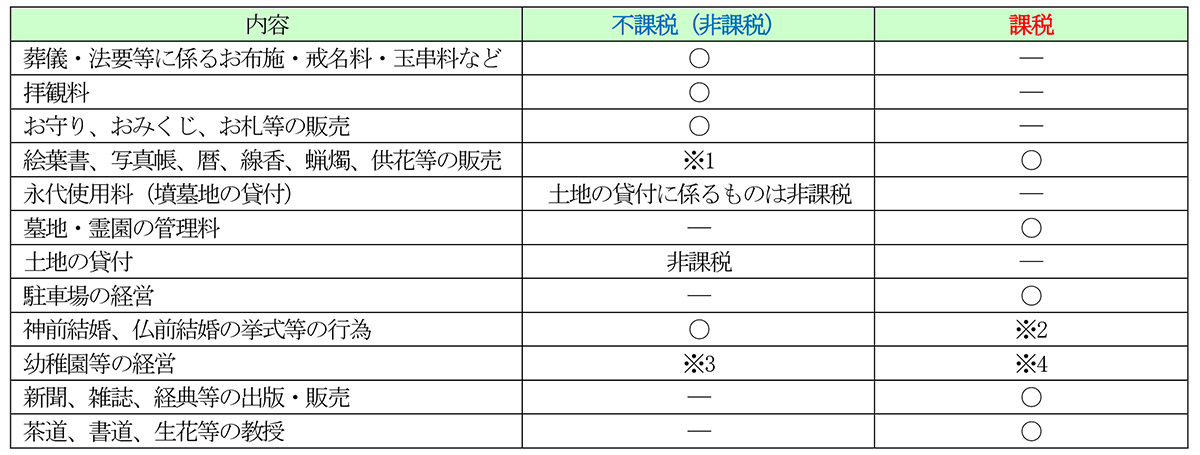

宗教法人において、一般的に行われると思われる事業に係る消費税の課税・非課税の判定は下記のとおりです。

※1.線香、蝋燭、供花の販売のうち、参拝で神前・仏前等に献げるために下賜するものの頒布は「不課税」です。

※2.挙式のための衣装等の貸付け、挙式後の披露宴における飲食等の提供は「課税」です。

※3.保育料・入園料・入園検定料・施設設備費等は非課税です。

※4.制服、制帽、ノート・筆記用具等の文房具の販売は「課税」です。

宗教法人が課税事業者となった場合、実際の消費税額の計算には「特定収入」や「非課税売上割合」などが関係してくる場合もあります。また課税方式について「簡易課税制度」を選択適用することなども考えられるため、個別・具体的な事例については、所轄税務署や専門家に相談してください。

(文責:税理士法人FP総合研究所)