【No407】インボイス制度の円滑な実施に向けての措置

昨年12月の税制改正大綱の内容によると、消費税の複数税率制度の下において適正な課税を確保する観点から、令和5年10月1日から実施されるインボイス制度については、インボイス発行事業者の登録申請件数が令和4年11月末時点で約200万件となっていることも踏まえて、円滑な制度移行のために、次のような新たな税制上の措置が講じられることとなりました。

(1)インボイス発行事業者となる免税事業者の負担軽減措置

これまで免税事業者であった者がインボイス発行事業者となったため課税事業者となった場合の納税額の負担軽減を図るため、納税額を売上税額の2割に軽減する負担軽減措置が3年間(令和5年10月1日から令和8年9月30日までの日の属する各課税期間)設けられます。この適用を受けようとする場合には、事前の届出は不要で、確定申告書にその旨を付記するだけで適用を受けることができます。

この措置により簡易課税制度の適用を受ける場合に比べて、更に事務負担が軽減されます。

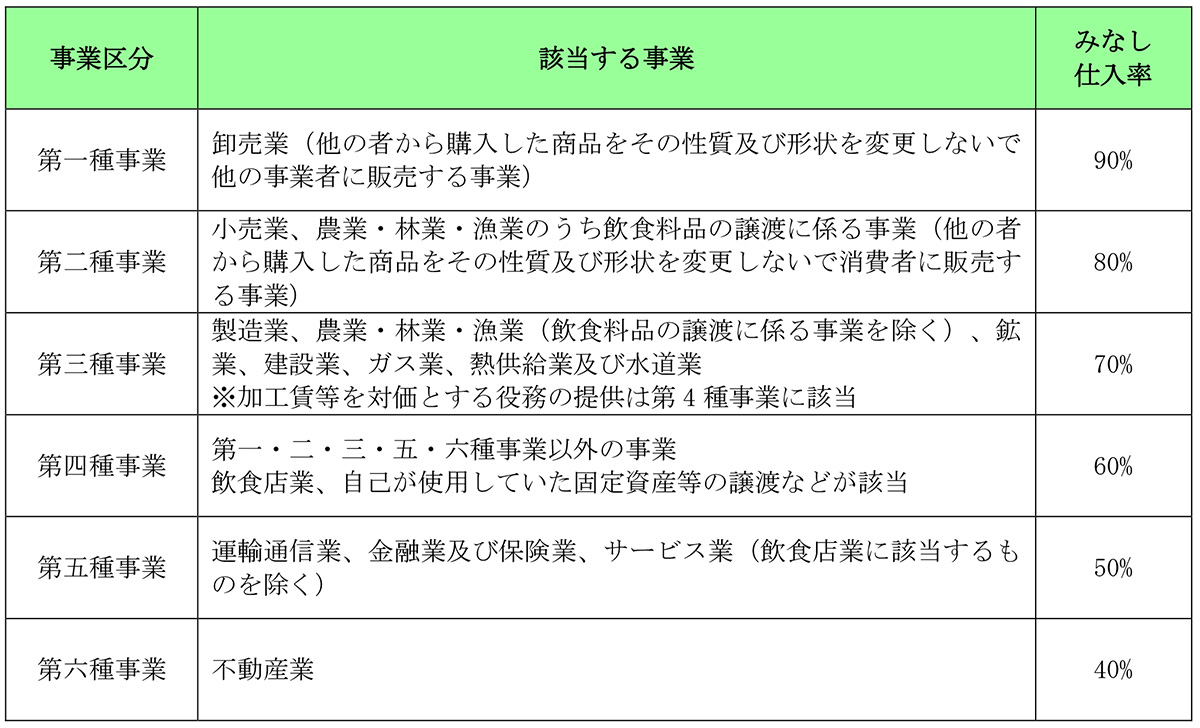

<簡易課税制度>

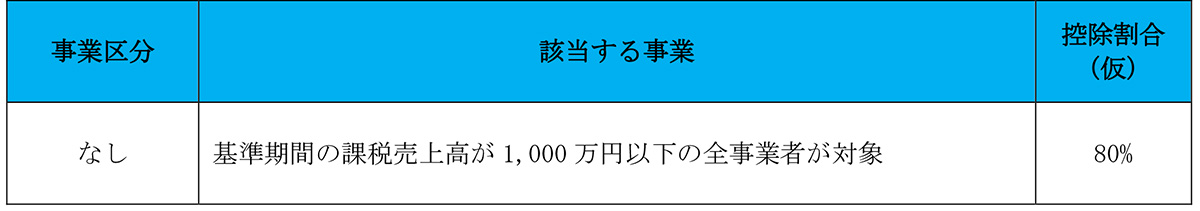

<インボイス発行事業者となる免税事業者の負担軽減措置>

(2)中小事業者等の事務負担軽減措置

中小事業者等の事務負担の軽減の観点から、税込1万円未満の課税仕入れについて、帳簿のみで仕入税額控除を可能とする事務負担軽減措置が令和5年10月1日から6年間設けられます。

中小事業者等とは、基準期間(前々年又は前々事業年度)における課税売上高が1億円以下又は特定期間(前年又は前事業年度開始の日から以後6か月の間の期間)における課税売上高が5,000万円以下である事業者が対象となります。

(3)少額の返還インボイスの交付義務の免除措置

振込手数料相当のような少額の値引き等を行った際の返還インボイスの交付義務について、事務負担を軽減する観点から、令和5年10月1日以後の税込1万円未満の値引き等に係る返還インボイスは交付義務が免除されます。

上記(2)とは異なり、全事業者が対象となり、期間の制限もありません。

(4)インボイス発行事業者の登録制度の見直し

① 制度のスタート日である令和5年10月1日からインボイス発行事業者の登録を受けるためには、令和5年3月31日までに登録申請を行う必要があります。また当該申請期限後であっても登録申請書に「困難な事情」を記載して提出することで令和5年10月1日に登録したものとみなす措置が現行設けられていますが、今回の改正でこの「困難な事情」の記載が不要となりました。

② 免税事業者が課税期間の初日からインボイス発行事業者の登録を受けようとする場合には、その登録を受けようとする課税期間の初日から起算して15日前の日(現行は、課税期間の初日の前日から起算して1月前の日)までに登録申請書を提出します。この場合において、課税期間の初日後に登録がされたときであっても、課税期間の初日に登録を受けたものをみなされます。

インボイス発行事業者の登録の取消しを求める場合の届出も同様の期間緩和措置が設けられます。

③ 令和5年10月1日後にインボイス発行事業者の登録を受けようとする免税事業者は、登録申請書に、提出する日から15日を経過する日以後の日を登録希望日として記載することになります。この場合において、登録希望日後に登録がされたときであっても、登録希望日に登録を受けたものとみなされます。

(文責:税理士法人FP総合研究所)