【No396】免税事業者が適格請求書発行事業者となる場合

適格請求書発行事業者(以下、インボイス発行事業者といいます。)は、その基準期間における課税売上高が 1,000 万円以下となった場合でも免税事業者となりません(新消法9①、インボイス通達2-5)。

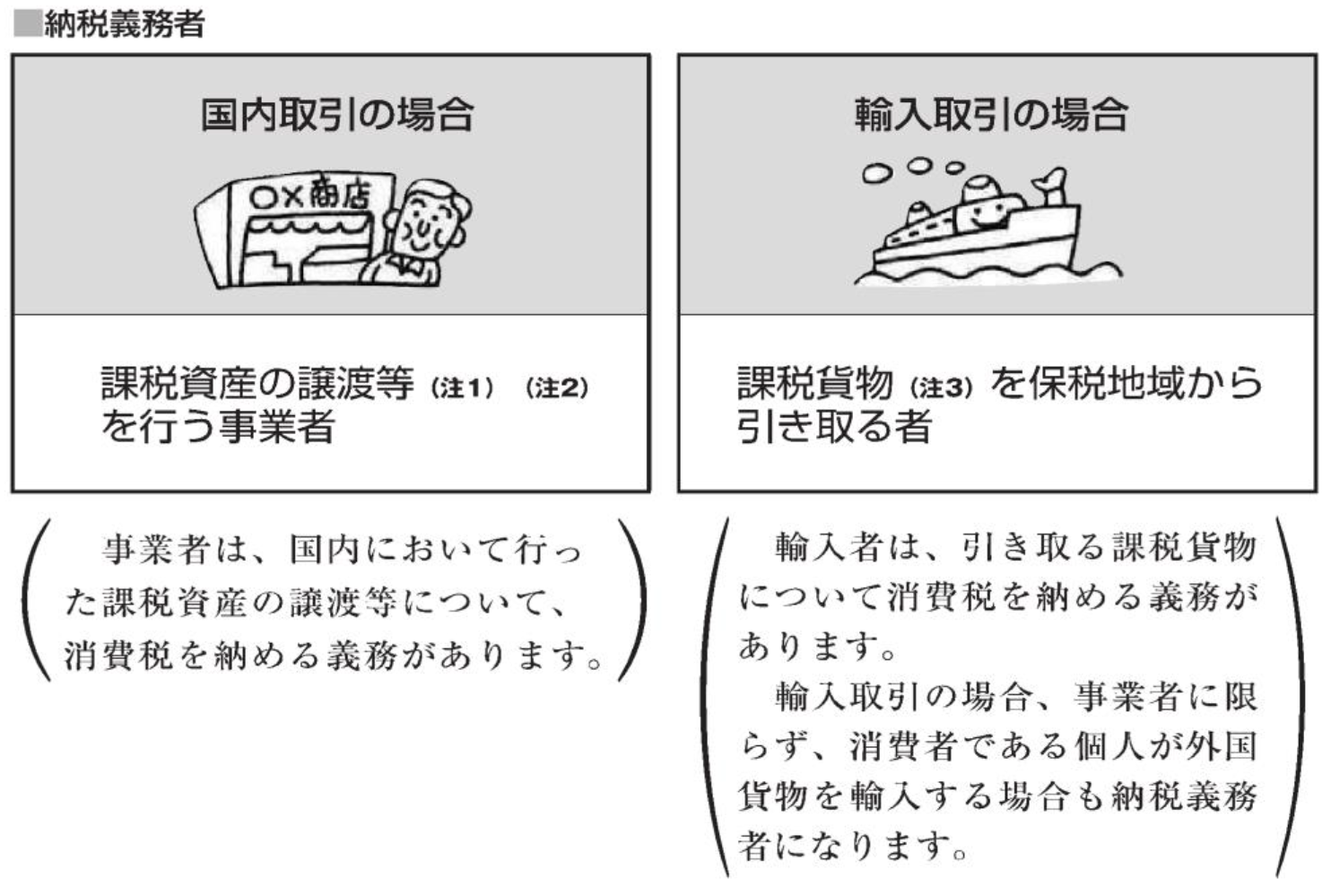

1.消費税の納付義務者

商品の販売やサービスの提供、資産の貸付け等を行った場合はその取引に対して消費税が課税されます。

消費税を納める義務のある者(納税義務者)は、次のとおりです。

注1 「課税資産の譲渡等」とは、資産の譲渡等のうち、非課税とされる資産の譲渡等以外のものをいいます。

注2 特定資産の譲渡等を除きます。

注3 「課税貨物」とは、保税地域から引き取られる外国貨物のうち、非課税とされるもの以外のものをいいます。

2.納税義務が免除される場合

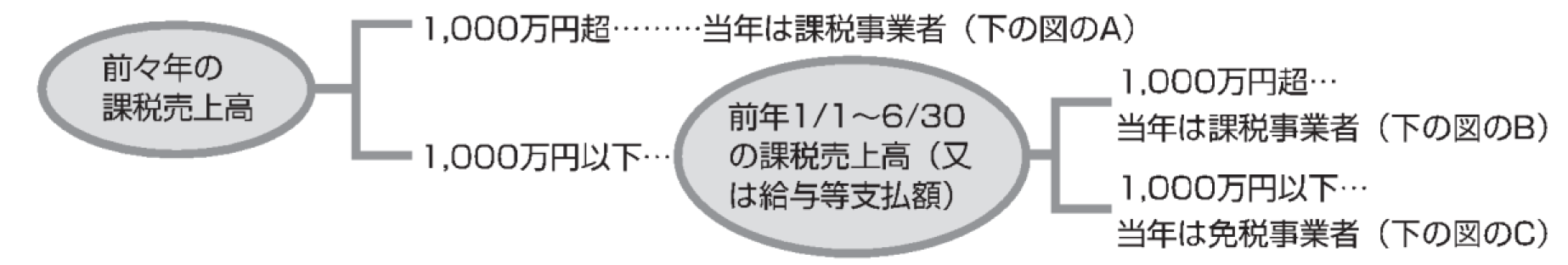

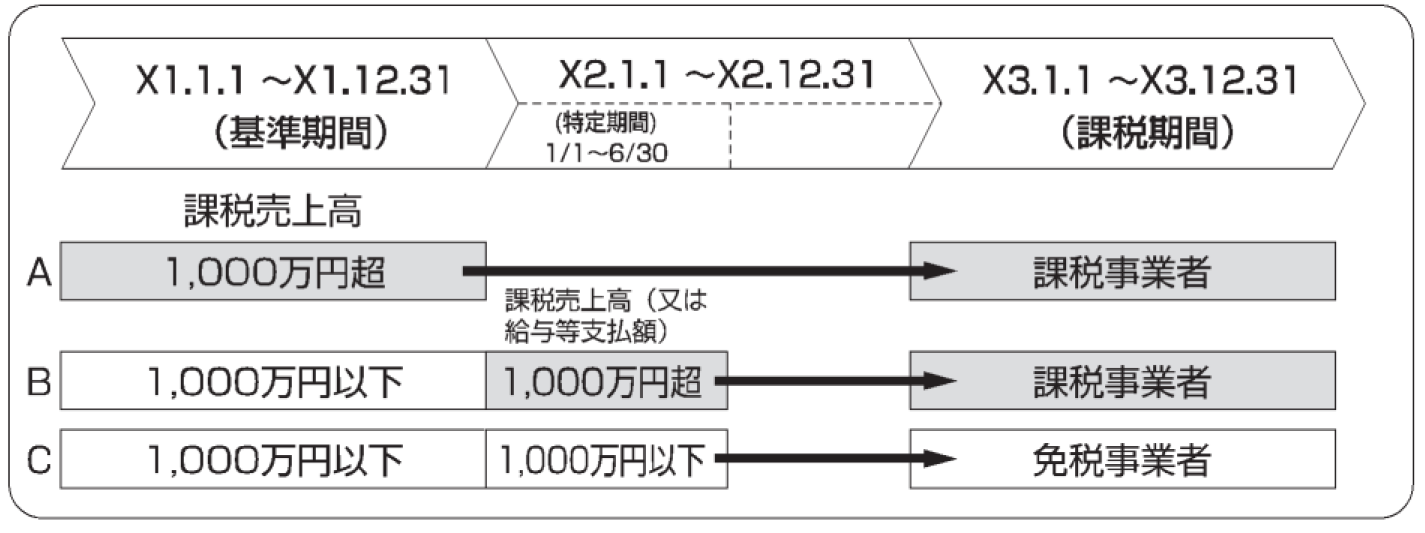

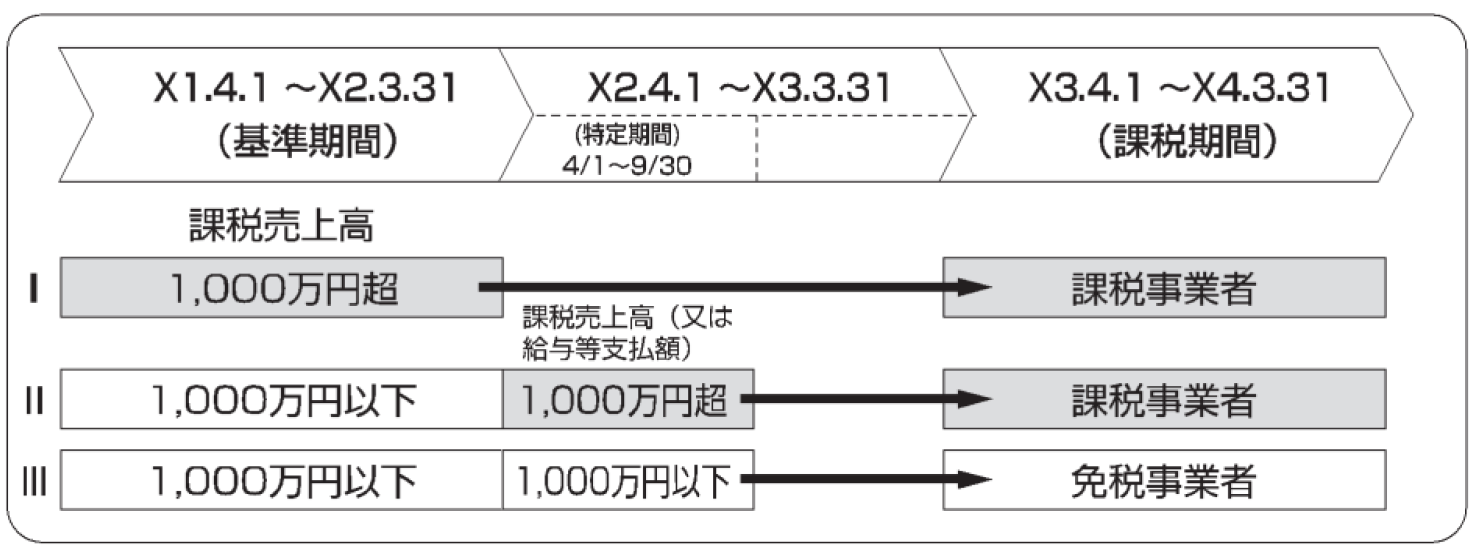

消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されます(注)。

(注)その課税期間の基準期間における課税売上高が1,000万円以下であっても特定期間(※)における課税売上高が1,000万円を超えた場合は、その課税期間から課税事業者となります。なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

※ 特定期間とは、個人事業者の場合は、その年の前年の1月1日から6月30日までの期間をいい、法人の場合は、原則として、その事業年度の前事業年度開始の日以後6か月の期間をいいます。

個人事業者の納税義務

–基準期間とは-

<個人事業者>その年の前々年

<法人>その事業年度の前々事業年度

法人の納税義務

3. 免税事業者の(インボイス発行事業者)登録手続

免税事業者がインボイス発行事業者としての登録を受けるためには、「消費税課税事業者選択届出書」を提出し、課税事業者となる必要があります。その場合、消費税の課税事業者選択届出書を提出した課税期間の翌課税期間から、課税事業となります。(原則)

しかし、令和5年10月1日から令和11年9月30日までの日を含む課税期間中に登録を受ける場合は、登録を受けた日から課税事業者となる経過措置が設けられています。

経過措置の適用を受けてインボイス発行事業者となった場合は、登録を受けた日から課税事業者となり 、登録を受けるに当たり、課税選択届出書を提出する必要はありません。

|

免税事業者はそのままではインボイス発行事業者にはなれません!! 課税事業者はインボイスが無い課税仕入れについては仕入税額控除が原則できません。 得意先は免税事業者からの仕入れを避けるようになるかもしれません。 インボイス発行事業者になるか否かの検討が必要です! |

4.経過措置の適用を受けてインボイス発行事業者の登録を受けた場合の留意事項

経過措置の適用を受けてインボイス発行事業者の登録を受けた場合、基準期間の課税売上高にかかわらず、登録日から課税期間の末日までの期間について、消費税の申告が必要となります。

(注)1 この経過措置の適用を受ける登録日の属する課税期間が令和5年 10 月1日を含まない場合は、登録日の属する課税期間の翌課税期間から登録日以後2年を経過する日の属する課税期間までの各課税期間については免税事業者となることはできません(28 年改正法附則 44⑤)。

2 この経過措置の適用を受けない課税期間に登録を受ける場合については、原則どおり、課税選択届出書を提出し、課税事業者となる必要があります。

なお、免税事業者が課税事業者となることを選択した課税期間の初日から登録を受けようとする場合は、その課税期間の初日の前日から起算して1月前の日までに、登録申請書を提出しなければなりません(新消法 57 の2②、新消令 70 の2)。

(国税庁消費税のあらまし令和4年6月 / インボイスQ&A問8・18参照)

(文責:税理士法人FP総合研究所)