【No374】インボイス制度導入にあたっての事前準備について

インボイス発行事業者の原則的な登録申請手続の締切まで残り1年を切りました。登録数は国税庁HPより3月末現在で約34万4,823件(うち法人…28万1,912件、人格のない社団等…348件、個人…6万2,563件)となっております。令和2年度の申告法人件数が約2百80万件とすると登録数は伸び悩んでいます。

課税事業者の多くが適格請求書発行事業者へ移行すると想定さてれおりますが、登録がまだの事業者で既に移行を決められている場合には、早めの登録を行い、事前準備を進めて行きましょう。

(1)インボイス制度導入にあたっての事前準備について

【課税事業者の場合】

適格請求書発行事業者の登録申請をしましょう。

【免税事業者の場合】

自社の業績や取引先の状況を踏まえて、課税事業者となるか検討しましょう。

【適格請求書発行事業者の登録】

適格請求書等保存方式(I以下「インボイス制度」)は、買手が仕入れに係る消費税について仕入税額控除の適用を受けるためには、原則として、適格請求書(以下「インボイス」)の保存を必要とするものです。

インボイスを交付するためには、適格請求書発行事業者として税務署長の登録を受ける必要があります。

・適格請求書発行事業者は、課税事業者として申告納税義務が生じます。

・取引の相手方(課税事業者に限る。)から求められたときは、インボイスを交付しなければなりません。

・適格請求書発行事業者以外はインボイスを交付できません。

(2)インボイス制度導入にあたって適格請求書発行事業者の事前準備

【自社が発行する請求書等の確認】

適格請求書発行事業者となることを決定したら、次に、自社が発行している請求書等を確認しましょう。

どのような書類を取引先に渡しているのかを確認し、どの書類を適格請求書(インボイス)にするか決定します。

そして、該当する書類が、適格請求書(インボイス)に必要な6つの記載事項と消費税額の計算方法を満たしているか確認しましょう。

【販売管理システムの対応を確認】

適格請求書(インボイス)とする書類が必要な記載事項を満たしていない場合、ご利用の販売管理システムがいつまでに対応するか、そのコストはどの程度かを確認しましょう。対応の予定がなければ、システムの入れ替えを検討しましょう。

売手の立場としての事前準備

・自身が行う取引において、①何をインボイスとするか(請求書・納品書・レシート)、②インボイスの交付方法(電子インボイスの提供など)を検討。

・インボイス制度に対応できるよう必要に応じて、レジや経理・受注システムなどのシステム改修等。

・継続的に取引を行う取引先である買手に対して、①適格請求書発行事業者の登録・登録番号、②交付するインボイスの様式、③インボイスの交付方法の連絡等。

・インボイス制度に係る社員研修の実施。

買手の立場としての事前準備

・インボイス制度に対応できるよう必要に応じて、経理・発注システムなどのシステム改修等。

・継続的に取引を行う取引先である売手に対して、①適格請求書発行事業者の登録の有無、②受領するインボイスの様式、③インボイスの受領方法の確認等。

・インボイス制度に係る社員研修の実施。

(3)電子インボイスの導入の検討

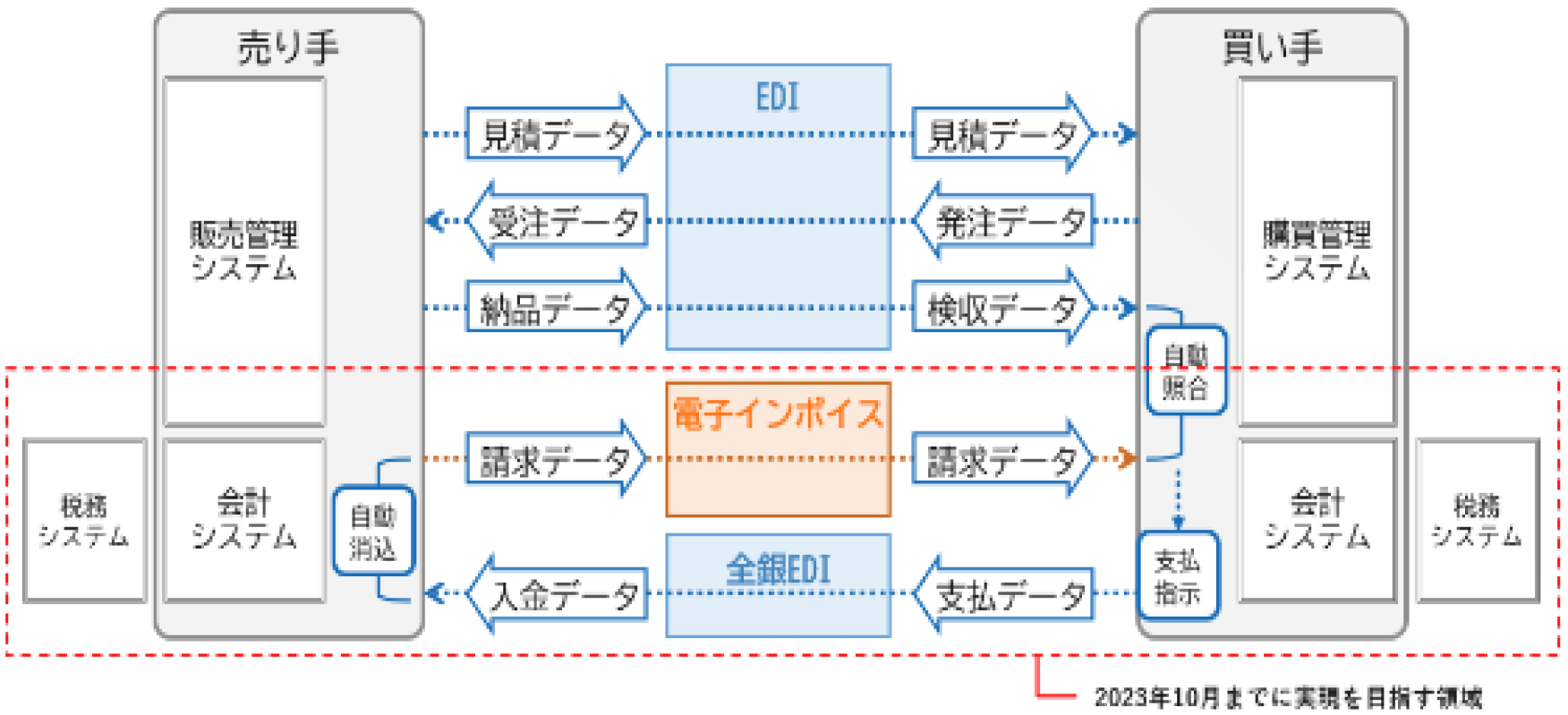

電子インボイスは、請求情報等を「電子データ」として送受信する仕組みで、適格請求書(インボイス)と同様、令和5年10月から制度開始が予定されています。

電子データのため、請求情報の送受信だけでなく、電子インボイスからの仕訳の自動計上から仕入れ税額控除の計算までの業務、支払管理・入金管理業務での活用が期待されています。電子インボイスは、国内で規格統一された仕様になるため社内の基幹システムが相互連携出来ていれば、販売管理システムでの取引情報をもとに会計システムでの処理も自動化でき、帳簿との付け合わせ作業などもなくなります。

(出典:EIPA電子インボイス推進協議会HP)

電子インボイスを活用することで、業務時間を大幅に削減することが可能になるため、インボイス制度に向けて適格請求書(インボイス)の発行準備とともに、電子インボイス導入の検討をしてみてはいかがでしょうか。

(文責:税理士法人FP総合研究所)