【No368】子会社から支払いを受ける配当等の見直し~令和4年度税制改正~

平成27年度税制改正により、完全子法人に係る配当等の額については全額、関連法人株式等に係る配当等の額については、負債利子を控除した全額について、法人税は課されないことになっています。しかしながら、配当等の支払いの際には源泉徴収事務が生じます。また税務署においては源泉所得事務が生じるとともに、還付加算金を含めた還付事務が生じています。会計検査院の指摘をふまえて、今回の改正となっています。

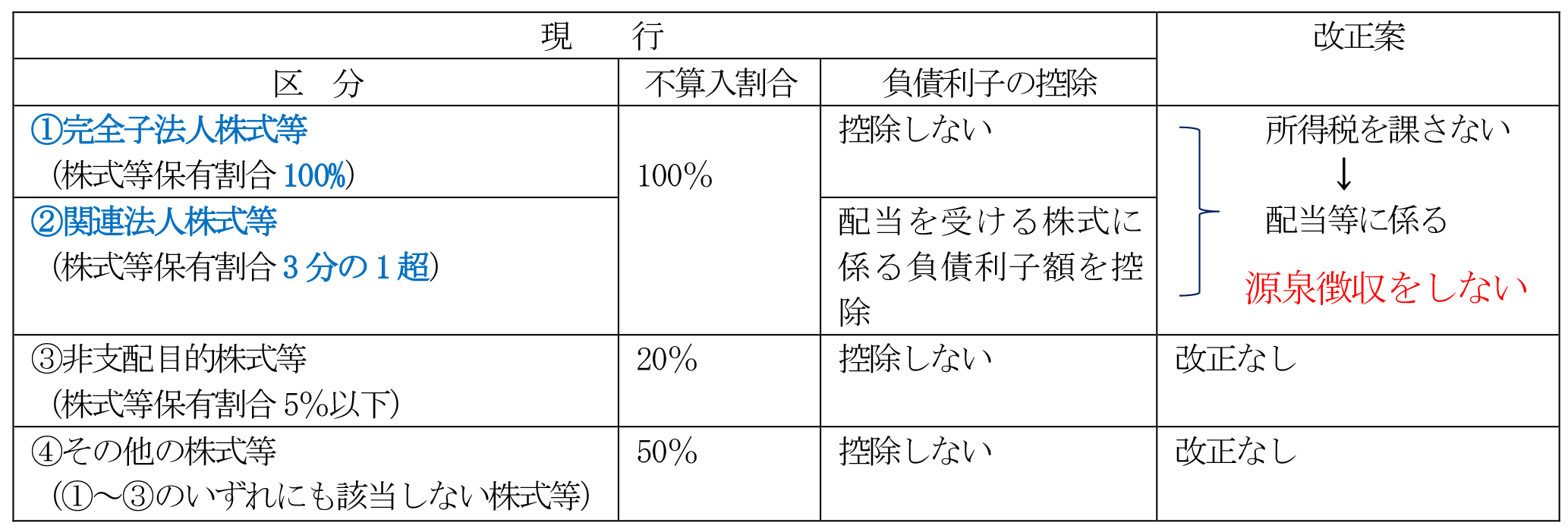

(1)益金不算入制度の概要

法人が他の内国法人から配当等を受けた場合には、企業会計上は当然収益として計上されますが、法人税法上は、その配当等の基となる株式等の区分に応じて、その配当等の額の全部又は一部の額を益金の額に算入しないこととされています。(法23)

負債利子とは、その株式等の取得に要した借入金等の利子のことをいいますが、例えば、借入金により株式を取得したような場合には、その株式の受取配当金は益金不算入となったうえ、さらにその借入金の利子が損金の額に算入されることとなり、不合理な結果となってしまいます。よって、受取配当等の益金不算入額の計算上、受取配当等の金額から負債利子が控除される場合があります。

(2)不算入割合

益金不算入の対象となる株式等の区分及びその配当等の益金不算入割合は次のとおりです。

(3)その他留意事項

① 令和5年10月1日以後に支払を受けるべき配当等について適用します。

② 今回の改正の対象となる「完全子法人株式等」の範囲は、受取配当等の益金不算入制度(法法23)と同一になる見通しです。つまり、配当期間の初日からその機関の末日まで継続して、その配当等の額の支払を受ける内国法人とその配当等の額を支払う他の内国法人との間に完全支配関係があった場合の当該他の内国法人の株式等をいいます。

③ 今回の改正の対象となる「関連法人株式等」の範囲は、受取配当等の益金不算入制度の関連法人株式等と異なりますので、注意が必要です。発行済株式等の3分の1超の株式等を配当の基準日において保有していることを要件としており、保有期間についての定めはありません。配当等の計算期間を通じて継続して3分の1超を保有していたか否かを把握することが難しいためと考えられます。

④ 令和2年度改正により、令和4年4月1日以後開始事業年度から、関連法人株式等及び非支配目的株式等の判定は、完全支配関係がある他の法人が有する株式等を含めて行う必要があります。

(文責:税理士法人FP総合研究所)