【No357】連結納税制度からグループ通算制度への移行

令和2年度税制改正により、「連結納税制度」が廃止され、令和4年4月1日以後に開始する事業年度から「グループ通算制度」へ移行することとされました。そこでグループ通算制度の主な内容について紹介します。

1.連結納税制度

連結納税制度は、親会社とその直接または間接に100%の株式を保有するすべての子会社(外国法人を除く)から成る法人グループ(完全支配関係)を一つの納税単位として法人税等を計算する制度です。親法人が代表して申告を行います。グループ内の個々の法人の損益などを集約することにより、各事業年度のグループ全体の税負担額を減少させることができるメリットがあります。

一方で、デメリットは、連結ベースでの計算が必要であることから、税務処理のための事務負担が増える、また、連結グループ内の法人に修正申告・更正処分が発生したときには連結グループのすべての法人に影響が波及する可能性がある、といったものがあげられます。

2.グループ通算制度

グループ通算制度は、対象となる法人は連結納税制度と同様ですが、グループ内の各法人を納税単位として、個別に法人税額の計算および申告を行い、その中で損益通算等の調整を行う制度です。申告後に修正・更正が発生した場合には、原則として他の法人の税額計算に反映させない仕組みとなっており、連結納税制度に比べ簡略化されたものとなっています。

(1)損益通算の計算

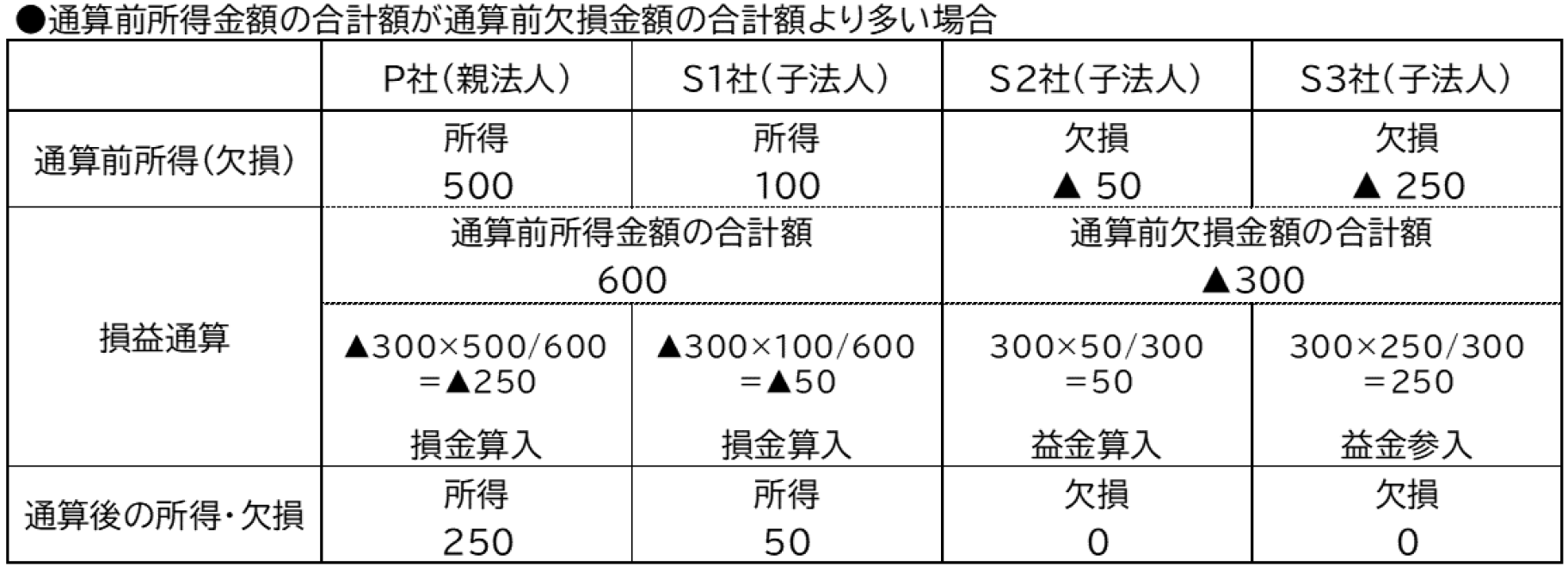

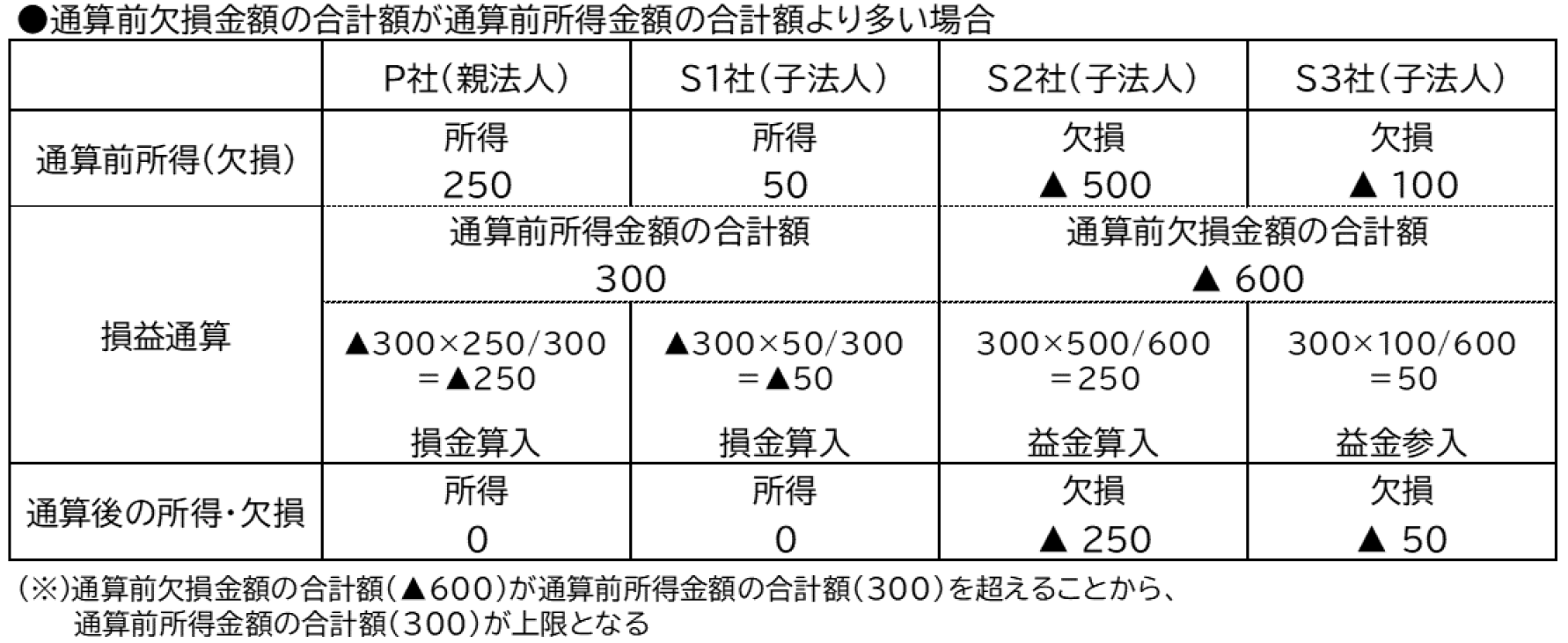

計算のイメージは次のようになります。

通算グループ内の欠損法人の欠損金額の合計額が、所得法人の所得の金額の合計額を限度として、その所得法人の所得の金額の比で各所得法人に配分されます。その配分された通算対象欠損金額が所得法人の損金の額に算入されます。

また、所得法人において損金算入された金額の合計額と同額の所得の金額が、欠損法人の欠損金額の比で各欠損法人に配分されます。その配分された通算対象所得金額が欠損法人の益金の額に算入されます。

【出典:国税庁 「グループ通算制度に関するQ&A」】

(2)親法人の欠損金

連結納税制度において、連結納税開始前の親法人の欠損金は、連結納税開始後においては連結欠損金として連結グループ内で控除することができました。しかし、グループ通算制度においては、親法人のグループ通算制度の適用開始前の欠損金は、子法人と同様に特定欠損金としてそれぞれの各法人の所得の範囲内でのみ控除することになります。

(3)軽減税率の適用対象枠

中小法人の軽減税率の適用対象所得金額は、年800万円を所得法人の所得の金額の比で配分した金額とされます。(通算グループ内の各法人がすべて中小法人の場合)つまり、グループ内で1回のみの利用といえます。

(4)通算制度の承認の申請書の提出

通算制度の適用を受けようとする場合には、同一の通算グループとなる法人のすべての連名で、通算制度の承認の申請書を通算親法人となる法人の納税地の所轄税務署長を経由して、国税庁長官に提出することとされています

また、その提出期限は、原則として、通算親法人となる法人の通算制度の適用を受けようとする最初の事業年度開始の日の3月前の日とされています。

(5)地方税

連結納税制度を採用している場合、法人住民税および事業税といった地方税については、各法人を計算単位として申告・納付が行われます。法人住民税(法人税割)の課税標準は連結法人税の個別帰属額を基に計算し、事業税(所得割)の課税標準は個別所得(連結所得の個別帰属額)を基に計算されます。

グループ通算制度においても連結納税制度と同様に、各法人における申告・納付が継続されます。ただし、法人住民税や事業税の計算において、上記のような損益通算の影響を除いた金額に戻すといった調整が必要となります。

両制度ともに単体納税と同様の計算にはならず、少なからず連結納税制度およびグループ通算制度における法人税の計算等の影響を受けることとなります。

(文責:税理士法人FP総合研究所 )