【No345】インボイス制度の基礎知識~適格請求書発行事業者の登録をする理由は?~

令和5年10月1日から「適格請求書等保存方式(いわゆる「インボイス制度」)」が導入されることに伴い、その登録申請の受付が令和3年10月1日より開始します。すべての事業者に影響を与えることとなる消費税の大改正となり、国税庁からも日々数多くの情報発信が行われておりますので、今回はインボイス制度の概要や導入伴う影響につきご説明します。

1.なぜ適格請求書発行事業者の登録を行う必要があるか

①消費税計算における仕入税額控除

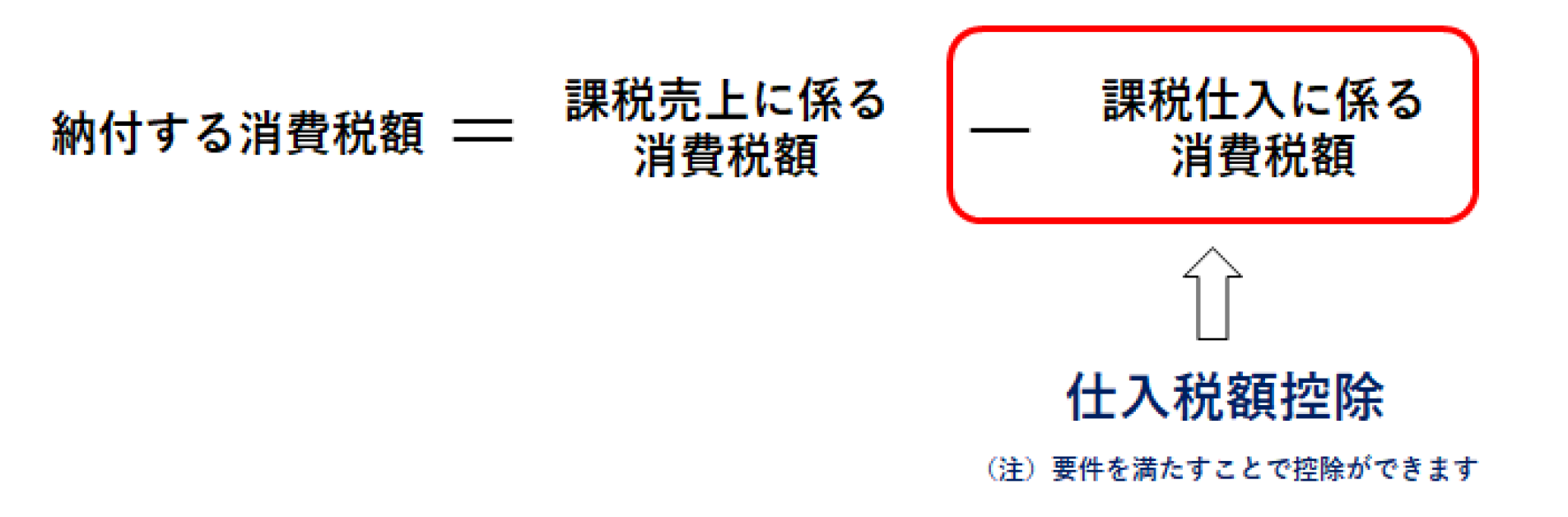

国内で事業を行う事業者は、個人又は法人を問わず、原則として消費税を納める義務があります。では、納める消費税はどのように計算するのでしょうか?消費税は本来消費者が商品等を購入する際に事業者に対して支払いますので、消費税を実質的に負担しているのは消費者となります。つまり事業者は消費者から預かった消費税を国にまとめて納めることとなりますが、その際に事業者自身が仕入れ等の際に支払った消費税額を預かった消費税から控除して納めることができます。

つまり事業者の課税期間中の課税売上げに係る消費税額(消費者から預かった消費税)から、その事業者の課税期間中の課税仕入れ等に係る消費税額(「仕入控除税額」といいます)を控除することができ、これを「仕入税額控除」といいます。

②現行法における仕入税額控除の要件

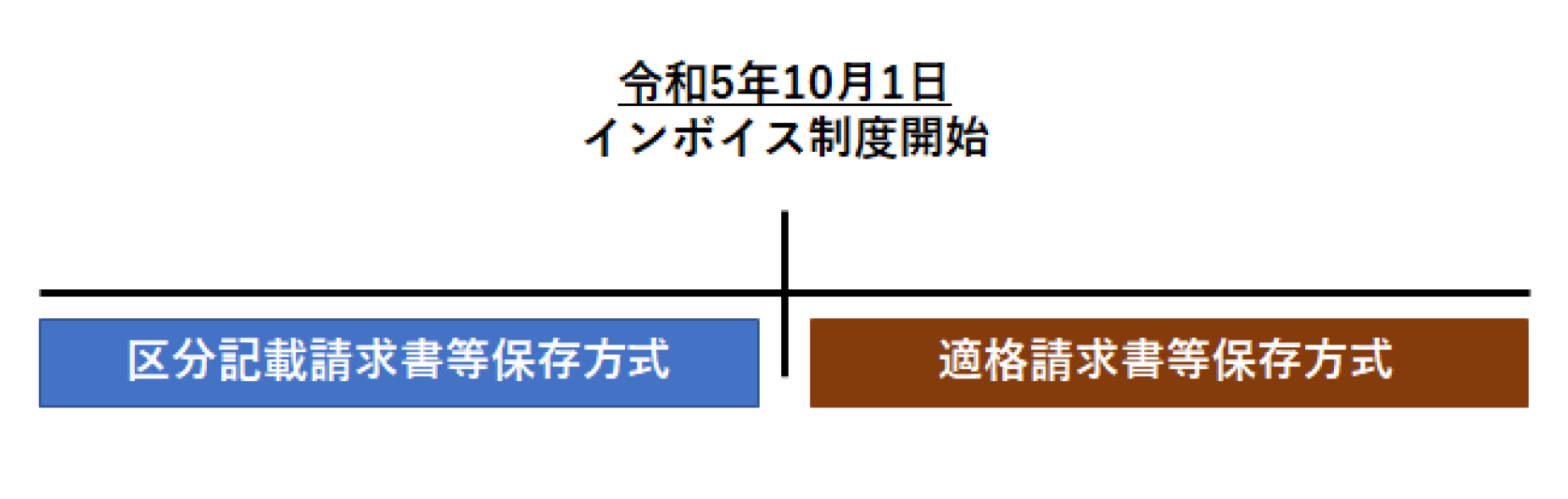

仕入税額控除の適用を受けるためには、一定の事項が記載された帳簿及び請求書等の保存が要件となっています。現在消費税の税率は、標準税率(10%)と軽減税率(8%)の複数税率となっており事業者は消費税申告のために区分経理を行う必要があり、その区分を明確にするための時効を記載した帳簿及び請求書等の保存が必要とされています。これを「区分記載請求書等保存方式」といいインボイス制度が改正されるまでの期間である令和5年9月30日までは当該保存方式が仕入税額控除の要件となります。

③改正後(令和5年10月1日以降)における仕入税額控除の要件

令和5年10月1日以降は「適格請求書等保存方式」が仕入税額控除の要件となり、これが今回登録申請が開始することとなるインボイス制度となります。適格請求書等保存方式においては原則として適格請求書発行事業者から交付を受けた適格請求書の保存が必要となります。

2.まとめ

取引先が事業者から仕入等を行った場合にその事業者が適格請求書発行事業者として登録を行われていない場合には当該取引先は仕入税額控除をすることができず結果的に納付する消費税額が増加することとなってしまいます。

適格請求書を交付しようとする課税事業者は、令和3年10月1日より納税地を所轄する税務署長に対して適格請求書発行事業者の登録を申請することが可能となります。インボイス制度開始までまだ時間的な余裕はありますが、既に課税事業者の方は改正後の取引において適格請求書発行事業者の登録を行っておくことは必須となりますので、少しでも早い段階から専門家に相談し登録の準備を始めておくようにしましょう。

(文責:税理士法人FP総合研究所)