【No343】取引相場のない株式が未分割である場合の議決権の行使とその影響

被相続人の相続が発生すると被相続人の遺産は共同相続人間の共有状態となります。遺言書がない場合には、共同相続人による遺産分割協議により遺産の取得者を決定し、共有状態を解消することとなります。

そのため、遺産が未分割である状態が続けば、会社の経営上の意思決定に大きな影響を及ぼすことになることや税制上の特例が適用できなくなることが想定されます。

1.準共有状態の株式等の議決権の行使

未分割遺産である株式は準共有状態にあるため、会社法第106条により、株式についての権利を行使するためには、権利を行使する者を一人定め、その氏名をその会社に通知することが必要で、これをしなければ、その会社がその権利を行使することに同意した場合を除き、その株式についての権利を行使することができないこととされています。

| 【会社法第106条(共有者による権利の行使)】

株式が二以上の者の共有に属するときは、共有者は、当該株式についての権利を行使する者一人を定め、株式会社に対し、その者の氏名又は名称を通知しなければ、当該株式についての権利を行使することができない。ただし、株式会社が当該権利を行使することに同意した場合は、この限りでない。 |

この場合において、議決権を行使する者を定めるにあたっては、過半数をもって議決権を行使する者を選任することができることが最高裁判決により明らかにされています。(平成9年1月28日、平成27年2月19日:最高裁判決)。

また、「会社法106条ただし書きは、準共有状態にある株式の準共有者間において議決権の行使に関する協議が行われ、意思統一が図られている場合にのみ、権利行使者の指定及び通知の手続を欠いていても、会社の同意を要件として権利行使を認めたものと解するのが相当であるところ、準共有者間において準共有株式の議決権行使について何ら協議が行われておらず、意思統一も図られていない場合には、会社の同意があっても、準共有者の1名が代理人によって準共有株式について議決権の行使をすることはできず、準共有株式による議決権の行使は不適法と解すべきである。」(平成24年11月28日:東京高裁判決要旨)とする判決の控訴審(平成27年2月19日:最高裁判決)においてもその判断が支持されています。

| (最高裁:平成9年1月28日判決)

【要旨】 持分の準共有者間において権利行使者を定めるに当たっては、持分の価格に従いその過半数をもってこれを決することができるものと解するのが相当である。けだし、準共有者の全員が一致しなければ権利行使者を指定することができないとすると、準共有者のうちの一人でも反対すれば全員の社員権の行使が不可能となるのみならず、会社の運営にも支障を来すおそれがあり、会社の事務処理の便宜を考慮して設けられた規定の趣旨にも反する結果となるからである。

(最高裁:平成27年2月19日判決) 【要旨】 共有に属する株式についての議決権の行使は、当該議決権の行使をもって直ちに株式を処分し、又は株式の内容を変更することになるなど特段の事情のない限り、株式の管理に関する行為として、民法252条本文により、各共有者の持分の価格に従い、その過半数で決せられるものと解するのが相当である。 |

【設例】

被相続人 父

相続人 長男(A社代表取締役)、二男、長女

A社(発行済株式総数は1,000株)の株主構成(父の相続発生時)

父 600株

長男 400株

父の遺言書はない

【議決権割合の計算】

父の遺産が未分割である場合における議決権割合は次のようになります。

(1)父の株式について、長男と長女が議決権を長男が行使することに合意している場合

父の株式600株は長男が議決権を行使することとなり、長男は100%の議決権を有することとなります。

(2)父の株式について、二男と長女が議決権を二男が行使することを主張した場合

父の株式600株は二男が議決権を行使することとなり、長男は40%の議決権しか有しないこととなります。

2.事業承継税制における議決権確保の重要性

非上場株式等についての相続税の納税猶予の適用を受けるために、以下のような登記及び認定申請に影響が生じる可能性が考えられ、最悪のケースでは非上場株式等についての相続税の納税猶予の適用を受けることができなくなります。

非上場株式等についての相続税の納税猶予を受けようとする場合には、都道府県知事に対して相続開始の日の翌日から8か月以内に認定申請書を提出しなければならないとされています。認定申請書には、その株式等を誰が相続するのかが決まっている、すなわち、遺産分割協議書又は遺言書の添付が必要とされています。

そのため、相続人間での遺産分割協議が調わなかった場合には、非上場株式等についての相続税の納税猶予の適用を受けることができなくなります。

| 【分割協議が調わなかった場合の問題点】

① 後継者が5か月以内に代表者に就任 → 役員変更登記に支障がでる ② 8か月以内に都道府県知事に認定申請 → 分割協議書を添付できない |

【設例】

1. 被相続人 父(令和3年4月死亡)

2. 相続人 長男(A社代表取締役)・二男・長女

3. 父の相続財産

A社株式(600株) 12,000万円

その他の財産 24,000万円

4.A社(発行済株式総数は1,000株)の株主構成(父の相続発生時)

父 600株

長男 400株

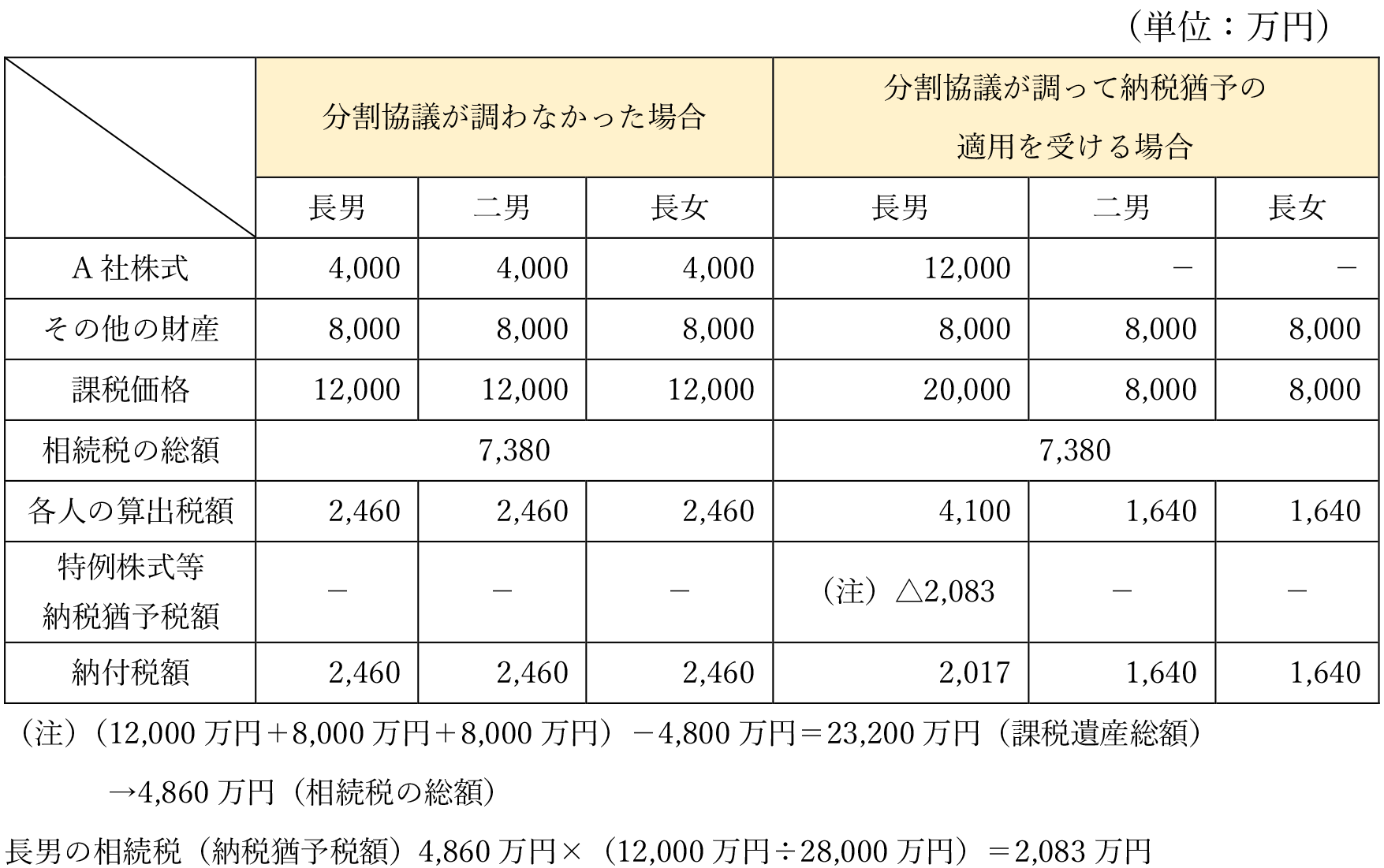

※ 父は、長男にA社を承継させたいと考えていたが、遺言書を残していなかった。遺産分割協議が紛糾し、相続税の申告期限までに遺産分割協議が調わなかったため、非上場株式等についての相続税の納税猶予の適用を受けることができなかった。

(分割協議が調って非上場株式等についての相続税の納税猶予の適用を受けることができる場合には、A社株式は長男が相続し、その他の財産は長男・二男及び長女がそれぞれ1/3ずつ相続するものと仮定する。)

【相続税の計算】

3.事業承継対策における遺言書の重要性

以上のことから、特定の者へ事業を承継させたいと考える場合には、生前贈与によって後継者へ過半数の株式を贈与しておくか、遺言書によって後継者が株式を相続することができようにしておかなければなりません。

遺言書が残されていれば、遺留分の請求が行われたとしても、令和元年7月1日以後に開始した相続については、遺留分減殺請求権(形成権)を、遺留分侵害額請求権(財産権)に変更することとされたことから、株式等が準共有状態に戻ることはありません。

(文責:税理士法人FP総合研究所)