【No332】在宅勤務に係る費用負担等に関する注意点(食券の支給)

会社が在宅勤務で業務を行う従業員に「食券の支給」をする場合、原則はこの支給については従業員の給与として所得税の課税をする必要があります。ただし、通常の「食事の支給」をする場合と同様のポイントを踏まえつつ、さらに食券独自のポイントを押さえることで、この「食券の支給」に関して給与課税をしなくてもよくなります。

1.在宅勤務手当を支給した場合の基本的な取扱い

在宅勤務に通常必要な費用について、その費用の実費相当額を精算する方法により、会社が従業員に対して支給する一定の金銭は給与課税をする必要はありません。一方、例えば会社が従業員に毎月5,000円を渡切りで支給(費用として使用しなかった場合でも、その金銭を企業に返還する必要がないもの)する場合は、給与として課税する必要があります。

2.従業員に「食事の支給」をする場合のポイント

(1)「食事の支給」とは

会社が従業員に対して、契約業者から購入した弁当を提供することや、社員食堂で食事を提供すること等をいいます。

一方で「食費の補助」(現金支給)については、従業員に対する給与とみなされ、給与課税の対象となります。

(2)「食事の支給」が給与課税されないポイント

以下の2つの要件を満たしていると給与課税をする必要はありません。

① 従業員から実際に徴収している対価の額(※)がその食事の価額の50%相当額以上である

② 会社の負担額(食事の価額 -(※))が月3,500円(税抜)を超えない

ここでいう食事の価額とは次のように考えます。

(ⅰ)会社が調理して支給する食事の場合(社員食堂など)

その食事の材料等に要する直接費の額に相当する金額

(ⅱ)会社が購入して支給する食事の場合(弁当の提供など)

その食事の購入価額に相当する金額

3.従業員に「食券の支給」をする場合のポイント

会社が在宅勤務で業務を行う従業員の昼食の補助として食券(電子的なものを含む。)を支給する場合には、上記1の「食事の支給」のポイントに加えて、以下のようなポイントも抑えておくことで、この「食券の支給」は「食事の支給」と同視することができると考えられますので、給与課税をする必要はありません。

① 食券の利用は、従業員が在宅勤務を行う日に、会社が契約した特定の飲食店での飲食又は飲食料品の購入(持帰り)でのみ利用可能とします。勤務日以外の利用や、アルコール類、飲食料品以外のものへの利用は不可とします。

② 食券の利用は、会社の従業員本人の食事代のみについて利用可能とします。従業員の家族等の食事代への利用は不可とします。また、当然ですが食券を他人へ譲渡することは禁止とします。

③ 食券の利用は、例えば1回2,500円までとします。また、実際に要した食事代金が、食券の額面に満たない場合であっても、つり銭を受け取ることはできないこととします。

④ 毎月交付された食券の未使用分については、翌月以降に繰り越して使用を可能とすることもできます。ただしその場合には、食券の利用可能期間を交付日から1年とするなど制限を設けます。

「食事の支給」とは日々の昼食等に対する補助を目的としていますので、例えば食券の未使用分を繰り越して、一度に多額の食事をするためにその食券を利用することは認められません。そのため上記③の条件で、1回の食券の利用について、一般的な昼食等としての相当額の範囲を逸脱しない限度額を設定したり、上記④の条件で、食券の利用可能期間を設定したりすることで本来の目的にそぐわない利用を制限することが重要です。

なお、会社の負担額が月額3,500円を超えた場合には、その月中に支給した食事及び食券の全額について、従業員に対する給与として課税する必要があります。

4.設例

Q 在宅勤務導入に際して、従業員に対する昼食の補助として、従業員が在宅勤務を行う日には食券(上記2①~④の条件を満たしている。)を支給することとし、その従業員が出勤する日には、契約業者から購入する弁当を支給することとしました。また従業員は、食券及び弁当のそれぞれの価額の半額を会社に支払うこととします。

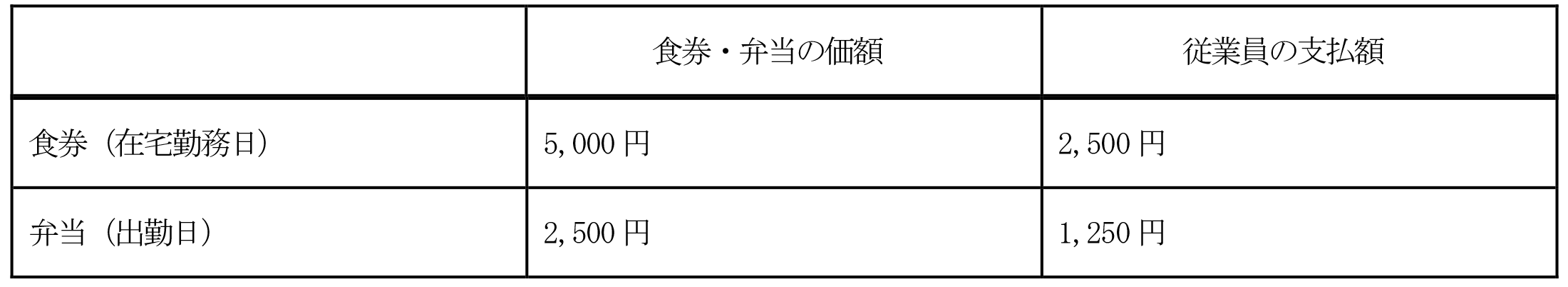

例えば、ある月において、1人の従業員に対して、次のとおり食券及び弁当を支給した場合、従業員に対する給与として課税する必要はあるでしょうか。

A 従業員からは、食券の額面金額及び弁当の価額の50%相当額以上を徴収しており、また、消費税額を除いた会社の負担額は月額3,500円を超えていないので、上記1のポイントを満たしています。また上記2のポイントも満たしているため、この設問の食券と弁当の支給については、従業員に対する給与として課税する必要がありません。

(文責:税理士法人FP総合研究所)