【No317】~令和3年度税制改正大綱より~ 事業承継税制に関する改正

令和3年度税制改正大綱では、法人版及び個人版の事業承継税制に関して、その適用要件の緩和及び拡充が行われることとされました。

令和3年度の税制改正大綱は令和2年12月10日に発表され、その後、同年12月21日に閣議決定されました。今後、第204回通常国会にて法案が上程され、3月下旬に可決・成立する見込みです。

1.非上場株式等に係る相続税の納税猶予制度の見直し

(1)制度の概要

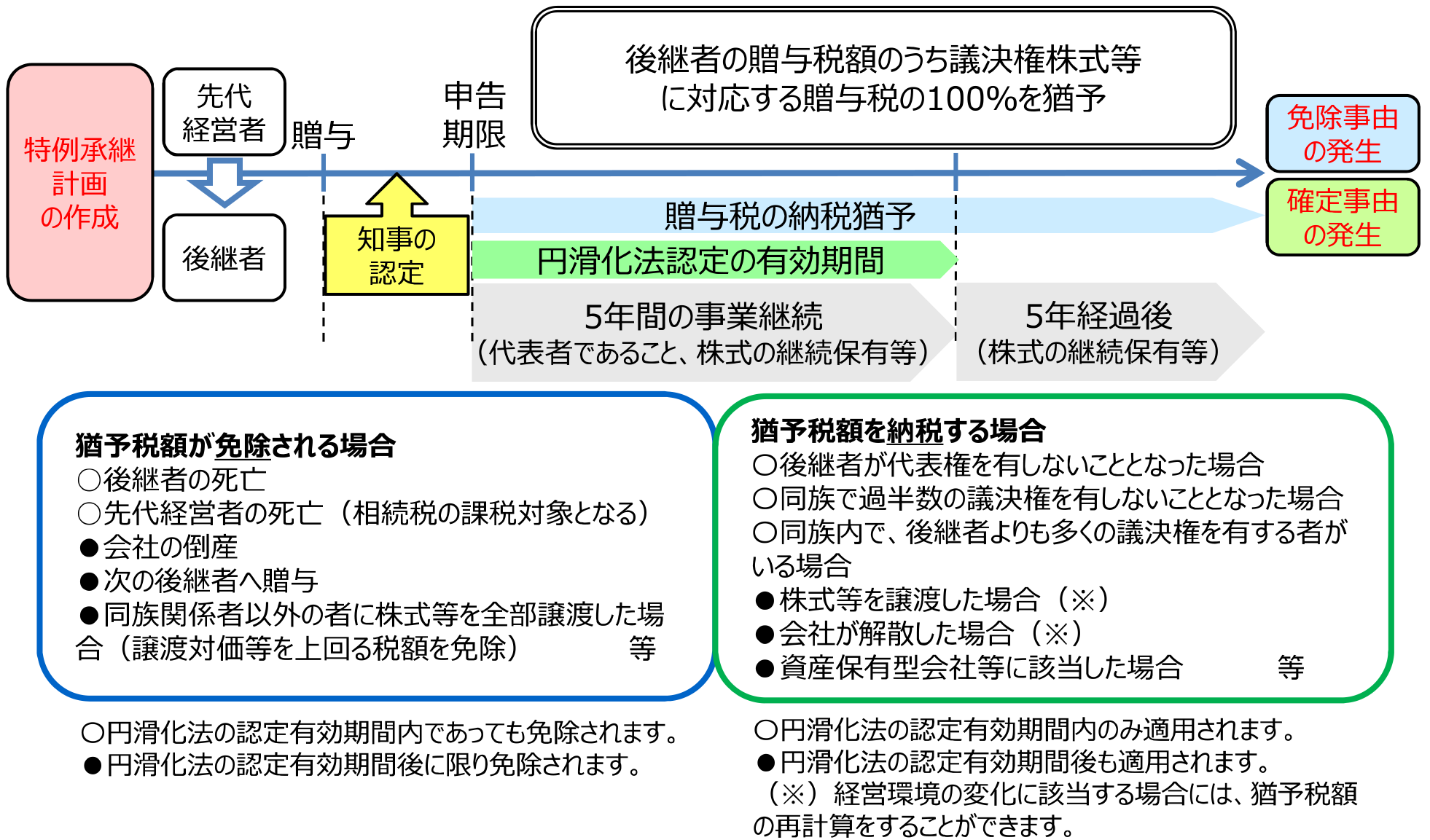

非上場株式等に係る相続税の納税猶予の特例制度は、経営承継円滑化法による都道府県知事の認定を受ける非上場会社の後継者である相続人又は受遺者が、被相続人から非上場会社等を相続等により取得をし、その会社を経営していく場合には、特例経営承継相続人等が納付すべき相続税のうち、非上場株式等に係る課税価格に対応する相続税の納税が猶予され、特例経営承継相続人等が死亡した場合等には、その全部又は一部が免除される制度です。

【特例措置の概要】

《中小企業庁 納税猶予の特例資料より》

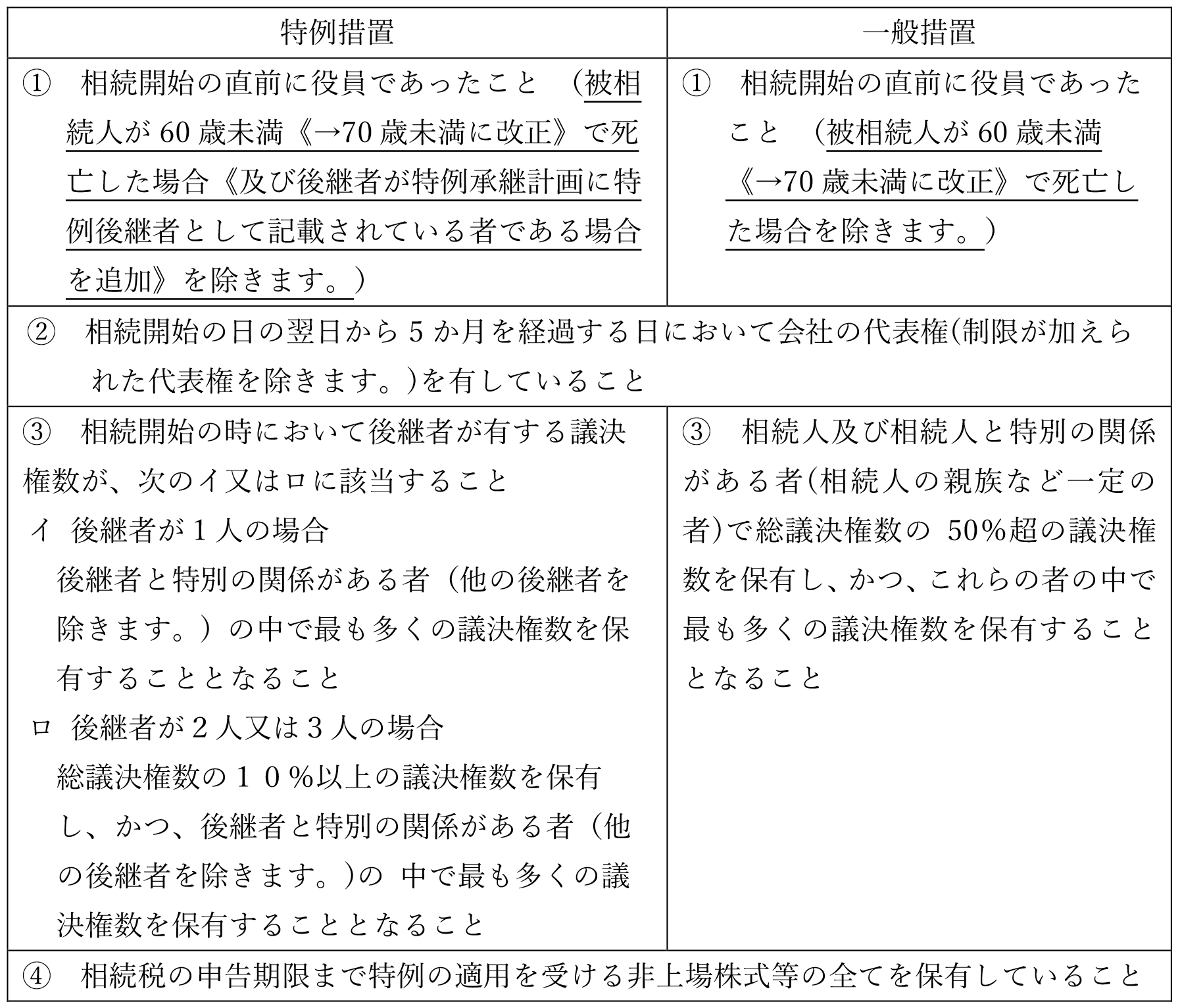

この特例の適用を受けるための後継者である相続人等の要件は下記のとおりです。

【(特例)経営承継相続人等の主な要件】

(2)令和3年度税制改正による見直し

非上場株式等に係る相続税の納税猶予の特例制度について、次に掲げる場合には、後継者が被相続人の相続開始の直前において特例認定承継会社の役員でないときであっても、本制度の適用を受けることができることとする(①については、一般制度についても同様とする。)こととしました。

① 被相続人が70歳未満(現行:60歳未満)で死亡した場合

② 後継者が中小企業における経営の承継の円滑化に関する法律施行規則の確認を受けた特例承継計画(令和5年3月31日までに特例承継計画の確認申請が必要)に特例後継者として記載されている者である場合

2.個人事業者の事業用資産に係る相続税・贈与税の納税猶予制度の見直し

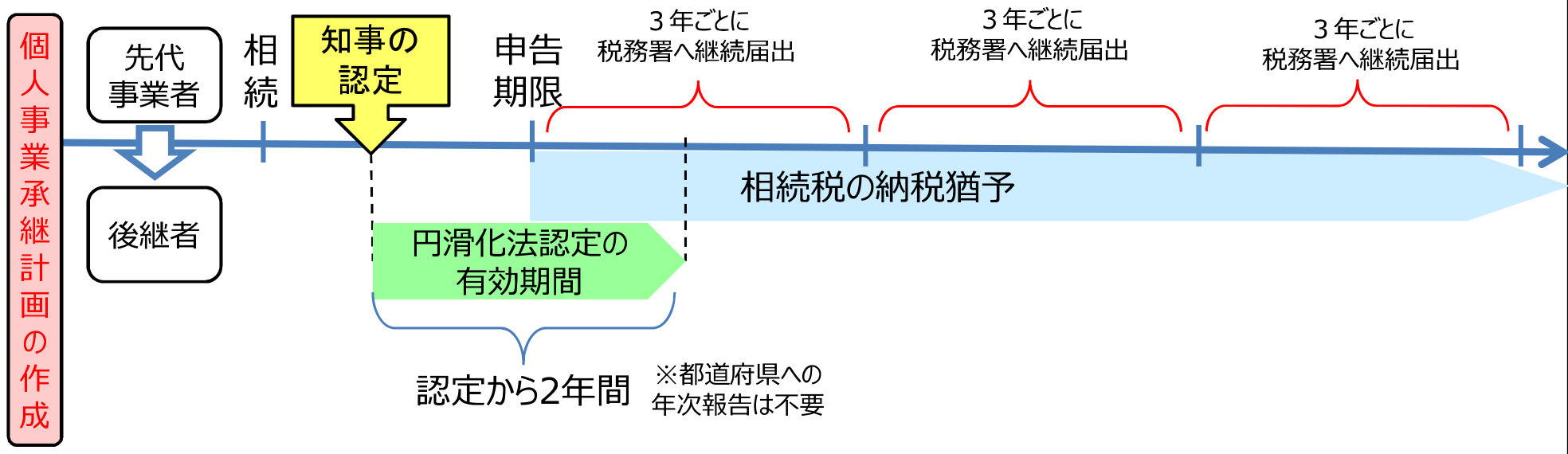

(1)制度の概要

令和元年度税制改正で創設された「個人の事業用資産についての贈与税・相続税の納税猶予及び免除」は、青色申告に係る事業(不動産貸付業、駐車場業及び自転車駐車場業を除く。)を行っていた事業者の後継者として経営承継円滑化法の都道府県知事の認定を受けた者が、その事業の用に供されていた特定事業用資産のすべてを、平成31年1月1日から令和10年12月31日までの間の贈与又は相続若しくは遺贈により取得した場合には、

① その青色申告に係る事業の継続等、一定の要件のもと、その特定事業用資産に係る贈与税・相続税の全額の納税が猶予され

② 後継者の死亡等、一定の事由により、納税が猶予されている贈与税・相続税の納税が免除されるという制度です。

なお、この特例の適用を受ける場合には、小規模宅地等の特例において、その限度面積の計算において一定の制限を受けることとなります。

《中小企業庁 納税猶予制度の概要より》

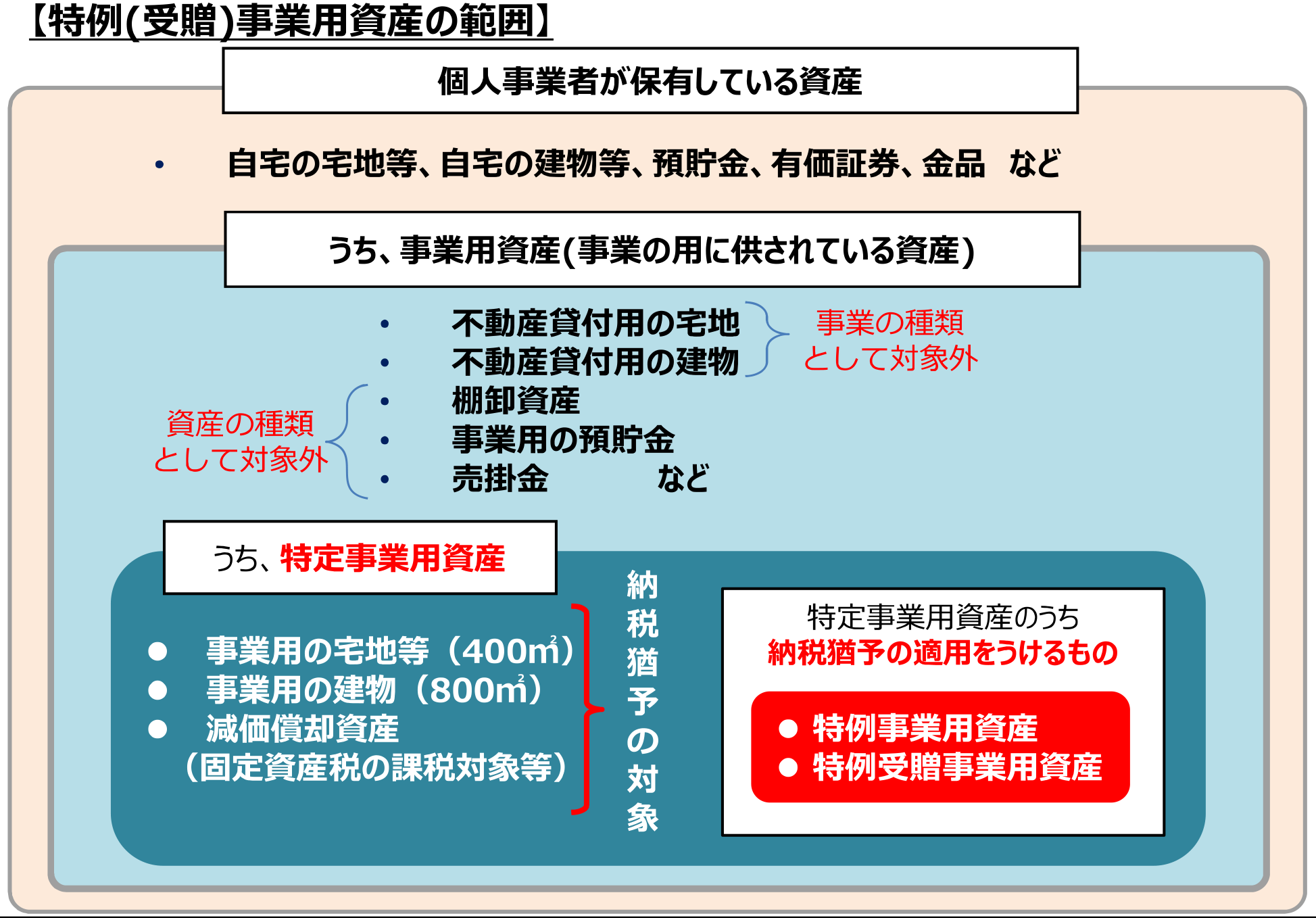

この制度の対象となる「特定事業用資産」とは、先代事業者の事業の用に供されていた次の資産で、その贈与又は相続開始の日の属する年の前年分の事業所得に係る青色申告書の貸借対照表に計上されていたものをいいます。

① 宅地等(その面積の合計のうち400㎡以下の部分)

② 建物(その床面積の合計のうち800㎡以下の部分)

③ 次の減価償却資産

・固定資産税の課税対象とされているもの

・自動車税・軽自動車税の営業用の標準税率が適用される自動車

・その他貨物運送用など一定の自動車や特許権等の無形固定資産など

※ 自動車税及び軽自動車税において、営業用の税率は、道路運送法第2条第2項に規定する旅客自動車運送事業及び貨物自動車運送事業の用に供する自動車をいい、道路運送車両法にもとづく自動車検査証に「事業用」と記載されているものが該当します。

《中小企業庁 納税猶予制度の概要より》

(2)令和3年度税制改正による見直し

個人事業者の事業用資産に係る相続税・贈与税の納税猶予制度について、適用対象となる特定事業用資産の範囲に、被相続人又は贈与者の事業の用に供されていた乗用自動車で青色申告書に添付される貸借対照表に計上されているもの(取得価額500万円以下の部分に対応する部分に限る。)を加えることとしました。

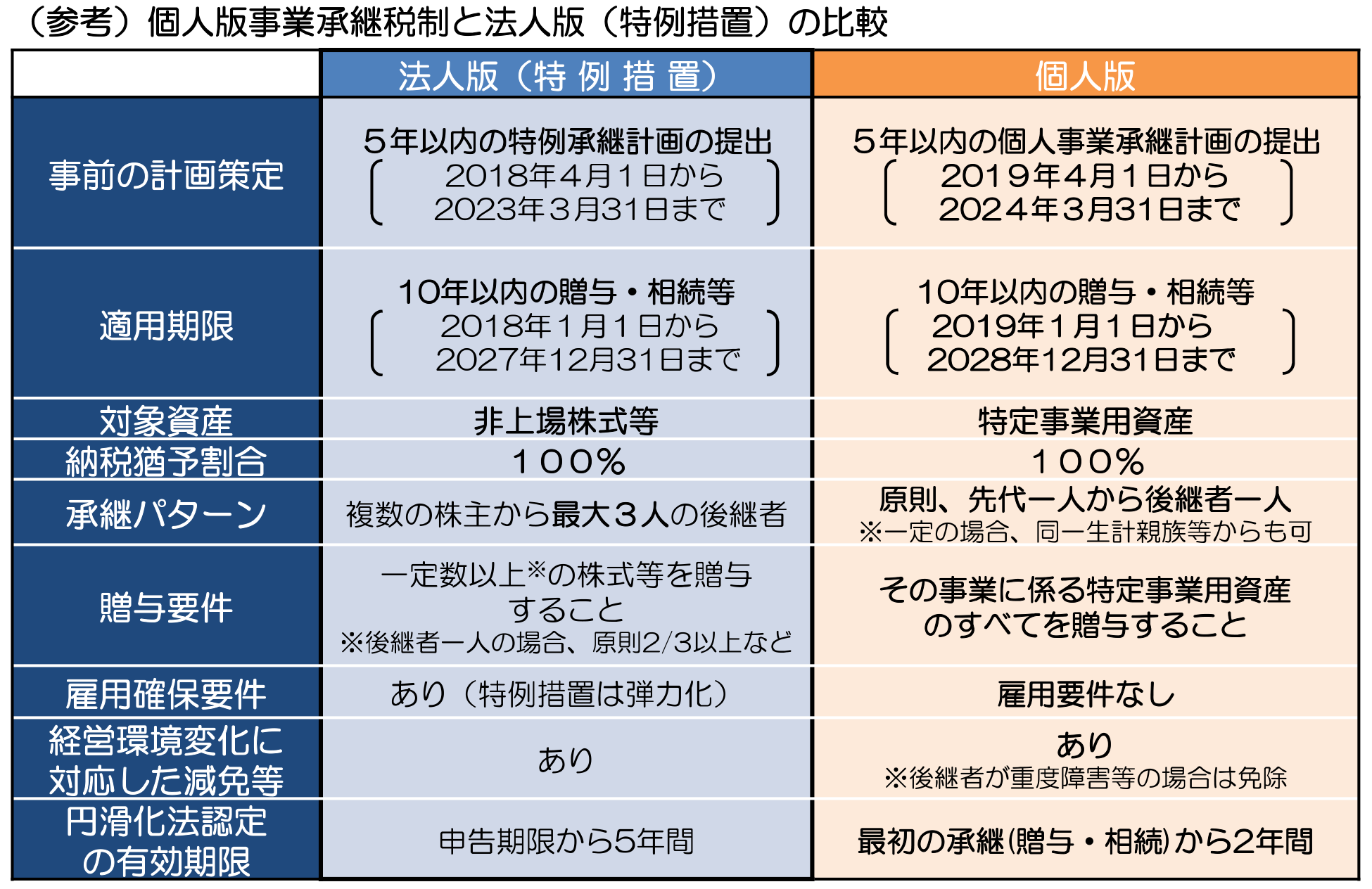

3.法人版事業承継税制(特例措置)と個人版事業承継税制の比較

《中小企業庁 納税猶予制度の概要より》

(文責:水品 志麻)