【No310】社宅を取得等した場合の控除対象外消費税等の取扱いについて

令和2年10月1日以後に取得する居住用賃貸建物に係る消費税については、仕入税額控除ができません。(令和2年3月31日までに締結した契約に基づくものを除きます。)社宅や従業員寮を取得した場合に経理担当者として注意すべき点をまとめてみました。

1.居住用賃貸建物に係る控除対象外消費税

事業者が、国内において行う居住用賃貸建物(注)に係る課税仕入れ等の税額については、仕入税額控除の対象とはなりません(消法3010)。

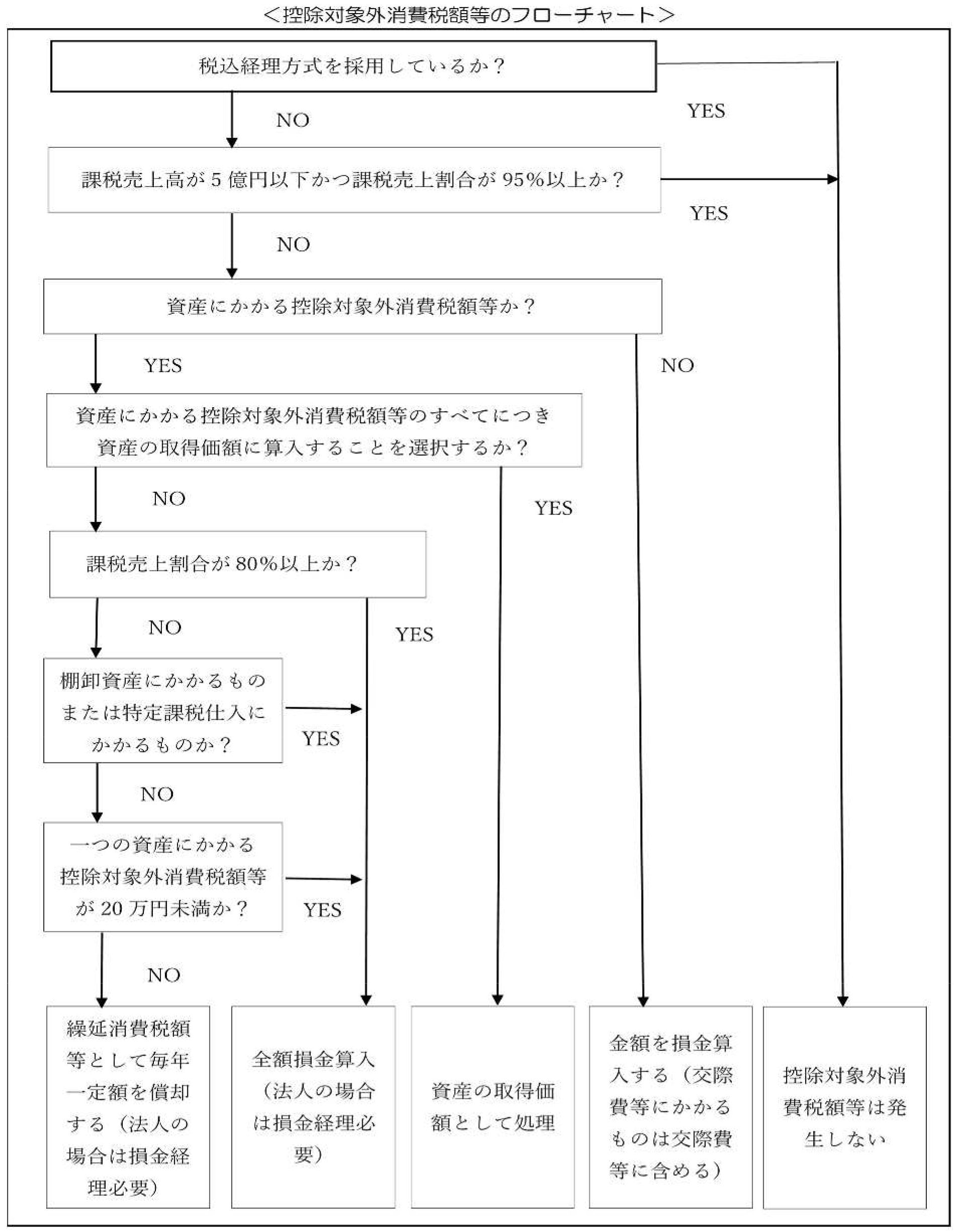

消費税の申告に当たり消費税法第30条第1項の規定に基づき仕入税額控除の計算を行う場合において、同項の規定による控除することができない当該建物に係る課税仕入等の税額に相当する金額は、法人税法上、控除対象外消費税額等に該当することになります。(税抜経理方式を適用する場合)

(1)取得価額算入する場合

資産にかかる控除対象外消費税額等のすべてにつき、資産の取得価額に算入することを選択することもできます。

(2)課税売上割合が80%未満で、一の資産に係る控除対象外消費税が20万円以上の場合

繰延消費税額等として資産計上し毎年一定額(繰延消費税×当該事業年度月数/60)を償却します。(初年度は1/2)

(3)「居住用賃貸建物の仕入控除税額の調整計算」がされた場合

取得年から3年以内に譲渡等された場合には、居住用賃貸建物の仕入控除税額の調整計算がされます。

その際には、控除対象仕入税額が増加するため、仮受消費税等の金額から仮払消費税等の金額を控除した金額と納付すべき消費税等の額に差額が生じますが、当該差額はその事業年度の益金の額に算入されることになります。

なお、居住用賃貸建物の仕入控除税額の調整計算が行われた場合であっても、当該計算は資産を取得した課税期間(事業年度)の仕入控除税額を修正するものではなく、また、法人税法上、これに対応して経過した事業年度における処理を修正する規定もないため、取得事業年度に生じた控除対象外消費税額等を遡及して修正する必要はありません。

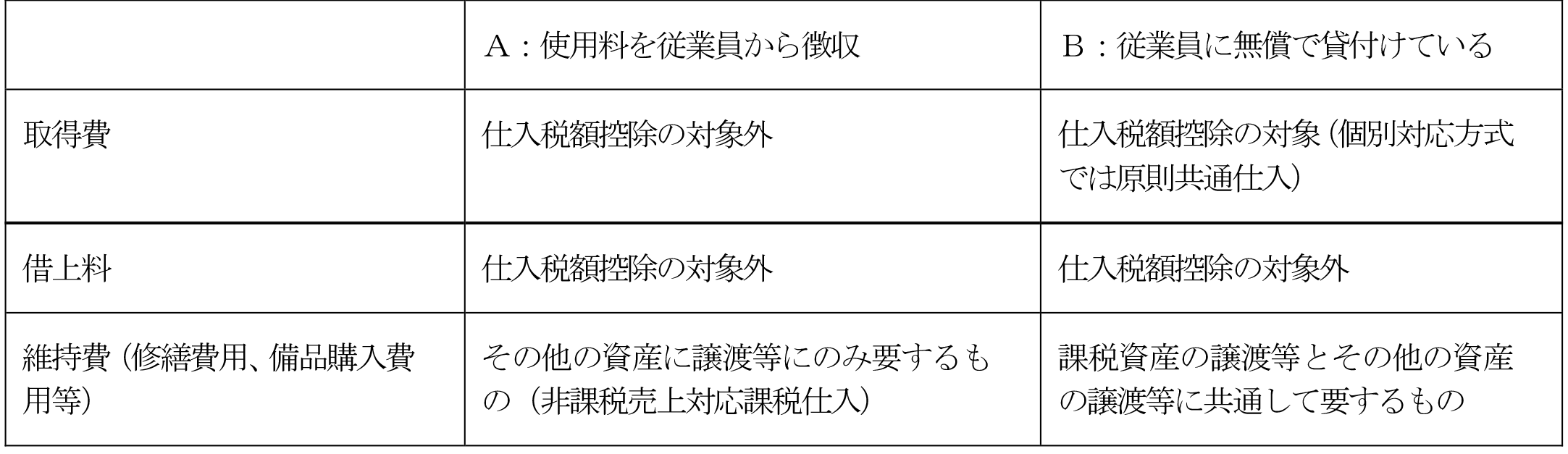

2.自己において取得した場合や他の者から借上げた場合の社宅に係る仕入税額控除

A:使用料を徴収する社宅や従業員寮は、居住用賃貸建物に該当します。

B: 従業員から使用料を徴収せず、無償で貸し付けることがその取得の時点で客観的に明らかな社宅や従業員寮は居住用賃貸建物に該当しません。なお、所得税法上、無償貸付の場合に給与課税となる点についてもご注意ください。

(注)居住用賃貸建物とは、住宅の貸付けの用に供しないことが明らかな建物(その附属設備を含みます。)以外の建物であって、高額特定資産又は調整対象自己建設高額資産に該当するものをいいます

(文責:松岡美津枝)