【No982】あん分割合の調整と相次相続控除について

相続税の納付税額は、相続税の総額にあん分割合を乗じて各人の算出相続税額を計算し、各種税額控除額を差し引いて計算しますが、第一次相続の際にあん分割合の端数を配偶者に寄せることで、第二次相続の納税額を軽減できる場合がありますので、今回はそのあん分割合と税額控除の1つである相次相続控除について解説します。

1.あん分割合について

相続税の計算は、相続税の総額にあん分割合を乗じて各人の算出相続税額を計算し、算出相続税額から贈与税額控除等の税額控除を差し引いて、各人の納付すべき相続税額を計算します。あん分割合は各人の課税価格を全体の課税価格の合計額により除して計算しますが、その際に生じた小数点以下第2位未満の端数の調整は納税者の選択となります。

《具体例》

(1)前提条件

・被相続人甲の財産額:3億円

・相続人:配偶者乙、子A、子B

・遺産分割:各1/3

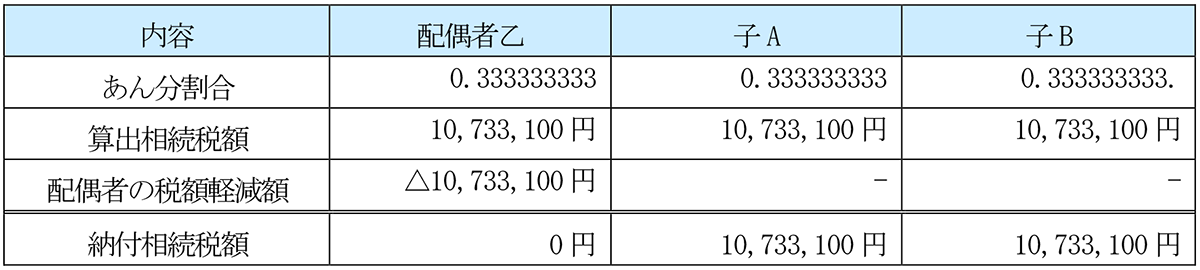

(2)あん分割合を調整しない場合の相続税額

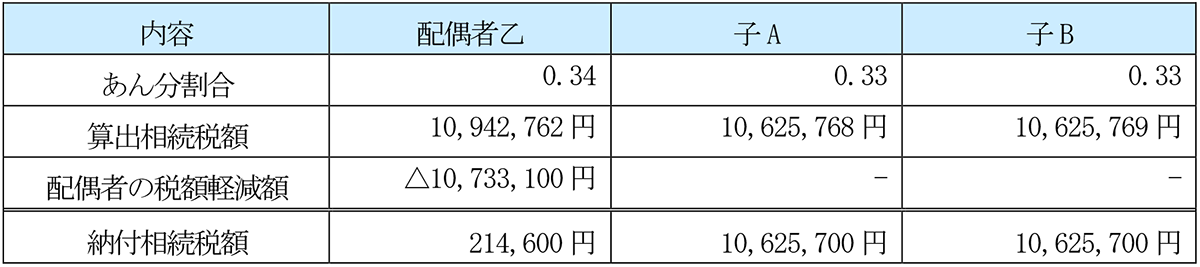

(3)あん分割合を調整する場合の相続税額

子A及び子Bのあん分割合について、小数点以下第2位未満の端数を切り捨てて合計が1になるように調整します。この場合、配偶者の税額軽減額は配偶者が実際に取得した財産に対応する税額しか減額されませんので、配偶者乙は端数調整分の相続税の納税が生じることになります。しかし、本来、子が負担すべき相続税額の一部を子らの親である配偶者に負担させることができることから、わずかでも第二次相続の対象となる財産を減らすことができます。

2.相次相続控除について

(1)概要

10年以内に相次いで相続が発生することを「相次相続」と言います。例えば、父の相続から数年後に母の相続となると、相続税の負担が大きくなってしまいます。これは、短期間に相続が2回以上も起こると、前の相続で相続税を支払った財産についても短期間でもう一度相続税がかかってくるためです。

そこで、過度な相続税の負担を軽減するという趣旨から、1回目の相続税の一定額を2回目の相続税から控除する制度が設けられており、それを「相次相続控除」と言います。

(2)適用要件

① 被相続人の相続人であること

② その相続の開始前10年以内に開始した相続で被相続人が財産を取得していること

③ その相続の開始前10年以内に開始した相続で取得した財産について、被相続人に対し相続税が課税されたこと

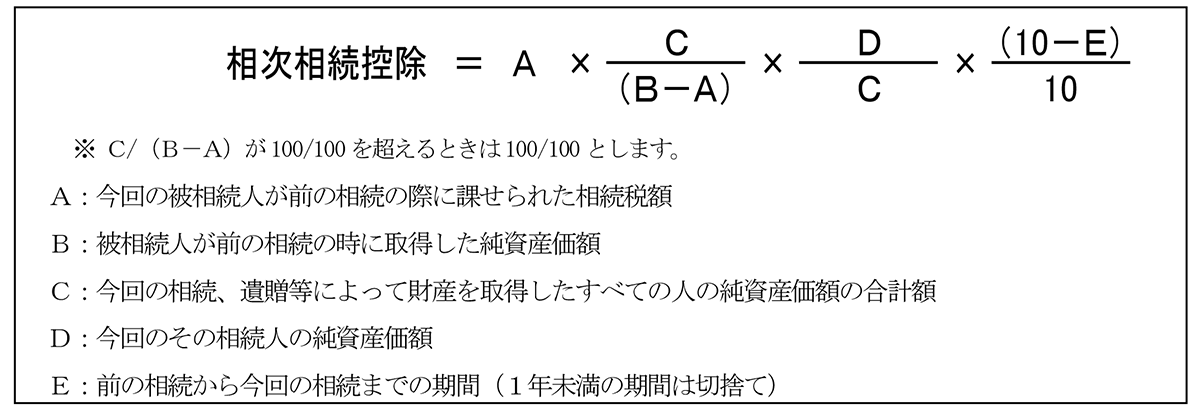

(3)計算方法

相次相続控除により控除できる金額は、前回の相続において課税された相続税額のうち、1年につき10%の割合で逓減した後の金額を今回の相続に係る相続税額から控除しようというものです。1回目の相続と2回目の相続がほぼ同時に起きた場合は、2回目は1回目のときの相続税額をほとんど差し引くことができます。また逆に、1回目と2回目の間が長くなればなるほど、差し引ける金額は少なくなります。具体的な計算については以下のとおり行います。

《具体例》

(1)前提条件

・上記「1.あん分割合について」の配偶者乙について、第二次相続が発生したものとします。

・被相続人甲の2年後に、配偶者乙の相続発生

・配偶者乙の財産額:1億5,000万円(配偶者乙の固有財産5,000万円、被相続人甲からの相続1億円)

・相続人:子A、子B

・遺産分割:各1/2

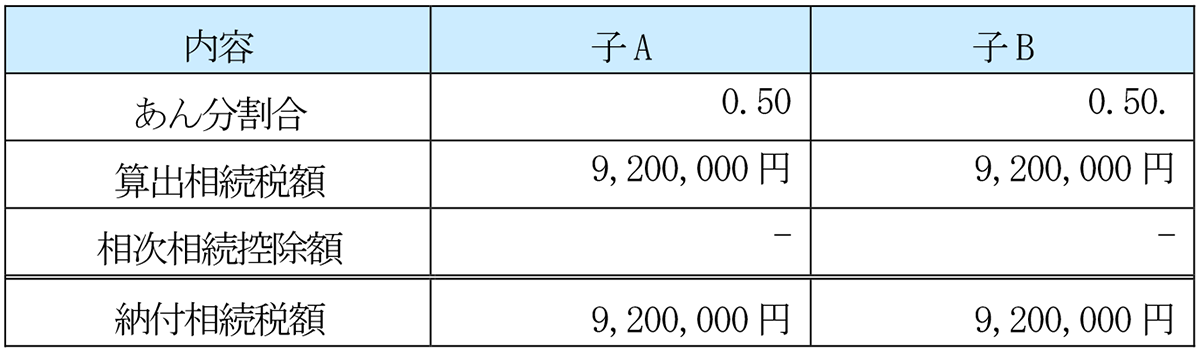

(2)第一次相続であん分割合を調整しなかった場合

第一次相続であん分割合を調整しなかった場合、配偶者乙に相続税の納税が生じていませんので、相次相続控除の適用がありません。

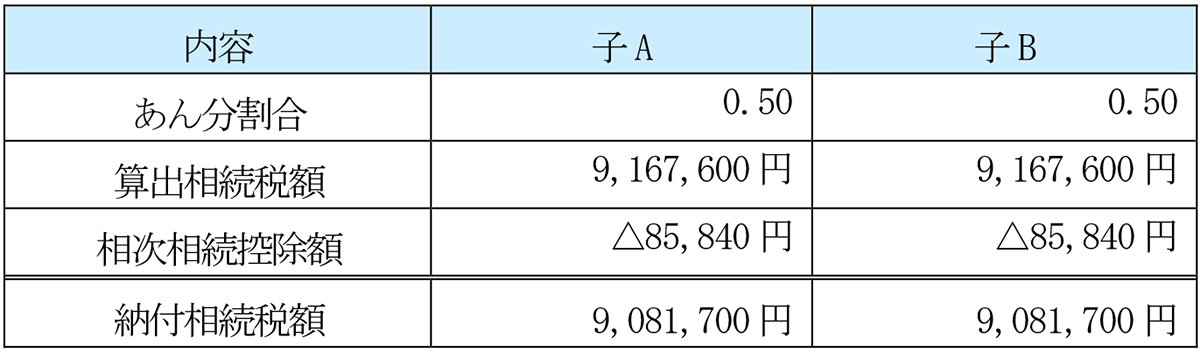

(3)第一次相続であん分割合を調整した場合

第一次相続であん分割合を調整した場合、配偶者乙は相続税を納税していますので、配偶者乙の課税価格の合計額は150,000,000円-214,600円=149,784,000円に減少することになります。

また、第一次相続で配偶者乙が相続税の納税をしていると、相次相続控除の適用ができますので、第一次相続の際に端数調整をしていると、第二次相続の相続税を軽減することができます。

(文責:税理士法人FP総合研究所)