【No958】小規模宅地等の特例 ~家なき子特例のケーススタディQ&A~

被相続人の居住の用に供されていた宅地等がある場合には、小規模宅地等の特例の適用ができるかどうかによって相続税額が大きく変わってきます。別居親族(いわゆる「家なき子」)が土地を取得した場合であっても、適用要件を満たせば特定居住用宅地等として、330㎡まで土地の評価額の80%を課税価格から減額することができます(通称「家なき子特例」)。今回はQ&A形式で内容を確認します。

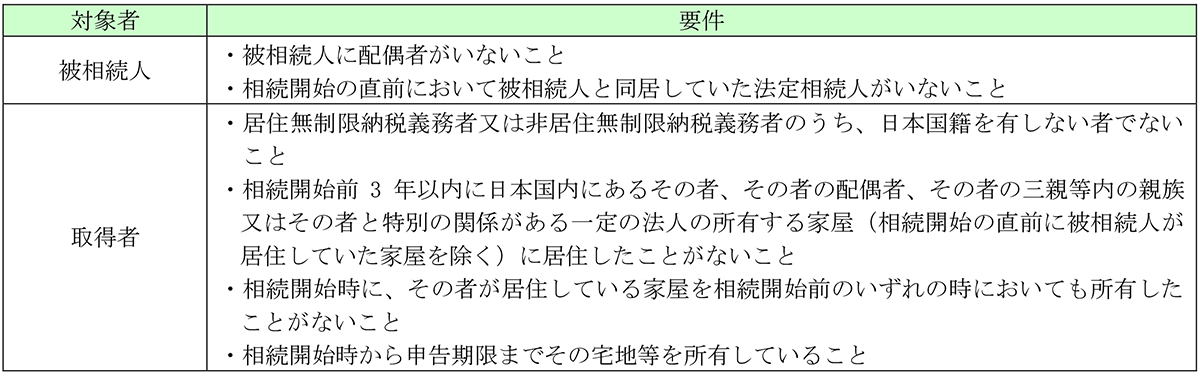

【1】適用要件について

被相続人の居住の用に供されていた宅地等(注)を、配偶者や同居親族以外の者が取得する場合の適用要件は下記のとおりです。

(注)被相続人が老人ホームへ入居したことにより、相続時点で被相続人の居住の用に供されていない家屋の敷地については、要介護認定、要支援認定又は障害支援区分の認定を受け、介護を目的として一定の施設に入所しており、かつ、その家屋の貸付け等を行っていなければ、被相続人の居住の用に供される宅地等に該当します。

【2】ケーススタディQ&A

(Q1)孫と同居

父が亡くなり、父が居住していた実家の土地・建物を長男(過去5年間持ち家なしの別居親族)が相続することになりました。母は以前死亡しており、父は長男の子(法定相続人ではない孫)と同居していました。長男は小規模宅地等の特例の適用を受けることができますか?

A. 適用を受けることができます。同居していた孫は父の法定相続人ではないため、長男は小規模宅地等の特例の適用を受けることができます。

(Q2)家屋の持分を所有

両親が住んでいた家屋は父と母が2分の1の共有で、土地は父が所有していました。2年前に父が亡くなり、母が土地を相続し、長女が家屋の持分2分の1を相続しています。このたび、母が亡くなり長女が土地の全てと家屋の2分の1を相続することになりました。長女はこれまで賃貸マンションに住んでおり、他に法定相続人はいません。この場合、長女は小規模宅地等の特例の適用を受けることができますか?

A. 適用を受けることができます。長女は相続開始前3年以内に、日本国内にある家屋を所有していますが、当該家屋に居住をしていませんので、小規模宅地等の特例の適用を受けることができます。

(Q3)国外に家屋を所有

兄が亡くなり、法定相続人は弟1人です。弟は数年前から米国で暮らしており、米国の自宅は自己所有です。兄が居住していたマンションの1室を相続することになりましたが、弟は小規模宅地等の特例の適用を受けることができますか?

A. 適用を受けることができません。相続開始時にその者が居住している家屋を相続開始前のいずれの時においても所有したことがないことを要件とし、この場合の家屋は日本国内にある家屋に限定されません。弟は、相続開始時に居住している米国の家屋を所有しているため、小規模宅地等の特例の適用を受けることができません。

(Q4)申告期限までの保有

(Q2)の場合において、長女は相続した土地と建物を売却するため、相続税の申告期限前に売買契約を締結し、手付金を受け取りました。残代金の受け取りと不動産の引渡しは相続税の申告期限後に行います。この場合、小規模宅地等の特例の適用を受けることができますか?

A. 適用を受けることができます。相続開始時から申告期限まで引き続きその宅地等を有していることが要件となりますので、引渡しが相続税の申告期限後であれば申告期限まで有していることになり、小規模宅地等の特例の適用を受けることができます。

(文責:税理士法人FP総合研究所)