【No949】国外財産調書制度と公表資料について

国税庁より、令和4年分の国外財産調書の提出状況について公表されましたので、国外財産債務調書の制度内容と、公表された情報について、ご紹介させていただきます。

基本的に、非永住者以外の居住者は、所得が生じた場所が日本国の内外を問わず、一部の源泉分離課税で課税が完了しているものを除いて、そのすべての所得に対して課税されるため、国外での不動産所得や国外の金融機関で生じた有価証券の譲渡等についても、確定申告が必要となりますので、これらの申告漏れがない様に注意する必要があります。

なお、似たような制度として「財産債務調書」がありますが、「国外財産調書」には不提出や虚偽記載が有った場合に「1年以下の懲役又は50万円以下の罰金」という罰則規定が有りますので、該当する方は必ず提出期限までに提出するようにしてください。

1.国外財産債務調書とは

国外産債務調書とは、居住者の方(非永住者の方を除きます。)で、その年の12月31日においてその価額の合計額が 5,000 万円を超える国外財産を有する場合には、その国外財産の種類、数量及び価額その他必要な事項を記載した「国外財産調書」を、その年の翌年の※6月30日までに、住所地等の所轄税務署長に提出しなければならないこととされています。

※令和4年度税制改正により、令和5年分以降の国外財産調書の提出期限が、その年の翌年の6月30日(改正前:3月15 日)に後倒しされました。

国外財産調書制度は、自己の保有する国外財産に関する情報を納税者本人から提出を求める仕組みであることから、適正な提出を確保するため、以下の特例措置等が設けられています。

①加算税の軽減措置

提出された調書に記載された国外財産に係る所得税・相続税の申告漏れが生じたときは、加算税を軽減(▲5%)

②加算税の加重措置

調書の提出がないとき又は提出された調書に記載のない国外財産に係る所得税・相続税の申告漏れが生じたときは、加算税を加重(+5%)

③国外財産調書に記載すべき国外財産に関する書類の提示等がない場合の加算税の軽減措置又は加重措置の特例

国外財産に係る所得税又は国外財産に対する相続税に関し修正申告等があり、加算税の適用のある方が、その修正申告等の日前に、国外財産調書に記載すべき国外財産の取得、運用又は処分に係る書類(電磁的記録や写しを含みます。)の提国外財産調書制度について提示又は提出(以下「提示等」といいます。)を求められた場合に、その提示等を求められた日から60日を超えない範囲内で、提示等の準備に通常要する日数を勘案して指定された日までに提示等がなかったとき(提示等をする方の責めに帰すべき事由がない場合を除きます。)は、

・上記①の加算税の軽減措置は、適用しない。

・上記②の加算税の加重措置については、加算割合を5%から10%とする。

④罰則の適用

国外財産調書に偽りの記載をして提出した場合または国外財産調書を正当な理由がなく提出期限内に提出しなかった場合には、1年以下の懲役または50万円以下の罰金に処されることがあります。

ただし、正当な理由がなく提出期限内に提出しなかった場合については、情状により、その刑を免除することができることとされています。

2.公表された令和4年分(令和4年12月31日時点)の国外財産調書の提出状況について

①総提出件数 12,494件

※東京局 7,900件(63.2%) 大阪局 1,867件(14.9%) 名古屋局861件(6.9%) その他1,866件(14.9%)

②総財産額 5兆7,222億円

※東京局 4兆3,549億円(76.1%) 大阪局 6,996億円(12.2%) 名古屋局 2,234億円(3.9%)

その他 4,442億円(7.8%)

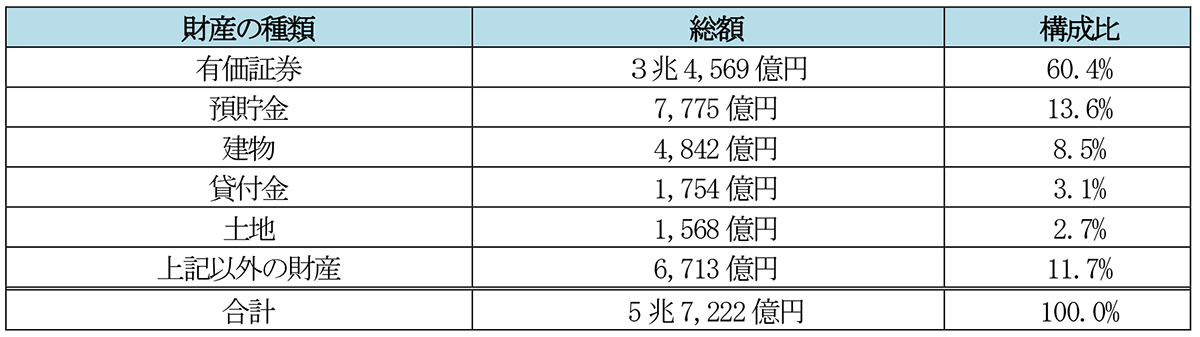

③財産の種類別総額

公表された情報を確認すると、東京局だけで過半数以上の件数と財産額を占めており、総財産額では約3/4が東京局ということとなります。また、財産の内訳も有価証券・預貯金が多くを占めていることが読み取れますので、国外の金融機関で管理・運用されている資産が多く存在することが見受けられます。

なお、金融資産に関して国外財産調書に記載すべきかどうかの国内外判定については、国外財産調書創設当初から税制改正を経て、現在はその金融資産を預け入れている金融機関の営業所や事業所の所在地で判定することとなりますので、円建て、外貨建てで判断するのではないという点にご注意ください。

(文責:税理士法人FP総合研究所)