【No937】マンションの相続税評価に関する通達及び通達の趣旨説明が公表されました

令和5年10月6日にマンション一室の相続税評価の方法を新たに定めた「居住用の区分所有財産の評価について(法令解釈通達)」が公表され、同年10月13日には同通達の解説である『「居住用の区分所有財産の評価について(法令解釈通達)」の趣旨について(情報)』が公表されましたので、今回はその内容についてご説明します。

1. 居住用の区分所有財産の評価について(法令解釈通達)

(1)マンション一室の相続税評価額について

マンション一室の相続税評価額は、下記の算式で算定します。

|

【算式】 建物部分の現行の相続税評価額 × 区分所有補正率 + 敷地利用権部分の現行の相続税評価額 × 区分所有補正率 |

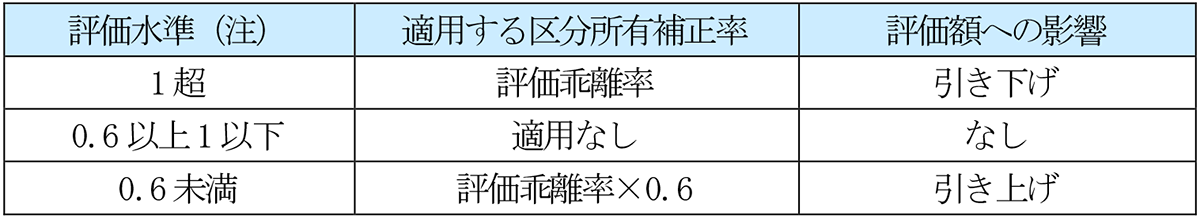

「区分所有補正率」は、マンション一室の理論的な市場価格と現行の相続税評価額との乖離の割合を示す「評価水準」で下記のように異なり、評価方法及び評価乖離率の各数値等は、パブリックコメントで公表した原案から変更はありませんでした。(評価方法の詳細については、「資産税FPnews No.919及びNo.920」をご確認ください。)

(注)評価水準 = 1 ÷ 評価乖離率

(2)評価乖離率が零又は負数の場合について

築年数が著しく古いマンション等では、評価乖離率が澪又は負数になることもあり得ますが、その場合には、評価しないこととされました。

2. 「居住用の区分所有財産の評価について(法令解釈通達)」の趣旨について(情報)

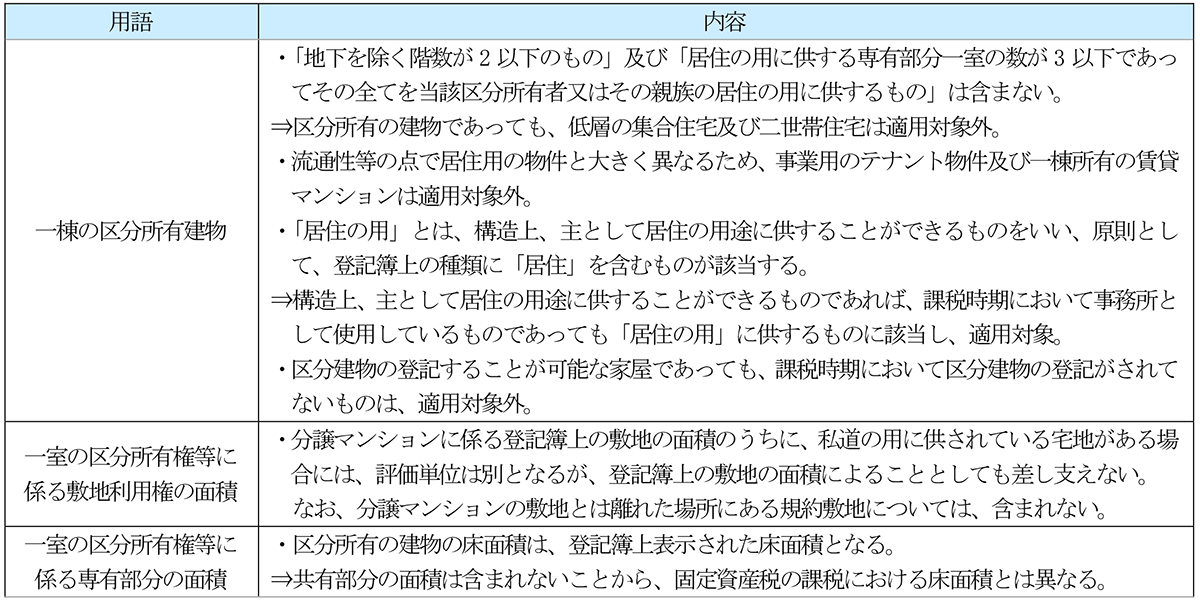

上記1の通達の解説においては、新たな評価方法の考え方のほか、用語の意義等が説明されております。

(文責:税理士法人FP総合研究所)