【No901】相続があった場合のインボイス発行事業者の登録について

令和5年10月1日からインボイス制度が開始されることになり、インボイス発行事業者の登録が必要かどうかについて関心が高まっています。そこで今回は、令和5年10月以降にインボイス発行事業者である個人事業者に相続が発生した場合の取扱い等について相続があった場合の消費税の納税義務の判定も含めて解説します。

1. 相続があった場合の消費税の納税義務の判定

消費税の免税事業者である相続人が、相続により被相続人の事業を承継した場合における相続人の納税義務の判定は、以下のとおりです。

相続があった年

相続があった年の基準期間における被相続人の課税売上高が1,000万円を超える場合は、相続があった日の翌日からその年の12月31日までの間の相続人の納税義務は免除されません。

相続があった年の翌年・翌々年

相続があった年の翌年又は翌々年の基準期間における被相続人の課税売上高と相続人の課税売上高との合計額が1,000万円を超える場合には、相続があった年の翌年又は翌々年の相続人の納税義務は免除されません。

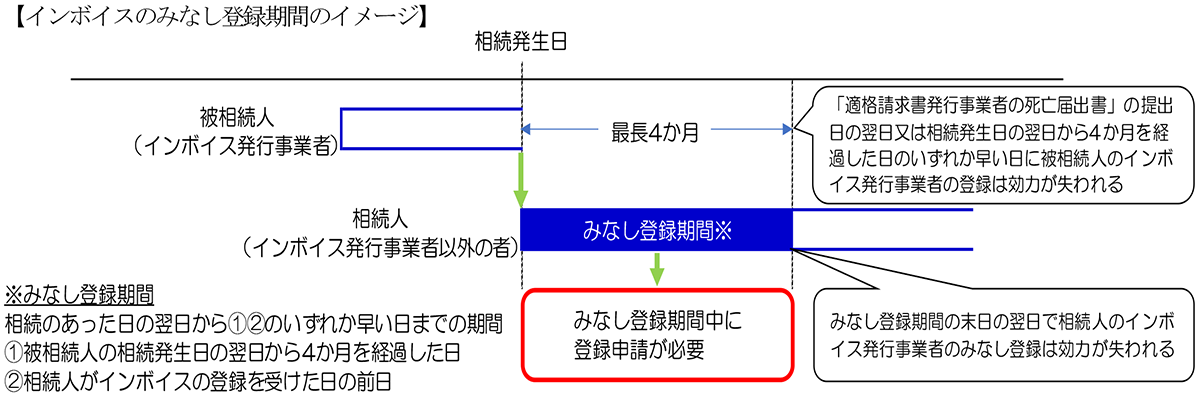

2. インボイスのみなし登録期間について

インボイス発行事業者の登録は事業者単位で行われ、インボイス発行事業者としての地位は相続人に引き継がれないこととなっています。そのため、免税事業者である相続人が事業を承継する場合には、その相続人が登録を受けるまでインボイスの発行ができず事業の継続に支障をきたす恐れがあることから、インボイスのみなし登録期間が設けられています。

相続開始後最長4か月間は被相続人の登録番号が相続人の番号に

インボイス発行事業者である個人事業者の相続があった日の翌日から4か月を経過した日又はその事業を承継した相続人がインボイス発行事業者の登録を受けた日の前日のいずれか早い日までの期間(みなし登録期間)については、相続人がインボイス発行事業者とみなされるとともに、被相続人の登録番号が相続人の登録番号とみなされることになります。そのため、相続があった場合の消費税の納税義務の免除の規定(上記1.)による判定に関わらず、みなし登録期間について相続人は課税事業者として申告を行う必要があります。

また、インボイス発行事業者である個人事業者に相続が発生した場合、相続人は速やかに「適格請求書発行事業者の死亡届出書」を所轄税務署長に提出する必要があり、被相続人のインボイス発行事業者の登録は、「死亡届出書の提出日の翌日」又は「相続発生日の翌日から4か月を経過した日」のいずれか早い日に効力が失われることになります。

インボイス発行事業者である個人事業者の事業を承継した相続人が免税事業者である場合は、登録申請を行わない限りみなし登録期間経過後からはインボイスを発行できないため、インボイス発行事業者として事業を継続する場合には、みなし登録期間中にインボイスの登録申請を忘れないよう注意が必要です。

(文責:税理士法人FP総合研究所)