【No893】確定申告における特定口座・源泉徴収あり口座の申告の選択について

特定口座・源泉徴収ありの口座については、確定申告は不要ではありますが、あえて申告した方がいいというケースもあります。これは、それぞれの状況によっても異なります。所得税・住民税だけでなく、申告することで健康保険等にも影響が生じますので、その仕組みを理解した上で判断する必要があります。

なお、以下のケースは、特定口座源泉徴収ありの口座でも申告した方がいい可能性がありますが、注意点を考慮して、すべての状況を確認した上で慎重に判断をする必要があります。

(1)譲渡損失が生じている(特定口座内で配当等と相殺しても控除しきれない)特定口座がある場合

特定口座内で譲渡損失が生じている場合は、確定申告することで、最大で翌年以降3年間損失を繰越することができ、その間に生じた譲渡所得・配当所得等(申告分離課税)と相殺することができます。

また、複数の特定口座があり、譲渡損失と譲渡利益が生じている口座がある場合も、確定申告することで、損益を相殺し、譲渡利益や配当等から源泉徴収されている税金が一部還付(控除)されます。

特定口座は、口座ごとに申告するかしないかの選択をすることができますので、どの口座を申告するかは選択できます。

<注意点>

確定申告しなければ損益通算も翌年以降への損失の繰越もできません。また、翌年以降の譲渡利益や配当等との相殺も確定申告をしなければできませんので、その後確定申告を継続して行う必要があります。申告しなかった場合は、損失の繰越がなかったこととされます。

(2)総合課税の所得金額が少ない場合(配当等を総合課税で申告して「配当控除」を受ける)

上場株式等の配当等にかかる税金は、源泉徴収(所得税15.315%、住民税5%)されています。よって、大口株主等に該当する場合を除き「申告不要」とされています。しかし、配当等を含めても総合課税の所得金額が一定金額以下である場合には、あえて配当等を「総合課税」として申告し、配当控除を受ける方が、税負担が少なくなることがあります。

(1)と同じく、特定口座は、口座ごとに申告するかしないかの選択をすることができますので、どの口座を申告するかは選択できますが、配当等を申告する場合は、すべての配当等について「総合課税」か「申告分離課税」かどちらかに統一して申告しなければなりません。

<注意点>

あえて申告することで、その所得金額により、各種規定の適用の可否や、保険料等の負担額に影響が出る可能性があるため、そこまで考慮した上で申告するかどうかは判断すべきです。

①「総所得金額等」によって判定・計算する主なもの(自治体によって計算方法は多少異なります)

・住民税所得割の非課税限度額の判定

・国民健康保険・後期高齢者保険の保険料の算定(住民税所得割額により計算)

・医療費の窓口負担割合の判定(住民税所得割により計算 70歳以上の方)

・雑損控除、医療費控除、寄付金控除

・ひとり親控除対象となる生計一の子の所得判定(48万円以下の場合のみ対象)

②「合計所得金額」によって判定・計算する主なもの

(イ)申告する本人に影響のあるもの

・住民税均等割の非課税限度額の判定

・介護保険料の算定(住民税所得割により保険料の段階あり)

・配偶者(特別)控除の所得判定(1,000万円以下の場合のみ対象)

・寡婦控除・ひとり親控除の所得判定(500万円以下の場合のみ対象)

・勤労学生控除の所得判定(75万円以下の場合のみ対象)

・基礎控除額の判定(2,400万円を超える場合は控除額逓減)

・住宅ローン控除の所得判定(3,000万円以下の年分のみ対象)

・住宅取得等資金贈与の特例の所得判定(2,000万円以下の場合のみ対象)

(ロ)申告する方が控除対象配偶者や扶養親族になるかどうかの判定上影響のあるもの

・配偶者控除(48万円以下の場合のみ対象)

・配偶者特別控除(48万円超133万円以下の場合のみ対象)

・扶養控除(48万円以下の場合のみ対象)

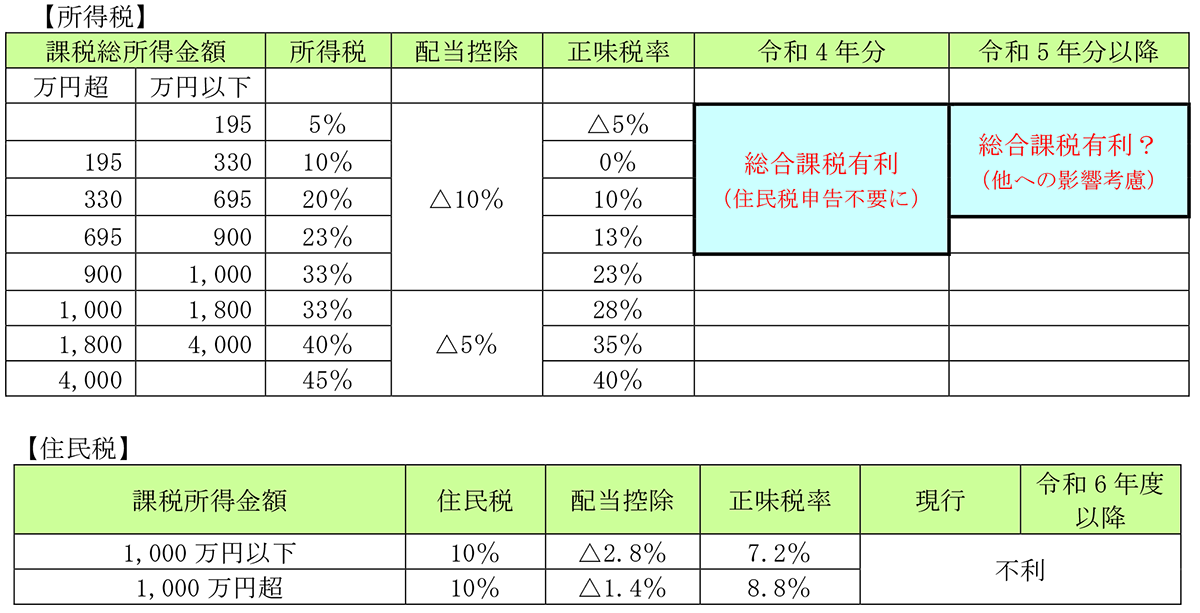

上記の注意点を踏まえて、確定申告をする場合の対応は以下のようにすべきです。また、税制改正により、令和4年分と令和5年分以降では取り扱いが変わります。

☆ 令和4年分の確定申告

所得税と住民税の申告方法を変えることができますので、「所得税:総合課税、住民税:申告不要」とすると、課税総所得金額900万円以下の場合は、あえて総合課税で申告する方が、所得税の負担だけ少なくすることができます。この場合、所得税の確定申告書の2表の「住民税・事業税に関する事項」のところにある「特定配当等・特定株式等譲渡所得の全部の申告不要」欄に〇印を付ける必要があります。

こうすることで、「住民税所得割」を判定や計算根拠にしている、国民健康保険料や後期高齢者保険料、介護保険料、医療費の窓口負担割合の判定などについては影響を受けないようにすることができます。

☆ 令和5年分以降の確定申告

令和5年分(住民税は令和6年度)から、税制改正により所得税と住民税の課税を一致させる必要があるため、上記のような選択はできないこととなります。よって、住民税を考慮すると、課税総所得金額695万円以下の場合が有利となります。ただ、住民税以外に、住民税上の所得金額に含まれることで、健康保険料や介護保険料、また、医療費の窓口負担割合などあらゆる負担額に影響を及ぼす可能性がありますので、695万円以下であっても実際に申告すべきかどうかは総合的な判断が必要になります。

<あえて上場株式等の配当等を総合課税で申告する場合に有利不利判定表>

【投資信託の収益分配金の「配当控除」は、「非株式割合」と「外貨建資産割合」の定めに注意】

投資信託の収益分配金については、銘柄ごとに定められた「非株式割合」と「外貨建資産割合」よって、適用の有無が異なりますので、「年間取引報告書」や「目論見書」等の記載内容を確認して判断する必要があります。

A・・・所得税△5%、住民税△1.4%(課税総所得金額が1,000万円超の場合は1/2)

B・・・所得税△2.5%、住民税△0.7%(課税総所得金額が1,000万円超の場合は1/2)

ともに75%超または規定や制限がない場合は、「配当控除」の適用はありません。

(3)前年以前からの繰越損失があり、今年の譲渡・配当等の所得がある場合(申告分離課税で利益相殺)

今年の特定口座における譲渡利益や配当等などに対しては源泉徴収(所得税15.315%、住民税5%)がされています。よって、大口株主等に対する配当等に該当する場合を除き「申告不要」とされています。しかし、前年以前からの繰越損失がある場合には、あえて譲渡利益や配当等を申告する(申告分離課税)ことで、源泉徴収されている税額が還付(控除)をうけることができます。

<注意点>

上記(2)の注意点と同じく、あえて申告することで、その所得金額により、他の税務上の適用要件の判定や、負担額に影響が出る可能性があるため、そこまで考慮した上で申告するかどうかは判断すべきです。

ただ、影響を受けるものの判定が、「総所得金額等」か「合計所得金額」かの違いに注意しておく必要があります。

「総所得金額等」か「合計所得金額」とも、各種所得(給与所得や不動産所得など)を合計した金額であり、ともに不動産の譲渡所得についての特別控除がある場合はその適用前の金額が対象となります。

ただ、以下の点が異なります。

・総所得金額等・・・今年の譲渡利益や配当等の所得は、譲渡損失の繰越損失相殺後の金額を採用。

・合計所得金額・・・今年の譲渡利益や配当等の所得は、譲渡損失の繰越損失相殺前の金額を採用。

よって、上記(2)の注意点に記載している①「総所得金額等」によって判定・計算するものは、繰越損失と相殺のために譲渡利益や配当等を申告しても、相殺後の所得がなければ他への影響はありませんが、②「合計所得金額」によって判定・計算するものは、繰越損失と相殺のために譲渡利益や配当等を申告すると、影響がありますので、それらの影響を含めても申告すべきかどうかの注意が必要となります。

特に以下のような方は自身が申告すべきかどうか注意が必要です。

・控除対象配偶者になっている配偶者(専業主婦の妻など)

・扶養親族になっている親族(子など)

(文責:税理士法人FP総合研究所)