【No889】長期所有の土地等における特定の事業用資産の買換え特例について

昨年末に発表された税制改正大綱の内容のうち、今回は特定の事業用資産の買換え特例についてご紹介します。

1.制度の概要

特定の事業用資産の買換え特例とは、一定の事業用資産を買換えた場合に要件を満たすと、譲渡利益のうち、一定の繰延割合(70%~80%)部分について、課税の繰り延べができる制度です。このうち、最も利用されている4号買換えの要件は、所有期間10年超の土地、建物等を譲渡し、特定施設(事務所、工場、店舗、住宅等)の敷地の用に供されている国内の土地等のうち、面積が300㎡以上のもの、建物又は構築物を取得することとされています。なお、適用にあたっては、法人と個人共に同様の特例制度があります。

2.改正案の内容

(1)適用期限について

当該特例の適用期限が3年間延長され、個人の場合は令和8年12月31日まで、法人の場合は令和8年3月31日までとなります。なお、4号買換えの適用期限は個人・法人ともに令和5年3月31日までとされていましたので、これについては適用期限の延長により令和8年3月31日までとされます。

※なお、三大都市圏の既成市街地等の内から外への買換え(1号買換え)については、廃止とされております。

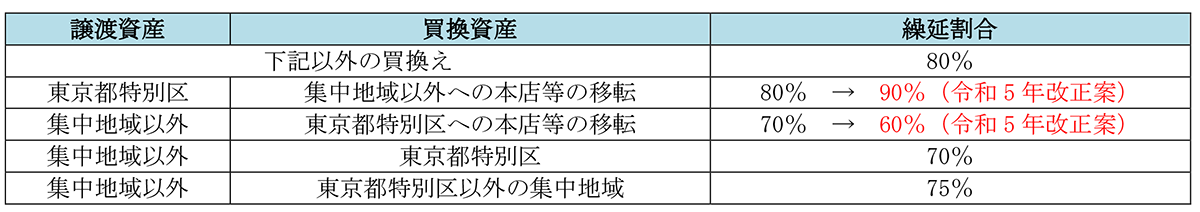

(2)課税の繰延割合について

長期所有の土地、建物等の買換え(4号買換え)について、課税の繰延割合が見直されました。具体的には、次のとおりです。

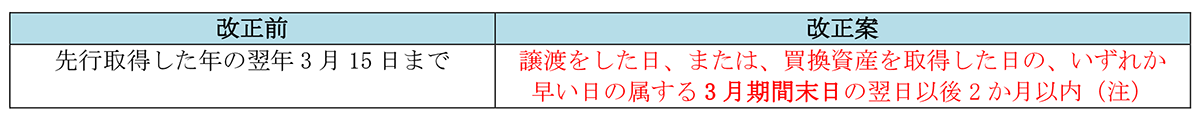

(3)届出期間について

買換資産を先行取得する場合について、特例の適用を受ける旨等を税務署に届け出る必要がありますが、この届出期間が見直されました。具体的には、次のとおりです。

(注)令和6年4月1日以後に特定の事業用資産の譲渡を行い、買換え資産を取得する場合に適用

補足点として、改正案の3月期間末日とは、個人の場合は、暦年課税なので、12か月を3月で区切った、月(3月、6月、9月、12月)から2か月以内に届出が必要になるといえます。

一方で、法人の場合は、事業年度開始の日から3か月ごとに区分した期間から2か月以内に届出が必要になるといえます。

3.まとめ

都市部から都市部以外に買換えた場合には、課税の繰延割合が優遇される一方、都市部以外から、都市部へ買換えた場合には、課税の繰延割合が冷遇されます。これにより、上手にこの特例の適用を受けるためには、買換え先の場所が、重要になります。

そこで、社屋の建替えを検討されている方は、昨今、リモートワークが社会的に浸透してきたことから、都市部から都市部以外の場所への移転を検討してみては、いかがでしょうか。

(文責:税理士法人FP総合研究所)