【No876】相続贈与一体化の議論の動向~生前贈与加算について~

相続贈与の一体課税に関する議論につき政府税制調査会において、相続税・贈与税に関する専門家会合が設置されており、既に令和4年10月26日には第3回目の会議が実施されています。確定した内容ではありませんが、改正の方向性としては暦年課税による生前贈与加算期間の見直し等が検討されており、第2回の専門家会合では生前贈与加算期間を5~10年間を目安に延長する方向で委員の意見がおおむね一致したようです。そこで今回は、この生前贈与加算についてご説明します。

1.生前贈与加算の現行制度について

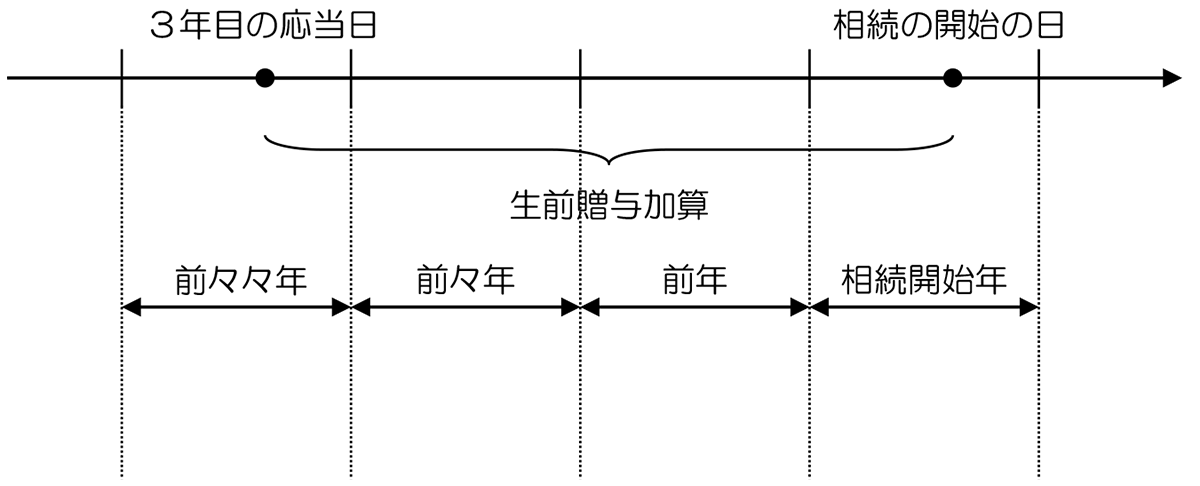

生前贈与加算とは、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人からその相続開始前3年以内(死亡の日からさかのぼって3年前の日から死亡の日までの間)に暦年課税に係る贈与によって取得した財産があるときには、その人の相続税の課税価格に贈与を受けた財産の贈与の時の価額を加算します。

また、相続開始前3年以内に贈与を受けていても、相続発生時にその被相続人から相続又は遺贈により財産を取得していない人(相続時精算課税に係る贈与によって財産を取得している人を除く)については、贈与税の課税のみで完結します。

2.贈与税額控除について

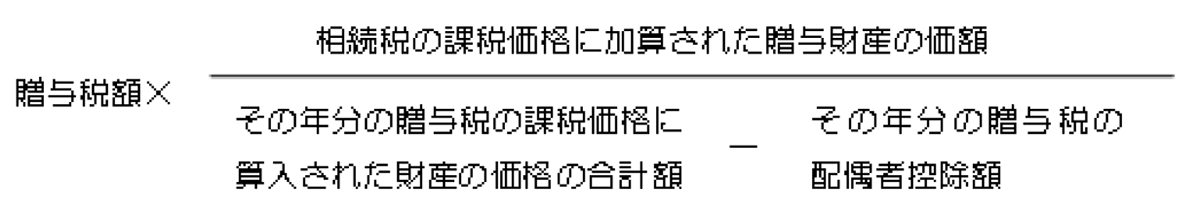

生前贈与加算された贈与財産の価額に対応する贈与税の額は、加算された人の相続税の計算上控除されることになります。控除する贈与税額は、相続税の課税価格に加算された贈与財産に係る贈与税の税額です。具体的な計算方法は下記のとおりです。

※加算税、延滞税、利子税は含まれません。

(1)相続開始年

生前贈与加算の適用がある場合、相続開始年分の被相続人からの贈与は相続財産として課税されるため、贈与税は課されません。

(2)前年・前々年・前々々年

3.現行制度の生前贈与加算及び生前贈与加算の期間が延長した場合の相続税の比較

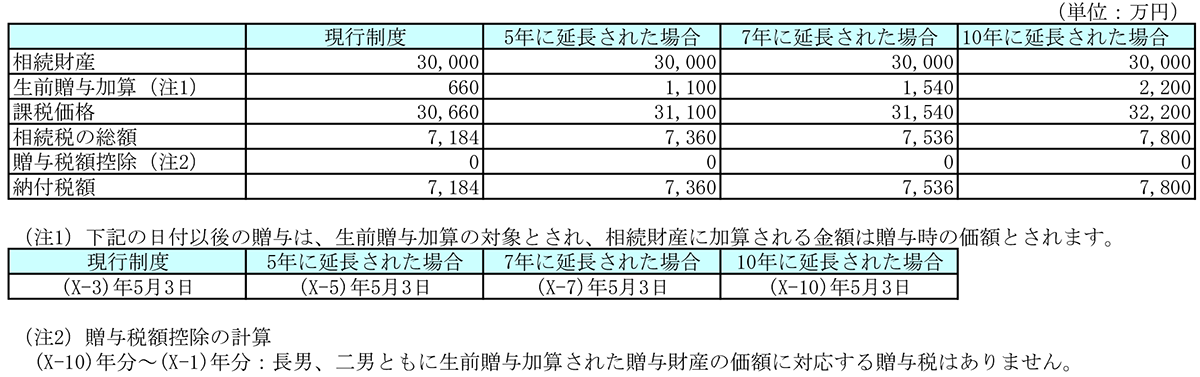

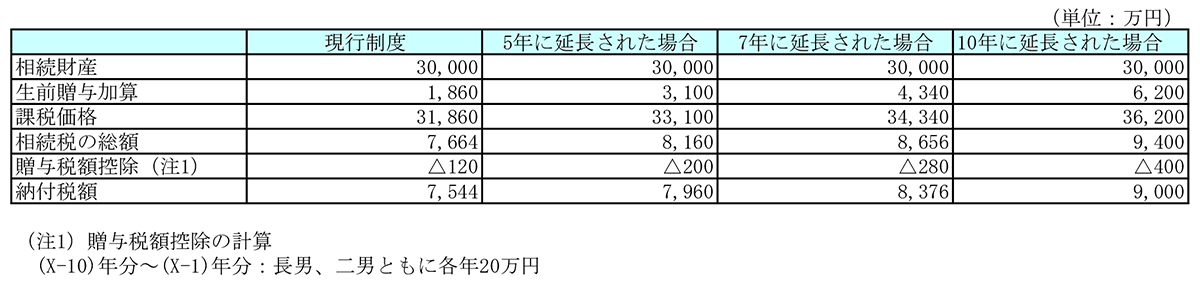

現行制度の生前贈与加算の期間である3年と、生前贈与加算の期間が5年、7年又は10年に延長された場合の生前贈与加算額及び相続税額の試算額は下記のとおりとなります。

なお、下記の相続税及び贈与税の計算において、その他の項目については現行制度から改正がないものとして計算しています。

(1)被相続人からの暦年課税における生前贈与が年110万円の場合

【前提】

① 被相続人:父(X年5月3日死亡)

② 相続人:長男、二男

③ 相続財産:3億円

④ 遺産分割:法定相続分どおり分割する

⑤ 被相続人から長男及び二男への贈与

【相続税の計算】

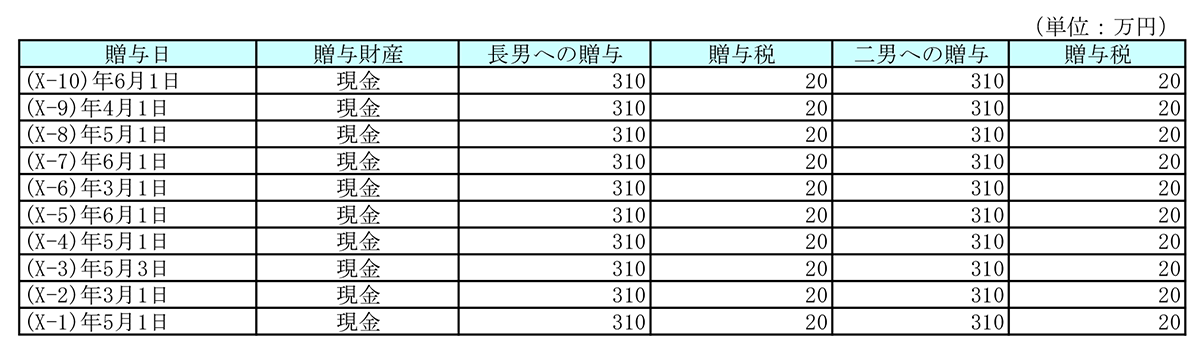

(2)被相続人からの暦年課税における生前贈与が年310万円の場合

【前提】

① ①)~④については上記①と同様

② 被相続人から長男及び二男への贈与

【相続税の計算】

このように改正による相続税の税負担の増加は小さくありません。改正の内容については、引き続き、相続税・贈与税に関する専門家会合の動向や毎年12月に公表される税制改正大綱の内容に注目し、いずれにいたしましても、早めの相続対策を行っておくことが大切です。

(文責:税理士法人FP総合研究所)