【No874】災害があった場合の減免措置

先月の台風14号及び15号により被害を受けられた皆様方には、心からお見舞い申し上げます。

災害により被害を受けた場合には、申告・納税等に係る手続について様々な救済措置がありますが、今回はそれらのうちから雑損控除と災害減免法による減免措置をご紹介したいと思います。なお、住民税にも雑損控除の規定がありますが、災害減免法による減免措置はなく、各自治体が個々に条例により減免制度を設けていると思われますので、住民税についてはお住まいの自治体にお問合せください。

1. 雑損控除

(1)制度の概要

納税者又は納税者と生計を一にする親族でその年の総所得金額等が48万円以下であるものの有する資産(生活に通常必要でない資産等を除く。)について、災害又は盗難若しくは横領による損失が生じた場合(災害等関連支出をした場合を含む。)には、雑損控除として次の金額の所得控除を受けることができます。

【控除額】次の二つのうちいずれか多い方の金額

①(差引損失額)-(総所得金額等)× 10%

②(災害関連支出の金額)- 5万円

|

※差引損失額や災害関連支出(災害等関連支出より盗難及び横領に関連する支出を除く)の計算のしかた 差引損失額=損害金額+災害等関連支出の金額-保険金などにより補てんされる金額 災害関連支出の金額=災害関連支出の金額―保険金などにより補てんされる金額 |

●「災害」とは、震災等の自然現象の異変による災害、火災等の人為による異常な災害、害虫等による異常な災害をいいます。

●「損害金額」とは、損害を受けた時の直前におけるその資産の時価を基にして計算した損害の額です。

なお、平成26年分から、損害を受けた資産が減価償却資産である場合には、その資産の取得価額から非業務用として計算した減価償却費累計額相当額を控除した金額を基礎として損害金額を計算することができます。

●損失額が大きくその年の所得金額から控除しきれない場合には、翌年以後最長3年間にわたって繰越し、各年の所得から控除することができます。なお、繰越控除の適用を受けるには、控除しきれない金額が生じた年の翌年以後連続して確定申告書を提出しなければなりません。

(2)雑損控除を受けるための手続き

確定申告書に雑損控除に関する事項を記載するとともに、控除額の計算の基礎となる金額を明らかにする書類(災害等関連支出の金額の領収証)を添付又は提示しなければなりません。

2. 災害減免法による減免措置

(1)制度の概要

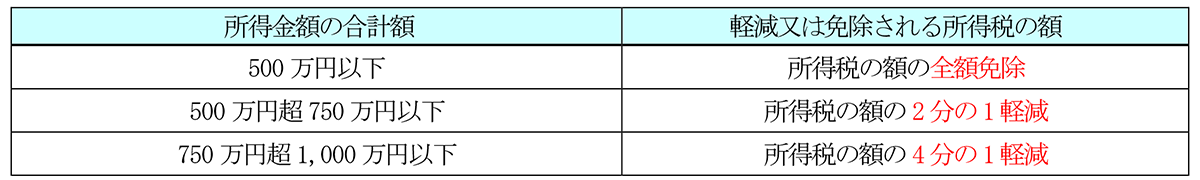

納税者又は納税者と生計を一にする親族でその年の総所得金額等が48万円以下であるものの有する住宅又は家財が災害により甚大な被害を受けた場合の損害金額(保険金などにより補てんされる金額を除きます。)がその時価の2分の1以上で、かつ、災害にあった年の所得金額が1,000万円以下のときにおいて、その損害による損失額について雑損控除の適用を受けない場合には、災害減免法によりその年の所得税が次のように軽減又は免除されます。

(注)雑損控除と災害減免法は併用して適用を受けることはできず、いずれか有利な方の選択適用となります。

(2)適用を受けるための手続き

災害減免法の適用を受けるためには、確定申告書等に適用を受ける旨、被害の状況及び損害金額を記載して、納税地の所轄税務署長に確定申告書等を提出することが必要です。

(文責:税理士法人FP総合研究所)