【No842】上場株式等の配当等に対する課税に係る「大口株主」の範囲見直しについて

令和4年度税制改正法である「所得税法等の一部を改正する法律案」及び「地方税法等の一部を改正する法律案」が、ともに3月22日に開かれた参議院本会議で可決、成立しました。令和4年度税制改正のなかで、上場株式等の配当等に対する課税に係る「大口株主」の範囲が見直されることになりました。そこで、今回はその内容について解説します。

1. 改正の背景

持株割合が3%以上の個人株主(大口株主)が、支払を受ける上場株式等の配当等については、総合課税により確定申告をする必要があります。一方、持株割合3%未満の個人株主は、上場株式等の配当等に対する課税方式を下記のいずれかから選択することができます。

① 総合課税 (所得税:累進税率5%~45% 住民税:一律10% 合計15%~55%(配当控除前))

② 申告分離課税 (所得税:一律15% 住民税:一律5% 合計20%)

③ 申告不要 (所得税:一律15% 住民税:一律5% 合計20%)

※課税方式の選択における有利不利の判断はvol.835参照

改正前は、持株割合について個人株主のみで判定するため、当該個人株主単独の持株割合が3%未満であれば、同族会社である法人を通じて上場株式等を保有するなどして持株割合が実質3%以上であっても「大口株主」には該当せず、②の申告分離課税を選択することにより、他の上場株式等の譲渡損失と当該配当等との損益通算が可能となることなどから、課税の公平性が保たれていないと会計検査院の指摘があったため、令和4年度税制改正により「大口株主」の範囲が見直されることになりました。

2. 改正後の取り扱い

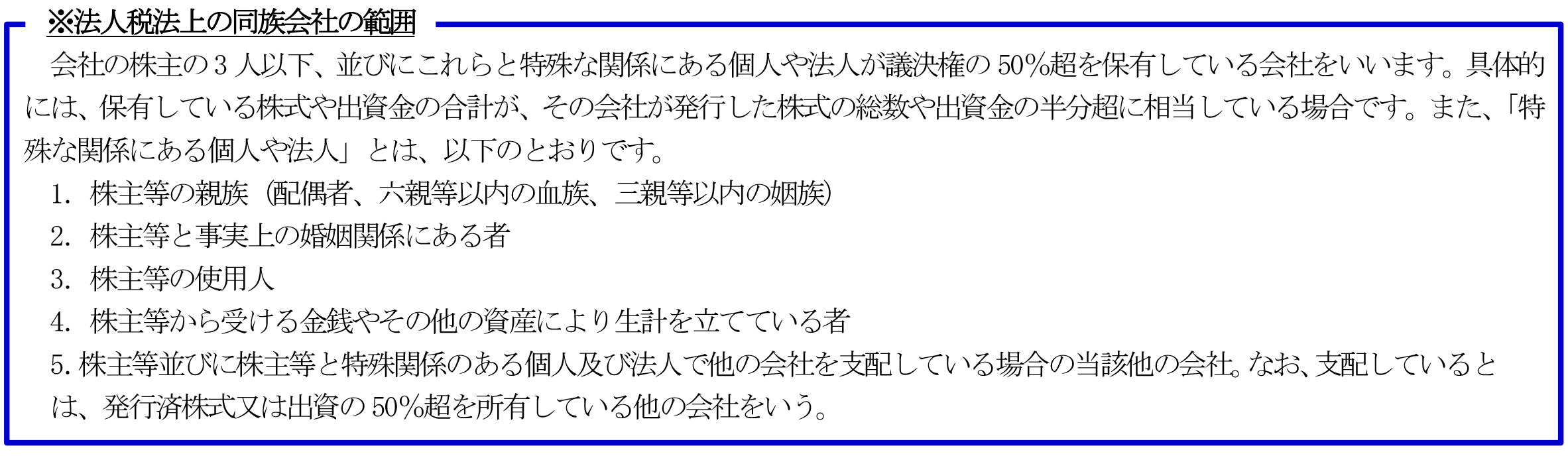

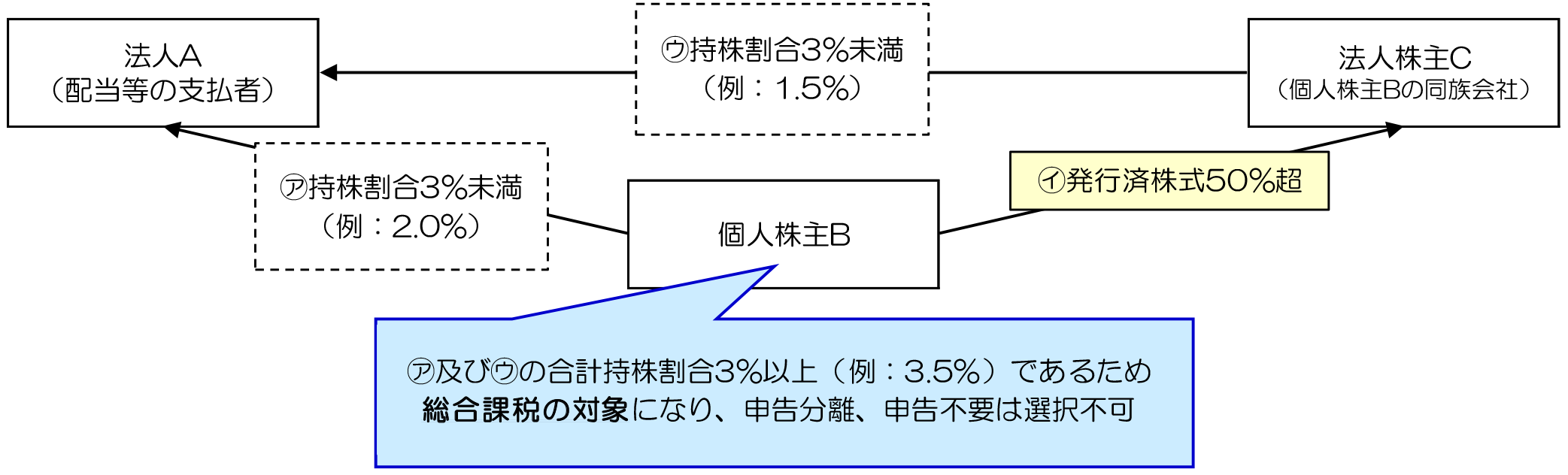

改正後は、個人株主が保有する上場株式等について、同族会社(同族会社の範囲は、法人税法上の同族会社と同義とされています。※)である法人にも当該上場株式等を保有させている場合には、個人株主のみならず同族会社である法人も含めて「大口株主」に該当するか否か(持株割合3%以上か否か)を判定することになります。なお、当該改正は、令和5年10月1日以後に支払いを受けるべき配当等について適用されます。

例えば、法人Aに対する持株割合が個人Bは2.0%、法人Cは1.5%の場合、法人Cは個人Bに株式等を50%超保有されているので同族会社に該当し、個人Bの持株割合は3.5%になり「大口株主」に該当するため、法人Aから個人Bが受けた配当等は総合課税の対象となります。

当該改正により、改正前は20%の税率で課税されていたものが、改正後は総合課税の累進税率により最高55%の税率で課税されることになり、納税額が大幅に増加することも考えられますので、令和5年10月1日以後に支払いを受けるべき配当等については注意が必要です。

(文責:税理士法人FP総合研究所)