【No828】国外中古建物の不動産所得に係る損益通算の特例について

令和3年分の所得税の確定申告の時期となりましたが、令和2年度の税制改正の内容で、今回の所得税の確定申告から適用を受けるものに「国外中古建物の不動産所得に係る損益通算の特例」があります。

この改正内容を考慮せずに、これまでのような申告をしてしまいますと、場合によっては、過少申告となってしまい、加算税・延滞税の負担が生じることとなります。また、複数の国外中古建物を所有しているケースについても、申告にあたっての注意事項がありますのでご説明します。

1.国外中古建物の不動産所得に係る損益通算等の特例

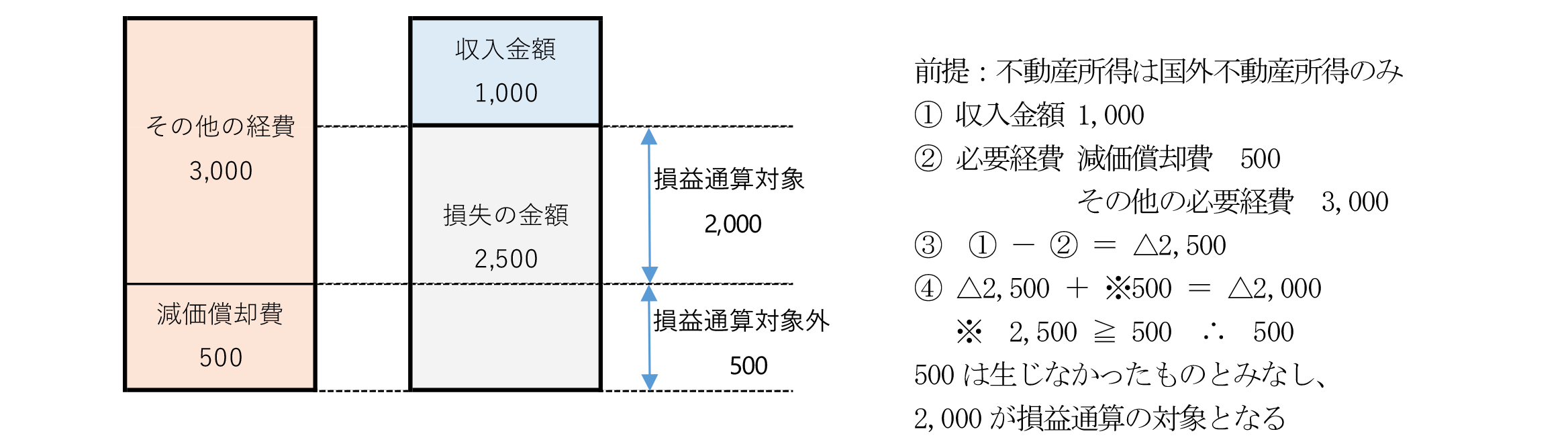

(1)損益通算の特例

個人が、国外中古建物(注1)から生ずる不動産所得を有する場合において、その年分の不動産所得の金額の計算上、国外不動産所得の損失の金額(注2)があるときは、その国外不動産所得の損失の金額のうち国外中古建物の償却費に相当する部分の金額は、所得税に関する法令の規定の適用については、生じなかったものとみなされます。

(注1)国外中古建物とは、個人において使用され、又は法人において事業の用に供された国外にある建物であって、個人が取得をし、その個人の不動産所得を生ずべき業務の用に供したもののうち、不動産所得の金額の計算上、その建物の償却費として必要経費に算入する金額を計算する際の耐用年数を「簡便法」または「一定の書類の添付がない見積法」により算定しているものをいう。

(注2)国外不動産所得の損失の金額とは、不動産所得の金額の計算上生じた国外中古建物の貸付けによる損失の金額をいう。なお、その国外中古建物以外の国外にある不動産等から生ずる不動産所得の金額がある場合には、当該損失の金額を当該国外にある不動産等から生ずる不動産所得の金額の計算上控除してもなお控除しきれない金額をいう。

(2)取得費の特例

上記(1)の適用を受けた国外中古建物を譲渡した場合における譲渡所得の金額の計算上、その取得費から控除することとされる償却費の額の累計額からは、上記(1)によりなかったものとみなされた償却費に相当する部分の金額を除くこととされます。

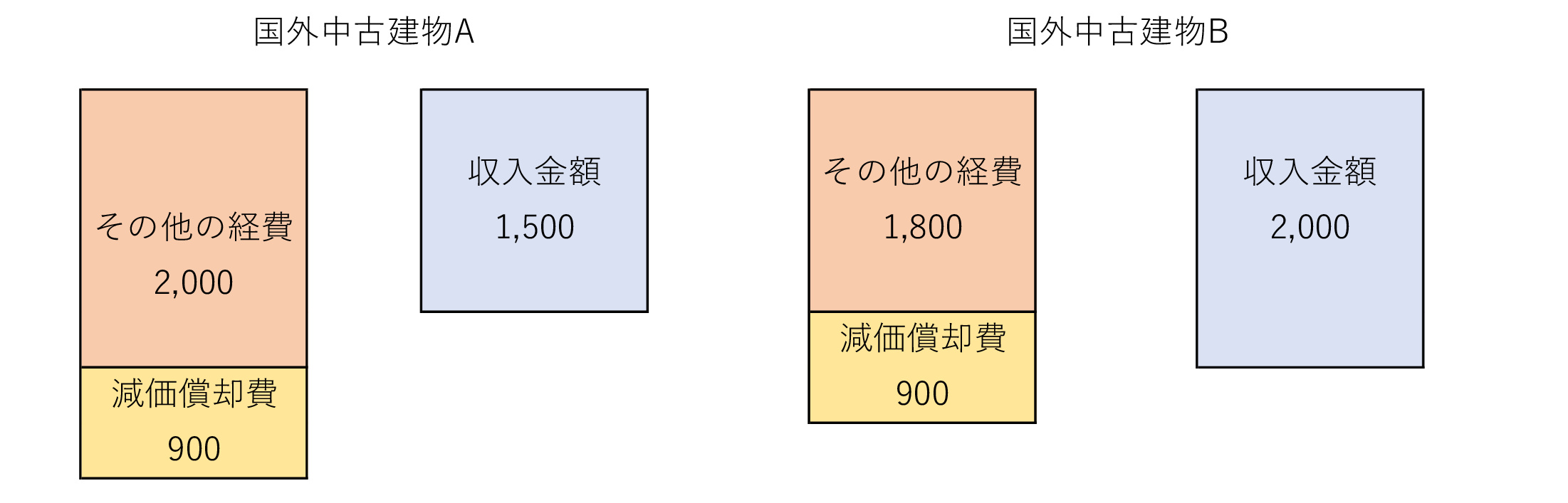

2.国外中古建物が複数ある場合

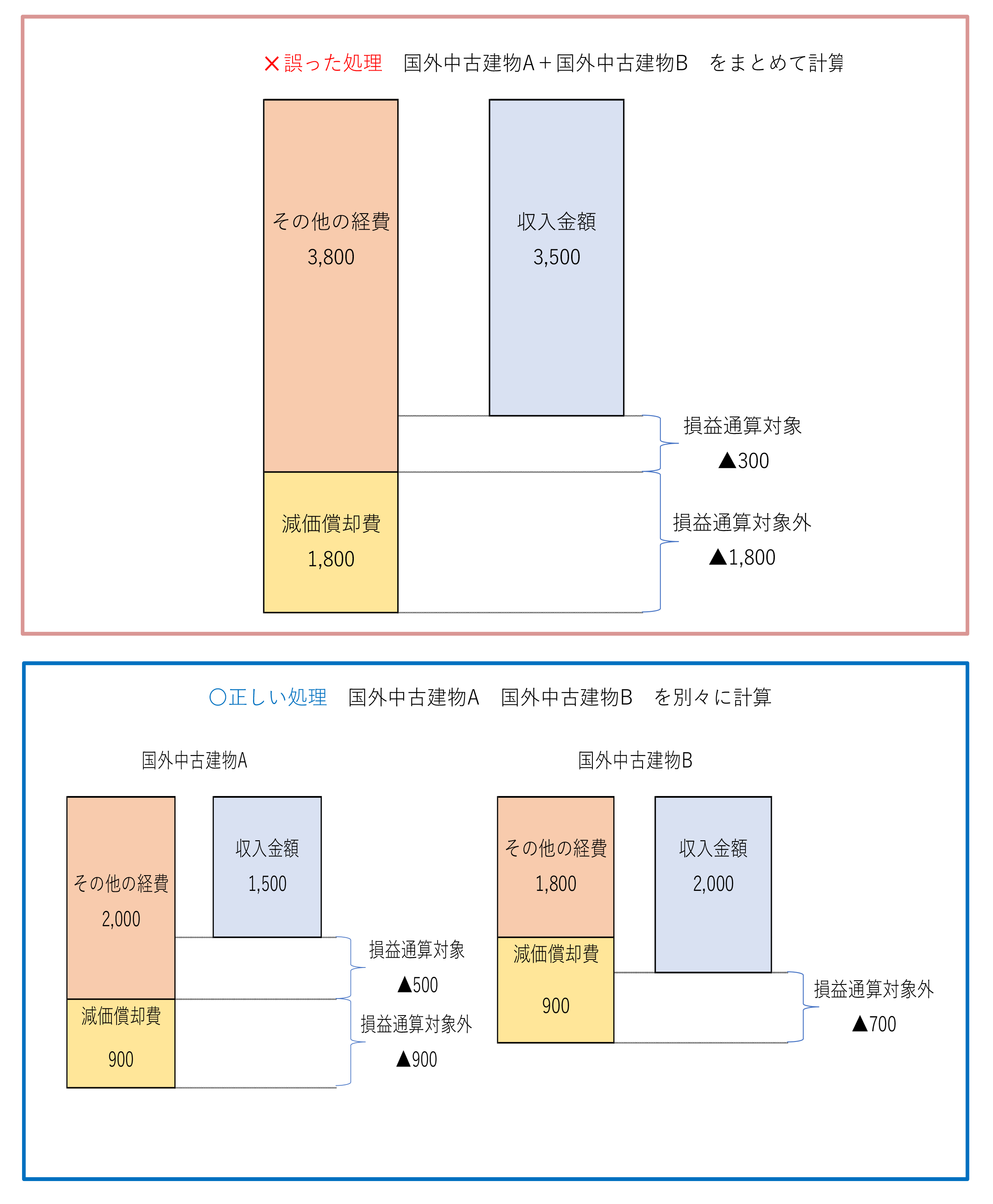

国外中古不動産を複数所有している場合においては、建物ごとに不動産所得を計算する必要がありますので、方法を間違えると損益通算対象外の金額を誤ることとなります。

【設例】下記のような国外中古建物を所有する場合

複数の国外中古建物の損益を合算してしまうと、実際は損益通算対象となる所得が▲500であるのに、合計して計算したことにより▲300と少なく計算されてしまうこととなります。

このように、国外不動産を複数所有されている場合は、今後は、個別に所得の管理や損益通算対象外となった金額の管理が必要となりますので、ご注意ください。

(文責:税理士法人FP総合研究所)