【No753】不動産所得の確定申告における注意点 ②必要経費について

不動産所得の確定申告において注意して頂きたいポイントのうち、必要経費に関する項目を解説します。

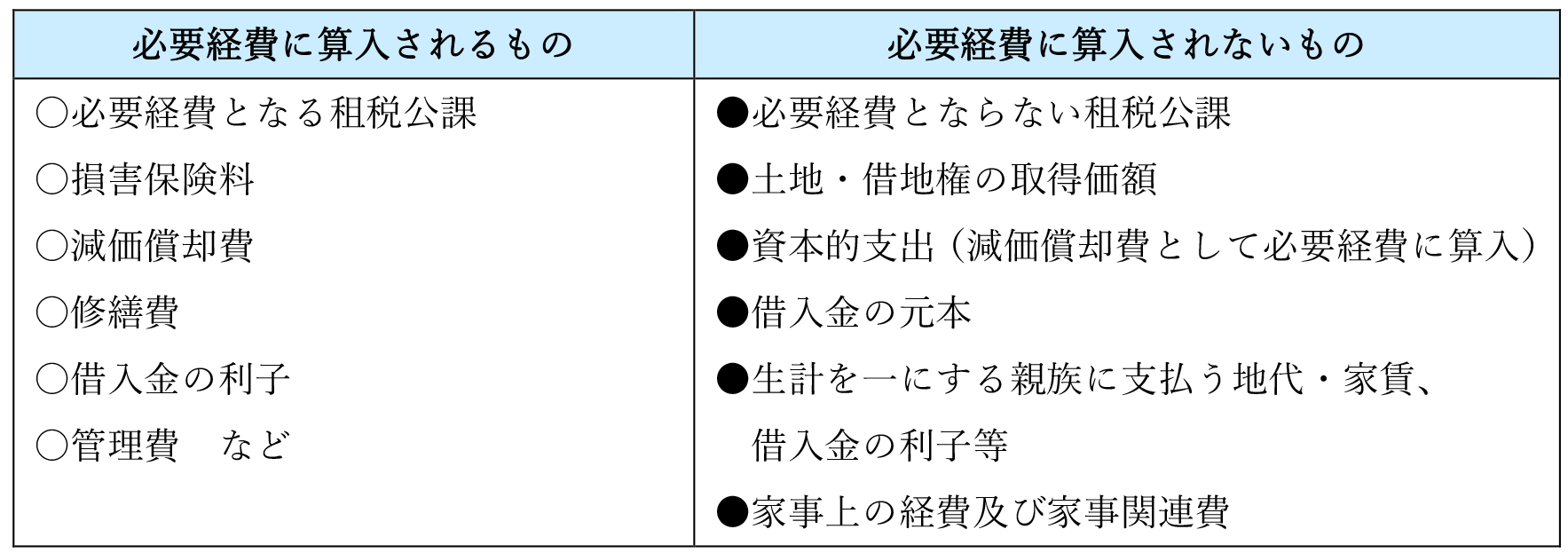

1.不動産所得の必要経費となるもの

一般的に必要経費に該当するものは、総収入金額に対応する売上原価その他その収入金額を得るために直接要した費用の額や、その年に生じた販売費、一般管理費その他業務上の費用の額となり、次のように区分されます。

また、必要経費は、実際に支払った金額ではなく、未払であっても支払うべき債務の確定した金額によって計算することとされています。

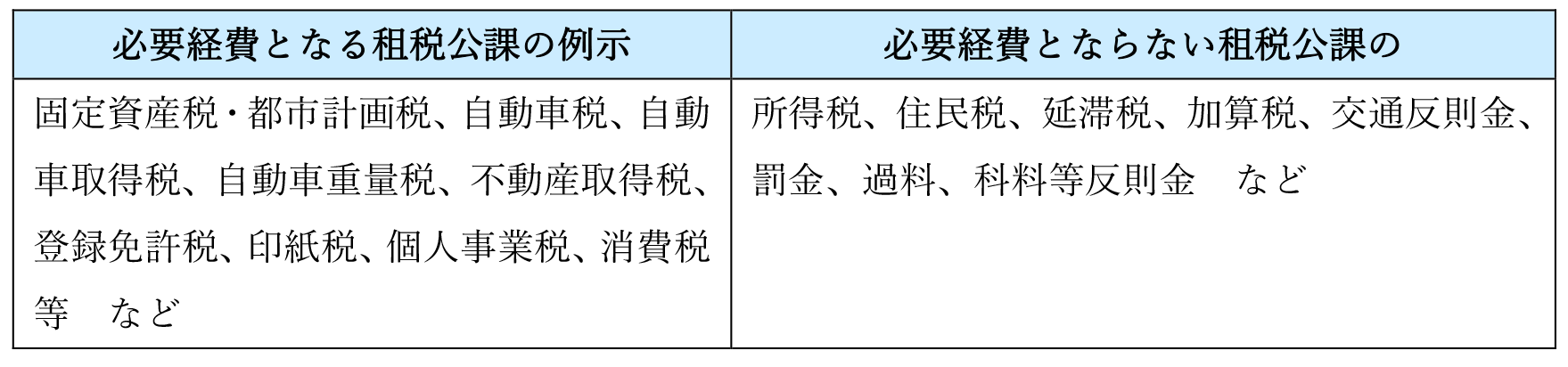

2.租税公課

その年中に納付額が確定したものを必要経費に算入します。

そのうち、賃貸にしている間に支払った土地・建物に係る固定資産税など業務に関連して納付すべきこととなった税金等は必要経費となりますが、所得税及び住民税や、罰金、科料又は過料など必要経費とならないものがあります。

(1)固定資産税

賦課課税方式による租税については、原則として、通知を受けた日において必要経費としますが、固定資産税のように納期が分割して定められているものについては、各納期の税額をそれぞれの納期の開始の日又は実際に納付した日において必要経費に算入することが認められています。

例えば、年の途中に相続があった場合において、必要経費の算入時期の選択によって、被相続人と相続人でそれぞれ必要経費とする金額が異なってきます。

【設例】

被相続人の相続開始日 令和2年9月10日

納税通知書発付日 令和2年6月1日

納期及び納付状況

上記のような納付状況の場合、固定資産税の必要経費算入基準によって、次のような方法が選択できます。

(2)消費税

消費税については、その年中に確定した税額を必要経費に算入します。確定分については、翌年の3月31日が申告期限とされていることから、令和2年分の消費税は令和3年分の必要経費とするのが原則ですが、その年分の消費税について未払金計上することにより当年分の必要経費とすることもできます。

(3)事業税

事業税についても、その年中に確定した税額を必要経費に算入します。

なお、事業を廃止した年分につき課税される事業税は、課税見込額をその廃止した年分の必要経費とすることも認められていますが、相続については事業の廃止と認められていないため、被相続人の相続開始年分における準確定申告において見込計上することができず、事業を承継した相続人等の必要経費とすることとなります。

3.生計一親族に支払う地代家賃など

生計一親族に支払う地代・家賃などは、支払った者の必要経費とはならず、受け取った者の収入としても計上しないこととなりますが、例えば夫が所有している建物を生計一の妻が事業のために店舗として使用していた場合には、その土地・建物に係る固定資産税や建物の減価償却費は、その妻の事業所得の必要経費に算入されることとなります。

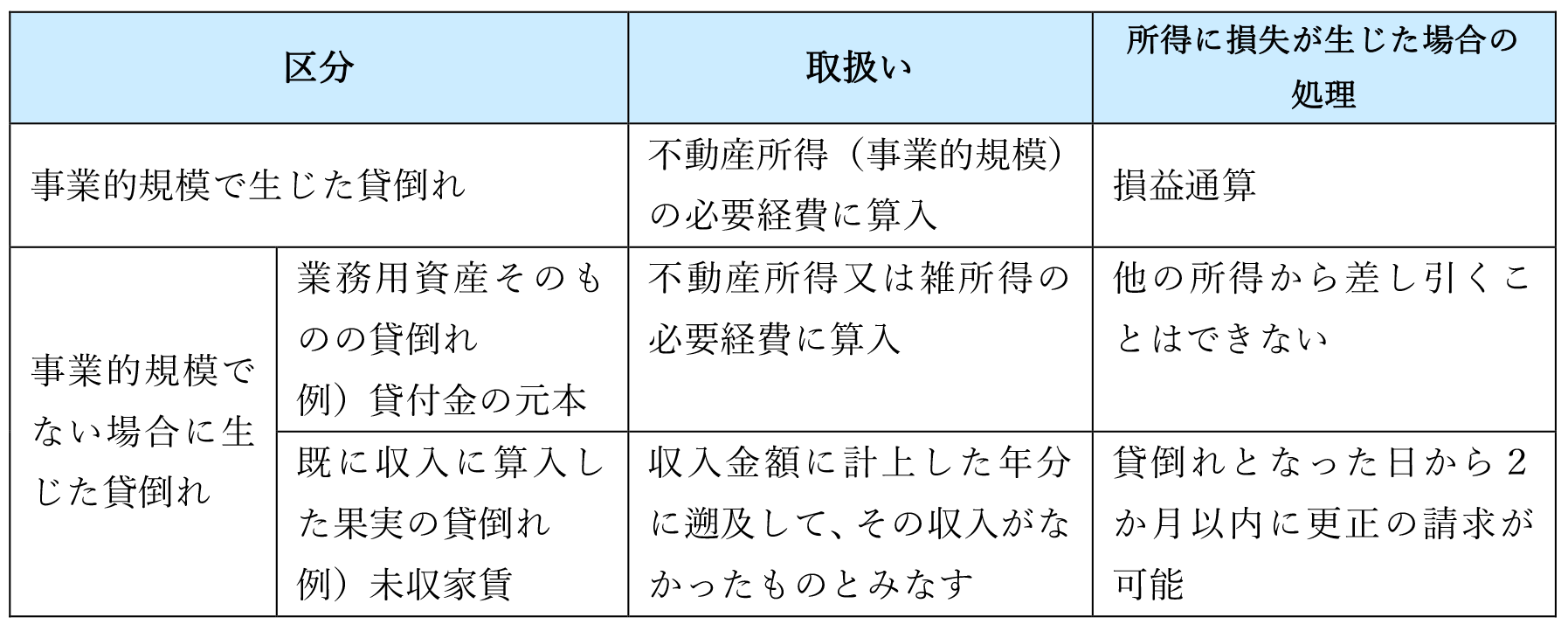

4.貸倒損失

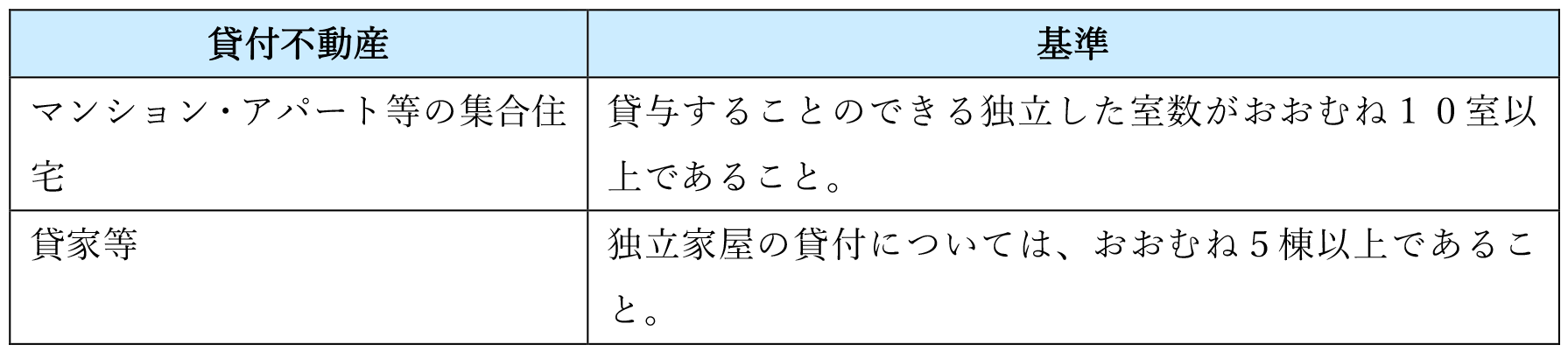

家賃・地代などの支払いが滞り、未収の債権が貸倒れた場合に必要経費に算入することになりますが事業的規模で行われているものか否かで取り扱いが異なります。不動産貸付けが事業的規模かどうかを判定するには、原則として社会通念上事業と称するに至る程度の規模で行われているかどうかによって、実質的に判定します。

貸地や駐車場について明確に定めておらず、そういった場合には、「貸地5件=貸室1室」、「駐車場5台=貸室1室」と数えて判定します。また、不動産が2人以上の共有とされている場合であっても、当該不動産全体の貸付けの規模で事業規模かどうかを判定します。

(文責:税理士法人FP総合研究所)