【No749】住宅借入金等特別控除と住宅取得等資金の贈与税の非課税措置の 併用時における注意点

マイホーム取得を行った場合には、住宅借入金等特別控除(住宅ローン控除)の適用や住宅取得等資金の贈与税の非課税措置など複数の特例を併用する方も少なくないと思われます。

しかし、過去にも会計検査院よりこれらの特例の併用時に多くの誤りが見受けられると指摘しており、平成30年12月に国税庁が公表した情報によると、平成25年分から平成28年分において、最大で1万4,500人について申告誤りの是正が必要であったとしています。

そこで、住宅借入金等特別控除と住宅取得等資金の贈与税の非課税の特例の併用における注意点を解説します。

1.入居1年目から10年目までの住宅借入金等特別控除

住宅取得等資金の贈与税の非課税の適用を受ける場合であっても、住宅ローン控除の規定の適用を受けることができますが、住宅ローン控除の適用に当たっては、住宅取得等資金の贈与税の非課税の規定の適用を受ける額を考慮することとなります。

住宅ローン控除の規定の適用を受ける金額の計算の基礎となる「住宅借入金等の金額の合計額」については、住宅の取得等に係る借入金の金額が住宅の取得等に係る対価の額を超える場合、その住宅の取得等に係る対価の額を「住宅借入金等の金額の合計額」とすることとされています。

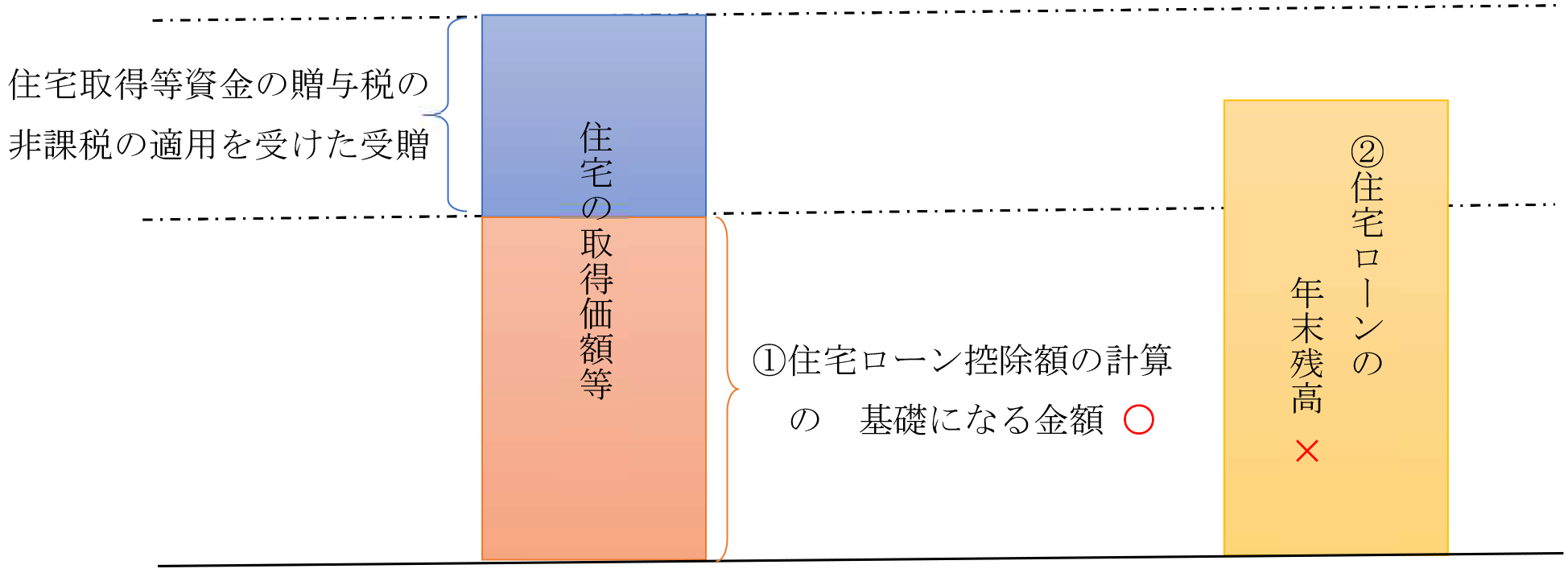

住宅ローン控除の規定の適用を受ける金額の計算基礎となる「住宅借入金等の金額の合計額」は、次の金額のうちいずれか低い金額となります。

①住宅ローンの年末残高

②住宅の取得価額等から住宅取得等資金の贈与税の非課税の適用を受けた受贈額を控除した額に相当する金額

(1)住宅借入金と贈与資金の合計額よりも住宅の取得対価の額が多い場合

【前提条件】

・取得対価 4,500万円

・住宅ローン借入額 3,000万円(年末残高も同額であると仮定します。)

・非課税贈与額 1,000万円

・自己資金 1,000万円

【控除額の計算】

①住宅ローン借入額 3,000万円

②取得金額(贈与資金控除後の金額) 4,500万円-1,000万円=3,500万円

③①<② ∴3,000万円×控除率1%=30万円

(住宅ローン控除前の所得税の額が限度となります。)

(2)住宅借入金と贈与資金の合計額よりも住宅の取得対価の額が少ない場合

【前提条件】

・取得金額 4,500万円

・住宅ローン借入額 3,500万円(年末残高も同額であると仮定します。)

・非課税贈与額 1,200万円

・自己資金300万円

【控除額の計算】

①住宅ローン借入額 3,500万円

②取得金額(贈与資金控除後の金額) 4,500万円-1,200万円=3,300万円

③①>② ∴3,300万円×控除率1%=33万円

(住宅ローン控除前の所得税の額が限度となります。)

2.入居11年目から13年目までの住宅借入金等特別控除

消費税率引上げに伴い住宅ローン控除の控除期間が13年に3年間延長され、11年目以降の3年間については、消費税率2%引上げ分の負担に着目した控除額が設定され、令和元年10月1日から令和2年12月31日までの間に居住の用に供した場合に適用されます。また、所得税から控除しきれない場合には、所得税の課税総所得金額等の7%(最高136,500円)の範囲で個人住民税から控除されます。

なお、11年目から13年目までの控除額は次の金額のうちいずれか低い金額となります。

①税抜建物取得価額×2%÷3

②住宅ローンの年末残高×1%

※1税抜建物取得価額と住宅ローンの年末残高の控除対象限度額は一般住宅の場合は4,000万円、認定住宅の場合は5,000万円となります。

入居11年目から13年目の住宅ローン控除額の計算では、税抜建物取得価額から贈与資金を控除する必要がありません。

(文責:税理士法人FP総合研究所)