事業承継支援

事業承継を考える上での会社作り

会社の発展とその成果といえる株価の上昇(財産価値の増加)は、経営(成長・拡大)と承継(財産承継)という観点では相反する関係にあります。一般的には経営の成果である自社株式の価値が、経営者の相続財産の大半を占め、それが実質的に換金、納税できない財産であるということが、事業承継の中心的課題となっています。

では自社の株価の上昇は、事業承継を考える上でマイナス要素なのでしょうか?答えは‟NO“です。

むしろ事業承継を考える上で最も重要なことは、事業経営同様、自社の業績を向上させ、自社を成長・発展させることに全力を注ぐことです。もし、業績の向上により自社の株価が上昇し、相続税負担額が増加したとしても、それ自体が事業承継を妨げる本質的な原因ではありません。

例えば、後継者(一般的には親族内)が決まっていても、赤字でどうしようもない会社や黒字でも資金繰りに窮している状態の会社なら、引き継ぐのを躊躇されるでしょう。また、後継者不在で外部に対してM&Aを検討されるような場合では、更に厳しい目で会社の内容を問われることになり、希望の価格が付かないことにもなりかねません。

このように、様々な事業承継のケースを考えた場合、自社を成長・発展させ、誰もが欲しがるような会社を作り上げることが、事業承継をうまく進める上で最も大切なことだと考えます。

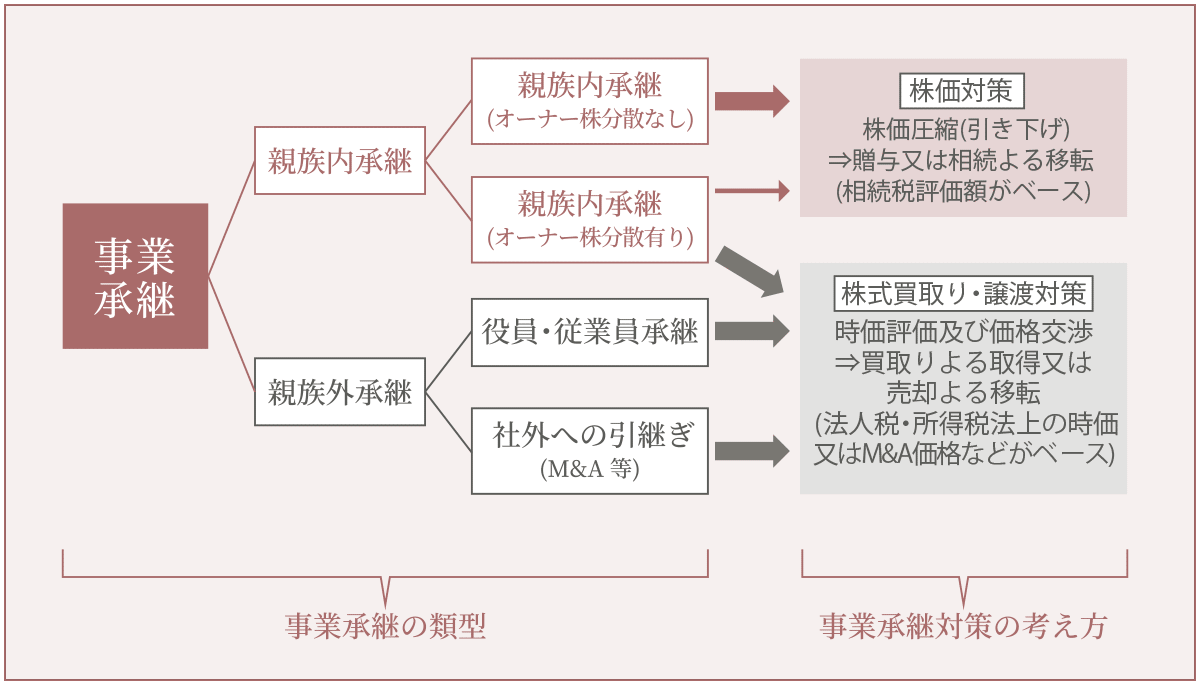

事業承継の類型(ケース)による対策の考え方

事業承継は、大きく分けて親族内承継、役員・従業員承継、社外への引継ぎ(M&A等)の3つの類型に分けることができます。また事業承継の対策は、承継別に大きく2つの方法に大別されます。

株価対策の基本は現状把握から

株価対策は、まず現状の把握から始めなければなりません。株価評価の算定(相続税評価額及び法人税法・所得税法上の時価)を通じて、会社区分、類似業種比準価額、純資産価額、税法上の時価評価額などの評価方法や評価要素等の内容を確認し、株価が高い原因がどこにあるのかなどを把握します。同時に、どの要素が変動すれば株価を引き下げることが可能か、幾通りかの仮説を立ててみることも重要です。

また、関係するグループ会社の株主構成や株価評価の算定を通じた把握事項、さらに事業内容及び対象会社との取引の内容等を把握することも必須です。将来に向けて予定していた組織再編等などが思わぬ株価引き下げにつながることも往々にしてあることです。

そしてこれらの現状把握した内容の中に、必ず何らかの株価を引き下げるヒントが隠されているはずです。今すぐに出来ないことでも将来的には可能なこともありますので、まずは自社(グループ会社を含む)の株価評価の内容を十分に把握しておくことが基本となるのです。

オーナー企業に対する事業承継対策のポイント

オーナー企業に対する事業承継対策は、大別して2つのケースに分かれます。

【親族内承継(オーナー株分散なし)】

事業承継の類型が「親族内承継でオーナーの株式が分散していないケース」で、一般的には親が大半の株式を所有しており、それを子供に承継させる様なケースです(一般的に一番多いケースがこのケースです)。このケースの場合は、株価の引き下げ対策を行い、最終的に後継者に自社株を贈与(相続時精算課税贈与を含む)又は相続させるスキームを活用します。よって、検討していく株価は相続税評価額をベースにすることになります。

このスキームを行う上でのポイントは、多くの株価の引き下げ対策の選択肢の中から、自社にあった最善(オーダーメイド)の方法を見つけ出すということです。上記(株価対策の基本は現状把握から)で把握できた情報と会社が今後行っていく事業活動を組み合わせ、節税を目的としただけの極端な対策ではなく、あくまで事業活動の延長線上で行う事業承継対策を考え出すことがポイントとなります。

【親族内承継(オーナー株分散あり)】

事業承継の類型が「親族内承継でオーナーの株式が分散しているケース」で、一般的には何度か相続を繰り返した結果、兄弟等で分散して株式を所有しており、現経営者グループが完全支配をしていないケースです(支配権を持っていないケースを含む)。このケースの場合は、オーナー間で分散している株式を現経営者グループに集中(株式の買取り)させるスキームが中心となります。オーナー間の利害が相反していることが多いため、検討していく株価は法人税・所得税法上の時価又はM&A価格などの時価をベースにすることになります。

このスキームを行う上でのポイントは、価格交渉と買取りの方法選択です。まず、価格交渉を行っていく上でのベースとなる適正価格をいかに合理的に算出できるか、またその価格を採用した場合の税務リスクを踏まえることも必要となります(利害は相反しているがあくまでも同族間取引であるため)。

そして、受け皿となる買取りの方法としては、金融機関からの資金調達が可能な法人を活用し買い取りを行います(返済原資は買取り株式からの無税の配当を予定)。この場合、合わせて現経営者グループの株式も買取り、持ち株会社化することで、今後の事業活動の延長線上での活用に繋げていくことがポイントとなります。

組織再編(税制)を活用する

私たちは、事業承継対策は事業活動の延長線で行うものであり、事業経営を継続させ、新たな事業展開のきっかけとなるものでなければならないと考えています。その上で組織再編(税制)の活用するケースが増えています。

親族内承継の場合でも、上記(オーナー企業に対する事業承継対策のポイント)の株価引き下げ対策や株式の買取り方法としても、組織再編(税制)を活用するケースが多くなっています。

また、M&Aを中心とした親族外承継の場合には、自社株を売却した後の手取り額(税引き後)を最大限することや売却後の新たな取り組み(新規事業、資産運用など)を見据えた上で、その売却スキームに組織再編(税制)を活用することは必須となっています。

後継者育成方法

事業の承継で重要なことは、経営者の経営に対する想いや価値観、態度、信条といった経営理念をきっちりと後継者に伝えていくことにあります。

現経営者が自社の経営理念を明確化し、「何のために経営をするのか」を後継者にきちんと承継させること。すなわち後継者は、自社が目指すビジョンやそれを実現するための重要な経営方針、具体的な取組み方法、そして社員からの信頼など、自社の「事業経営そのもの」を承継しなければなりません。

後継者は、現経営者と一緒に『経営計画書』を作成し実践・実行することで、「事業経営そのもの」を承継する準備ができ、それを反復継続して取り組み続けることで本当の意味での事業承継ができることになると考えます。

私たちは、後継者育成の1番有効な方法として、『経営計画書』の作成及びその実践・実行をお手伝いしています。

主な業務内容

- 各種株式評価(相続税評価額及び法人税法・所得税法上の時価など)

- 事業承継対策の立案(株価対策、株式買取り・譲渡対策など)

- 株価対策(自社株の評価引き下げ、贈与など)

- 株式買取り・譲渡対策(スキーム立案、価格交渉など)

- 相続税・贈与税の納税猶予申請

- 経営の承継対策(定款及び種類株式の活用など)

- 後継者育成支援 など